近日,舍得酒业原董事长倪强申请辞职,这距离其担任董事长职务尚不足一年。原联席董事长兼总裁蒲吉洲升任为公司董事长,执掌舍得酒业。

前三季度,舍得酒业交出了营收、净利双增的成绩,但增速较前两年放缓十分明显,以蒲吉洲为首的新领导班子,能否带领公司重新迈入“快车道”呢?

董事长辞职

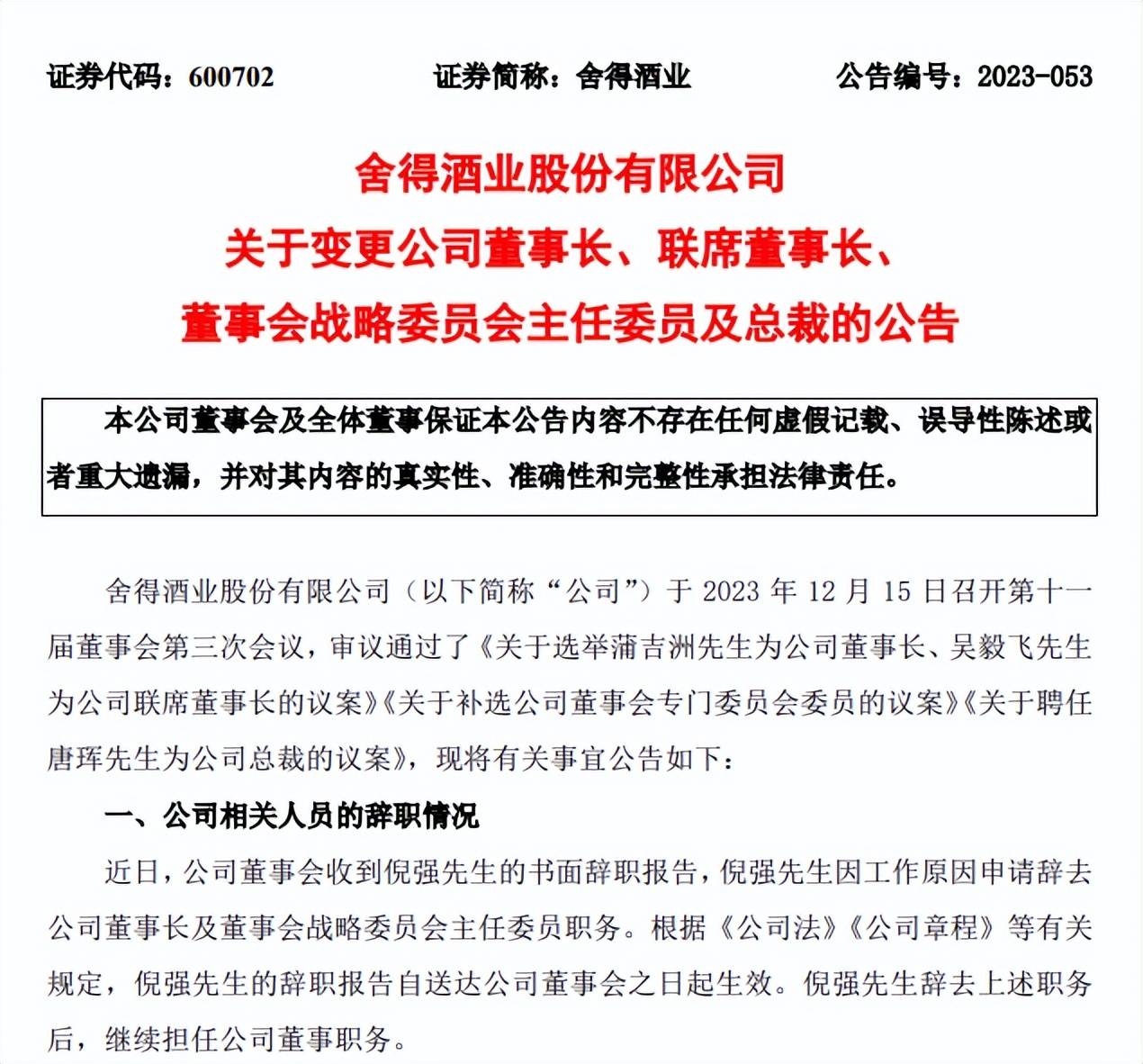

12月16日,舍得酒业披露重大人事变动公告。

因工作原因,倪强申请辞去公司董事长及董事会战略委员会主任委员职务,辞职后,继续担任董事职务。

资料显示,倪强是“复星系”老将,历任复地(集团)股份有限公司公共事务部总经理、总裁助理、副总裁、高级副总裁;豫园股份副总裁、执行总裁,兼任上海豫园商业发展集团董事长、东家文创集团董事长;复星蜂巢副董事长。

自2022年3月起,倪强担任豫园股份的轮值总裁,在今年1月被选举为舍得酒业董事,并担任董事长职务,任期终止日期是2023年9月27日。

据短平快解读了解,今年9月21日,舍得酒业进行换届选举,倪强继续被选举为董事长,任职期限为三年。如今三个月不到的时间,倪强便因工作变动辞去董事长职务,变动较为频繁,在其任职期间,公司的业绩表现如何呢?

今年前三季度,舍得酒业实现营收、净利双增,其中营业收入同比增长13.62%至52.45亿元,而归母净利润同比增长7.93%至12.95亿元。

对比来看,2020年至2022年,舍得酒业的营收增速分别为2.02%、83.8%、21.86%,同期的归母净利润增速分别为14.42%、114.35%、35.31%。显然,公司前三季度的营收、净利增速与早前两年存在较大差距,或者说放缓明显。

对比同行,舍得酒业前三季度的营收、归母净利同比增速均在20家白酒其中排在第14,排在中下游,而今世缘、迎驾贡酒的营收增速分别为28.34%、23.42%,归母净利增速分别为26.63%、37.57%,公司的业绩增速与往昔早已不可同日而语。

拆分季度来看,舍得酒业各季度实现的营业收入分别为20.21亿元、15.08亿元、17.17亿元,同比增速分别为7.28%、32.1%、7.86%,实现归母净利润分别为5.69亿元、3.5亿元、3.75亿元,同比增速分别为7.34%、14.83%、3.01%。

显然,公司第三季度的业绩表现较为一般,没有任何出色的地方,也没有重新迈入“快车道”的迹象。

同样因工作变动原因,蒲吉洲申请辞去公司联席董事长及总裁职务,但蒲吉洲被选举为董事长,成为公司掌舵人,备受器重。

资料显示,蒲吉洲是舍得酒业的老将,历任舍得酒业股份有限公司一分厂、四分厂厂长,行政中心副总监,吉林沱牌农产品开发公司总经理,沱牌热电公司经理,四川沱牌舍得集团有限公司董事,舍得酒业股份有限公司副总裁、副董事长。

今年1月,蒲吉洲担任公司联席董事长职务,任期至董事会届满(即9月27日),另外,蒲吉洲已经担任了多年总裁职务,任期为2020年9月至2023年9月。在9月的换届选举上,蒲吉洲继续担任联席董事长、总裁职务。

需要指出的是,舍得酒业除了确定新的董事长之外,还选举吴毅飞为联席董事长,聘任唐珲为总裁,形成新的领导班子。

履历显示,吴毅飞长期从事产业投资工作,在大消费及物流供应链领域具备丰富经验,工作履历多与“复星系”有关,是豫园股份副总裁、金徽酒董事、四川沱牌董事长、舍得股份联席董事长。唐珲此前在宝洁工作,主要负责营销工作,还是豫园股份总裁高级助理,现任舍得酒业总裁。

那么以蒲吉洲为首,舍得酒业新的高管团队,未来又会交出什么样的成绩单?不妨让子弹飞一会。

中高档酒收入增速放缓

虽然舍得酒业前三季度的业绩增速有所放缓,但公司的销售费用支出仍保持在高位,前三季度同比增长19.99%至9.87亿元,接近2022年的10.16亿元,销售费用率高达18.81%。

根据中报,销售费用的大头是广告宣传及市场开发费、职工薪酬,分别为3亿元、2.44亿元,其中后者同比大幅增长35.54%,应当是销售员工增加所致,具体还要等待2023年报披露。

公司颇为重视品牌推广,上半年通过舍得智慧人物、舍得老酒盛宴、沱牌曲酒故事荟、沱牌潮in美好夜等品牌IP的建设,以及央视、各大网络平台、高铁、户外、头条、抖音等传媒手段,持续提升品牌影响力。

据短平快解读了解,舍得酒业是“川酒六朵金花”之一,是浓香型白酒的重要代表,主打品牌“舍得”、“沱牌”等,产品涵盖中高档酒和普通酒,各自的代表品牌分别是舍得、沱牌天曲,沱牌大曲。

分产品来看,前三季度,公司中高档酒实现营业收入41.5亿元,同比增长10.62%,而普通酒实现营业收入6.93亿元,同比增长22.94%。此前2022年,中高档酒、普通酒的收入增速分别为25.88%、10.92%。

作为舍得酒业核心收入的中高档酒,为何营收增速落后于普通酒,中高档酒的未来又在哪里呢?

目前,白酒行业市场集中度持续提升,马太效应加剧,2022年上半年,CR3、CR5分别为34.1%、41.9%,其中贵州茅台、五粮液独占鳌头,市场份额分别为16.8%、11%,而洋河股份、山西汾酒、泸州老家的市场份额分别为5.4%、4.4%、3.4%。

高端产品方面,早在2021年,茅台、五粮液及泸州老窖合计已占据高端白酒95%的市场份额,行业格局稳定,而青花郎、酒鬼内参、国台龙酒、洋河M9等部分高端白酒单品在高端白酒的市场份额占比合计不到5%,这也意味其他白酒企业想要抢夺蛋糕的可能性几近于零。

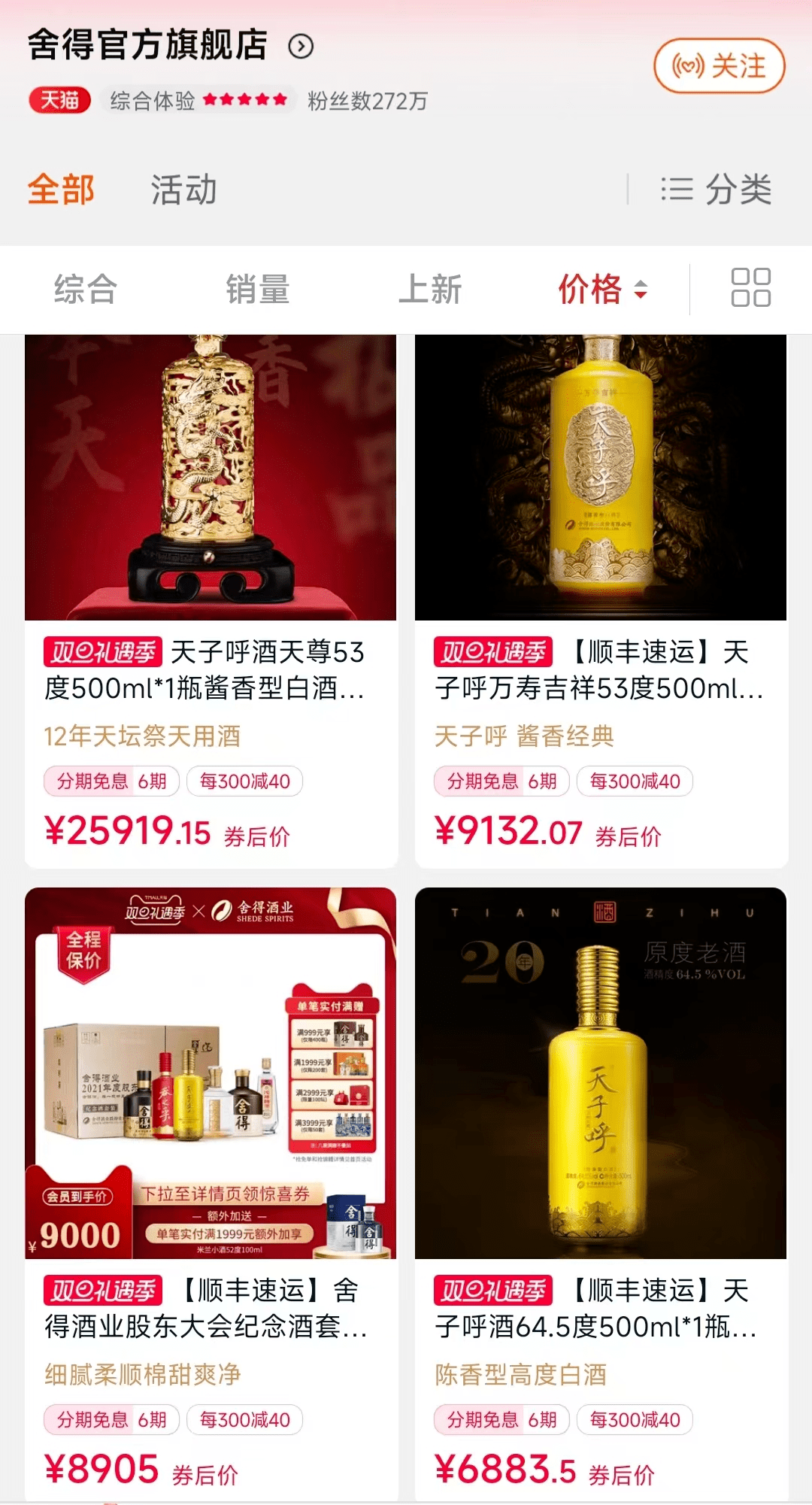

2019年12月,舍得酒业不走寻常路,高调推出了一款超高端战略大单品――“天子呼”,该产品定价3980元/瓶,不过,市场似乎并不买单。

在舍得酒业旗舰店,超高端产品天子呼的价格可谓是“惊为天人”,其中天子呼酒天尊53度的价格高达25919.15元/瓶,天子呼万寿吉祥53度同样高达9132.07元/瓶,但点进去的月销量均为0。

虽然公司的普通酒收入增速超过高档酒,但因为国内中低端白酒的市场集中度较低,意味着竞争压力大4,公司想要抢夺更多的市场份额,难度可想而知。

分区域来看,公司前三季度酒类产品省内、省外的收入分别为13.75亿元、34.68亿元,同比分别增长19.09%、9.73%,2022年的收入增速分别为13.48%、28.12%。

显然在2023年,公司在大本营的表现尚可,但省外的表现则不尽如意,还有待加强。

批发代理收入放缓

最近两年,舍得酒业的经销商变动较为频繁。

2021年,公司经销商增加1036个、减少545个,净增加491个;2022年,经销商增加796个,减少890个,净减少94个。

前三季度,公司新增经销商610个,退出215个,期末经销商2553个,较年初增加395个,较前两年有所好转。

据短平快解读了解,早在2021年,为了加强厂商关系,提升经销商质量与数量,舍得酒业实施老酒“3+6+4”营销策略,积极转变营销思维,通过建立8大共享仓库、降低经销商单次打款要求等行动,减少经销商资金占用,提升经销商盈利水平,经销商满意度不断提升,厂商关系得以进一步巩固。

业绩方面,2021年至2022年,公司的批发代理收入分别为41.75亿元、52.61亿元、同比分别增长91.98%、26.02%,前三季度为45.45亿元,同比增长仅12.37%,增速的放缓还是十分明显的。

虽然公司的经销商有所增加,但合同负债则有所减少,前三季度为3.26亿元,同比下滑9.91%。对比来看,20家白酒中共有11家企业实现合同负债的同比增长,而舍得酒业的跌幅与顺鑫农业、古井贡酒相当,后者分别下滑11.59%、11.91%。

舍得酒业的合同负债指的是“已收款待交付商品”,简单理解是客户已经付款或者定金,后期公司需要交付商品。一般而言,该类收入预计着未来的订单情况,金额是越高越好。

与合同负债减少形成对比的是,公司的存货增长则不容忽视,同比增长30.47%至41.93亿元,占流动资产的比例高达52.62%。

实际上,存货高企是大多数白酒企业面临的难题。

11月15日,中国酒类流通协会发布《关于2023年杭州国际酒业博览会的延期通知》指出,因经销商及代理商积存过多,无法进行正常采购,超过半数参展企业要求本届展会延期召开。上述展会延期背后,白酒行业销售遇冷,经销商库存太多,存在较大的资金压力,这也意味着白酒行业的总体情况并不佳。

如何加快动销,去库存是大多数白酒企业需要认真思考的。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)