进入2024年,“运动科技第一股”Keep在资本市场的表现可谓十分不如意,在没有利空消息的前提下,市值缩水逾30亿元。

2022年及之前,Keep用户、经营规模快速扩大,这种情况在2023年上半年有所改变,公司的用户、经营规模出现了下滑,好消息是,经营亏损有所收窄。

股价骤跌,市值缩水超30亿

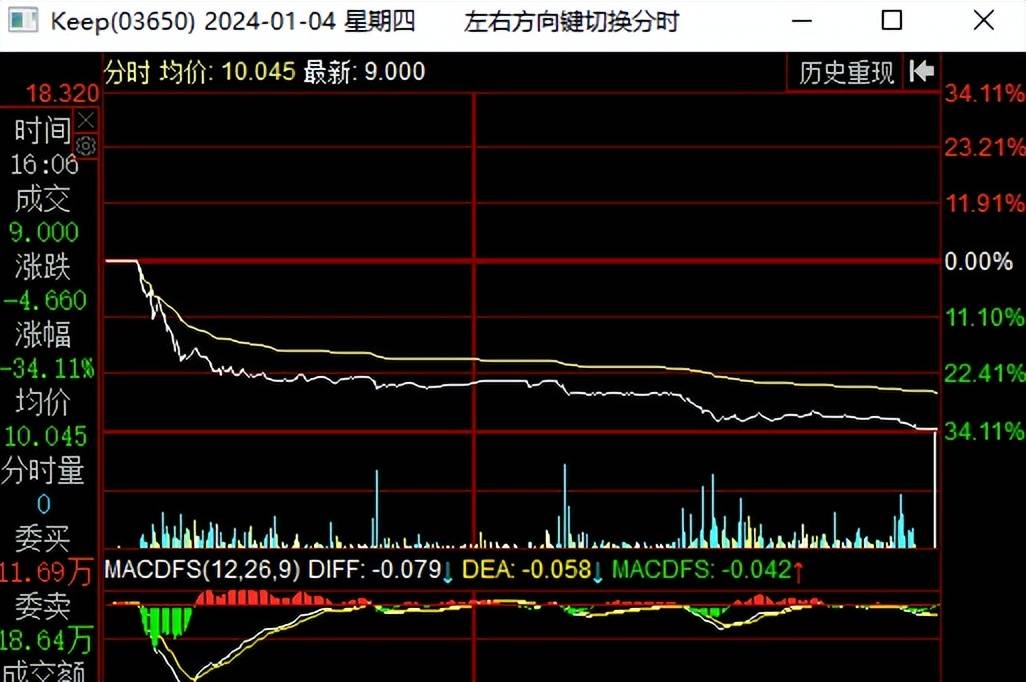

1月4日,港股Keep股价开盘后迅速暴跌并延续至午后,最终以跌幅34.11%收盘,这是公司上市以来录得的最大跌幅,股价也创下新低,当天市值缩水超过24亿港元。

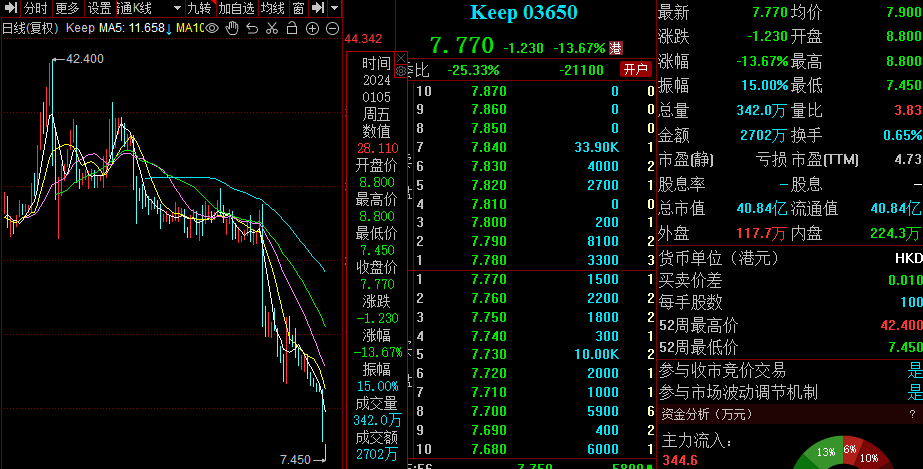

次日开盘,公司股价继续暴跌,一度跌幅逾17.22%,最终收跌13.67%,股价为7.77港元/股,总市值40.84亿港元,TTM市盈率4.73。

短短两个交易日,Keep股价骤跌47.78%,已经接近腰斩,市值缩水超过30亿港元,如此跌幅颇为罕见。

据短平快解读了解,Keep的上市过程颇为曲折,在2022年2月、9月,分别向港交所递交招股书,直到2023年3月,公司提交的招股书才通过审核,IPO有了实质性进展,并于当年7月成功登陆港交所,成为“运动科技第一股”。

Keep上市首日,股价犹如过山车,低点跌幅逾1%,曾一度破发,高点涨幅逾10%,最终以29港元/股收盘,比发行价略高些,股价走势表明了资本对其上市态度存在较大分歧。

随后的一个月,公司股价总体上升,并在8月份来到了42.4港元的高点,这是Keep的高光时刻,此后,公司的股价迎来了较长时间的下跌,期间被纳入“港股通”候选股票,并于12月4日正式生效。

这意味符合资格的境内投资者可以对Keep股票进行交易,本应该是好消息,而结果却是公司股价大跌逾27%,让市场颇为奇怪,此后公司股价进一步下滑。

资本市场是灵敏的,一般是嗅到什么端倪,才会让一家上市公司遭到用脚投票,那么有哪些因素可能促使Keep股价大跌呢?

对于股价大跌,公司的回应是没有收到任何消息。

梳理来看,Keep的首发股东里有26名股东的股份于2024年1月1日解禁,解禁数量高达42745.43万股。

不管是A股,还是港股,大量股票解禁会引起市场的恐慌情绪,继而会造成股票的大跌,这或许是Keep股票大跌的因素之一。

业绩上,2023年刚刚翻篇,具体的财报要到3月左右才会披露,也就是说还有两个月左右的时间,而从2023年中报来看,公司营业收入同比下滑,净利则增长,成绩单差强人意。

或许是部分投资者对公司2023年全年的财报信心不足,提前套现引发股价大跌。

目前,市场上并没有Keep的利空消息,可以排除重大突发事件因素,股价何时止跌,需要交由时间验证。

去年上半年营收,月活跃用户下滑

对于健身爱好者而言,Keep或许并不陌生,公司从2014年开始运营,到了2015年就推出软件“Keep”,此后用户迎来了一波大涨,疫情三年更是迎来快速发展期。

2019年至2022年,Keep实现营业收入分别为6.63亿元、11.07亿元、16.2亿元、22.12亿元,年复合增长率约35%,后三年同比增速分别为66.9%、46.3%、36.6%,增速逐年呈现放缓。

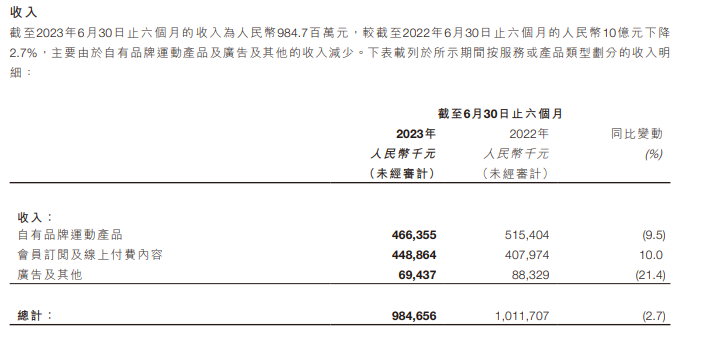

进入2023年,公司营业收入一改快速增长态势,反而出现了下滑。2023年上半年,公司实现营业收入9.85亿元,较上年同期10.12亿元下滑2.7%,这也是公布财务数据以来首次出现下滑。

官网显示,Keep的产品和服务包括APP、消费品、智能硬件。其中消费品包括运动器械与装备、轻食代餐、运动服饰等,而智能硬件包括智能动感单车、智能跑步机、智能手环、智能体脂秤等,两大类产品可以统称为健身产品。

拆分来看,公司的收入由自有品牌运动产品、会员订阅及在线付费内容、广告及其他三大类构成,其中前两者是公司收入的核心。

2023年上半年,自有品牌运动产品、会员订阅及在线付费内容的收入分别为4.66亿元、4.49亿元,前者同比下降9.5%,后者同比增长10%,运动产品收入下滑拖了后腿,主要是健康食品产品的销售额减少所致。

另外,广告及其他收入6943.7万元,较上年同期8832.9万元大幅下滑21.4%,公司称主要是疫情对广告客户造成较大负面影响所致。

对于互联网企业而言,用户数据才是根本,那么Keep的用户情况如何呢?

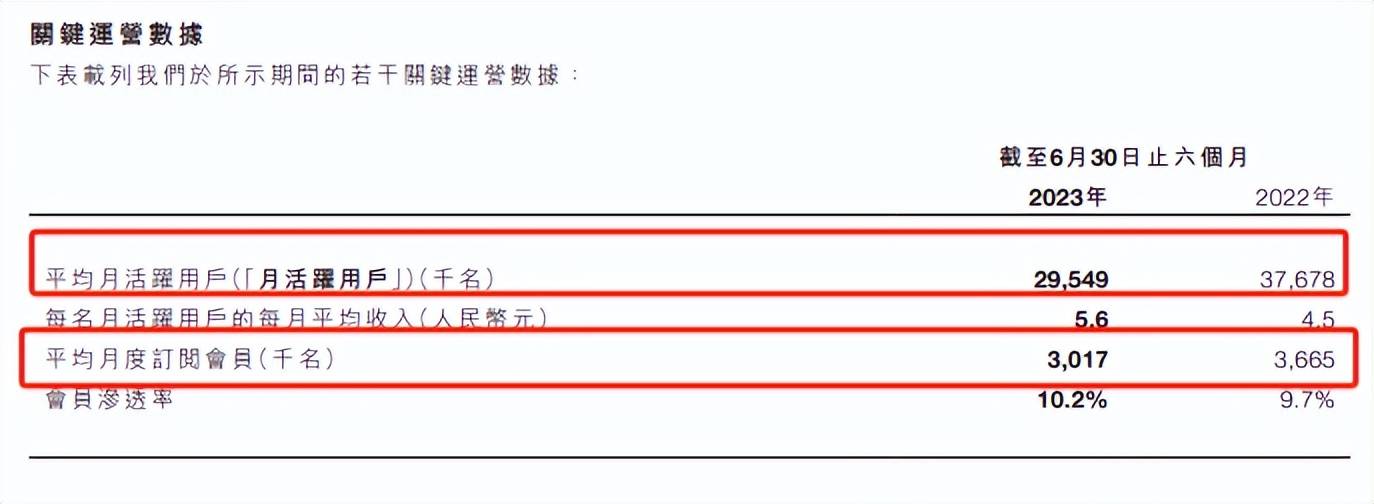

2019年至2022年,Keep的平均月活跃用户持续增长,分别为2180万、2970万、3440万及3640万,而2023年上半年则下降至2954.9万人,且平均月度订阅会员下降至301.7万。

Keep解释称,一方面是2022年年底和2023年年初中国各地新冠病例激增导致2023年年初健身活动暂时减少;

另一方面是2022年上半年,与新冠相关的限制措施限制了户外活动,导致公司的月活跃用户及订阅会员达到异常高的水平,从而产生了高基数效应。

Keep还表示,影响已经减弱,2023年7月平均月活跃用户及平均月度订阅会员已恢复至2022年同期水平的约90%。

需要指出的是,Keep的月会员留存率在2020年至2022年间一直在下滑,分别为73.3%、71.7%及65.3%。

为何会员留存率持续下滑,又该如何留存会员是公司管理层应当认真思考的!

诚如上文所述,虽然公司2023年上半年运动产品的收入出现下滑,但是会员订阅及线上付费内容的收入则有所增长,公司称主要由于虚拟体育赛事所产生的收入增加。

2018年,Keep推出虚拟体育赛事,若用户成功完成虚拟体育赛事设定的健身目标,可获得赛事纪念品,如奖牌、徽章及虚拟徽章,这可以提升平台用户的参与度。

2023年上半年,公司和拥有HelloKitty及蜡笔小新等热门IP的合作伙伴联名,在社交媒体及短视频平台上推出一系列主题活动及创意营销活动,以推动虚拟体育赛事的增长。

显然,Keep在持续摸索商业模式。

短平快解读认为,虚拟的终究是虚拟的,公司还需要深入挖掘健身达人深层次的需求,从自身层面找出运动产品下滑的根源,例如为何健康食品销售额下滑,是价格问题,还是品质问题,亦或是其他问题等等,同时,举一反三,梳理其余产品,发现不足并改善,给用户更好的体验、服务。

资本宠儿,转变态度

自成立以来,Keep似乎就是资本宠儿,在递交招股书之前,历经多轮融资,累计融资金额约6.48亿美元,融资方包括腾讯、时代资本、软硬、高瓴等,在F轮,公司获得3.55亿美元的融资。

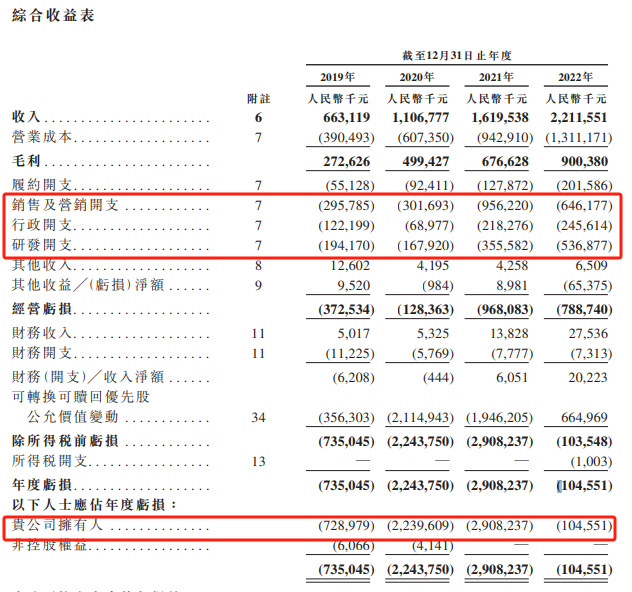

巨额的融资,是Keep在长期亏损中得以生存下来的根本。2019年至2022年,公司归母净利润均处于亏损中,分别亏损7.29亿元、22.4亿元、29.08亿元、1.05亿元,累计亏损59.82亿元。

分析来看,公司同期的毛利均为正,且增长迅速,从初期2.73亿元上升至末期9亿元,这也意味着导致公司亏损的源头在于费用支出方面,主要是销售费用、研发费用、行政费用支出较高,以及优先股公允价值变动所致。

据短平快解读了解,2023年上半年,Keep实现归母净利润11.95亿元,同比2.62亿元猛增3.56倍,主要由于优先股公允价值变动增加所致。

不过,公司经调整仍处于亏损中,亏损净额(非国际财务报告准则计量)2.23亿元,同比收窄29.7%。

摆脱亏损仍然是公司的重中之重。

值得指出的是,公司经调整亏损收窄主要是费用优化所致,销售费用、研发费用、行政开支同比分别减少15.4%、2.1%、6.8%至2.57亿元、2.43亿元、1.12亿元。

其中销售费用大幅减少主要与推广及广告开支有关,这或许也是公司2023年上半年平均月活跃用户有所减少的原因。

显而易见,Keep正在改变,从以前追求用户、经营规模,慢慢转变成谋求盈利,毕竟在融资端越来越难的大背景下,收窄亏损、甚至于扭亏为盈,不断补充“弹药”才是王道。