进入2024年以来,“猪茅”牧原股份在二级市场的表现颇为差劲,累计跌幅超过10%。

受生猪价格下跌的影响,包括牧原股份在内的猪企在2023年的日子并不好过,亏损成为常态,其中牧原股份去年前三季度亏损金额超18亿元,全年的生猪销售额也出现了下滑。

比起业绩下滑,投资者更需要关注猪企的债务压力,综合考虑猪企的偿债能力水平。

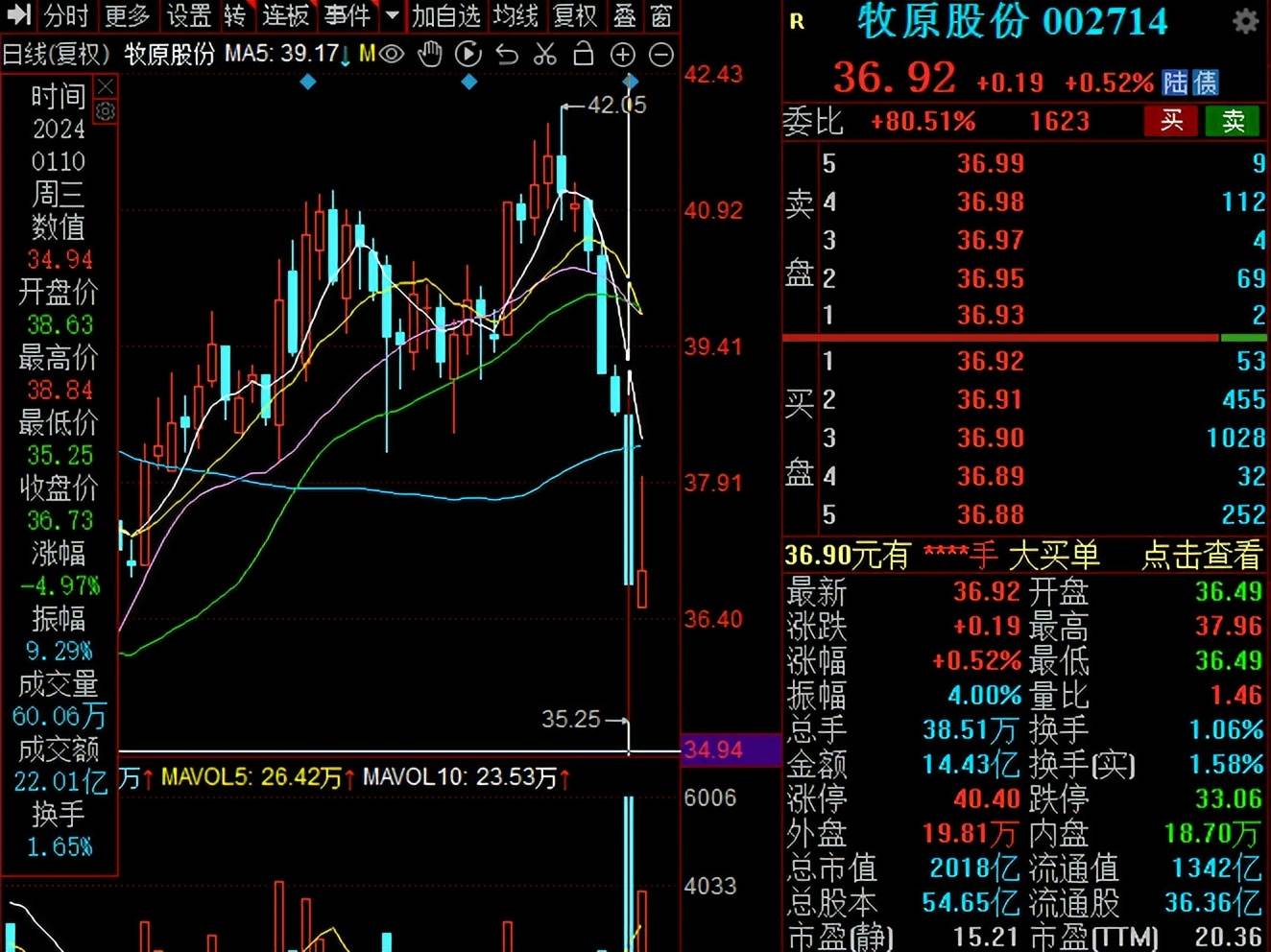

股价多日下滑

2024年伊始,牧原股份在二级市场的表现不尽如意,自1月3日以来已经连续六个交易日下滑,股价从高点42.05元/股(前复权,下同)下滑至低点35.25元/股,跌幅一度超过16%,其中10日跌幅一度超过8%,最终收跌4.97%,股价36.73元/股。

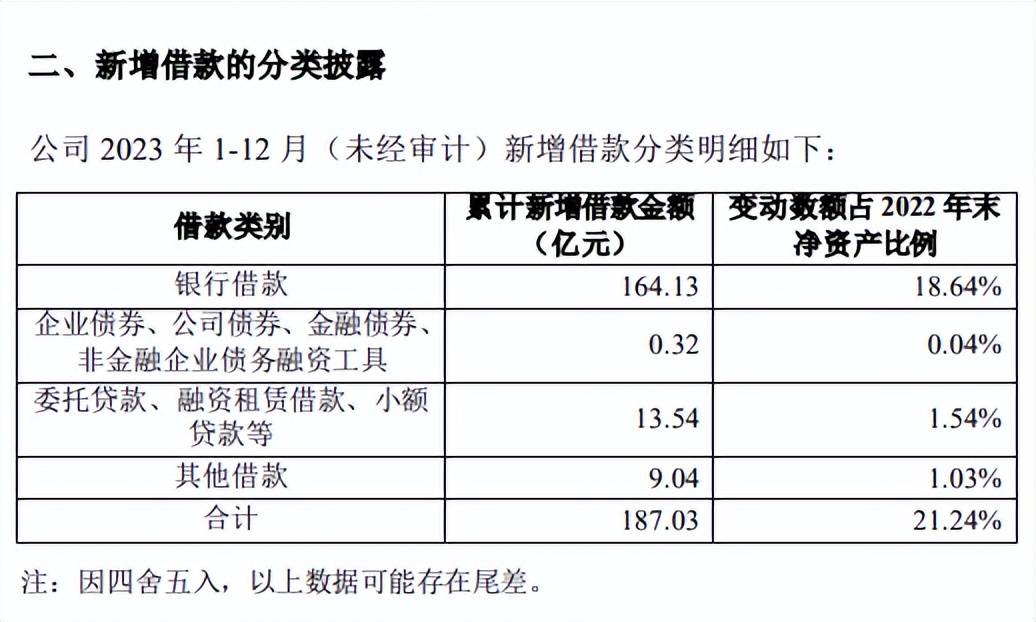

在股价暴跌的前天晚上,牧原股份公告称,公司截至2022年末净资产为880.70亿元,借款余额为592.95亿元。截至2023年12月31日(未经审计),公司借款余额为779.98亿元,较2022年末增加187.03亿元,占2022年末净资产的21.24%。

根据《证券法》等相关规定,公司在转债存续期间内,如果新增借款超过上年末净资产的20%,公司需对此情况进行披露。

从数据来看,公司2022年的借款余额占净资产的比例高达67.33%,该比例不可谓不高,在2023年新增187亿元的借款后,占净资产的比例又会是多少?唯有等待2023年报披露了。

根据披露,牧原股份2023年新增借款主要以银行借款为主,高达164.13亿元,另外,委托贷款、融资租赁借款、小额贷款等、其他借款分别为13.54亿元、9.04亿元。更多详情参考下表:

公司表示,新增借款用于满足公司业务发展需要,公司经营状况稳健、各项业务经营情况正常。上述新增借款对公司偿债能力无重大不利影响。

具体影响如何?下文再进行分析。

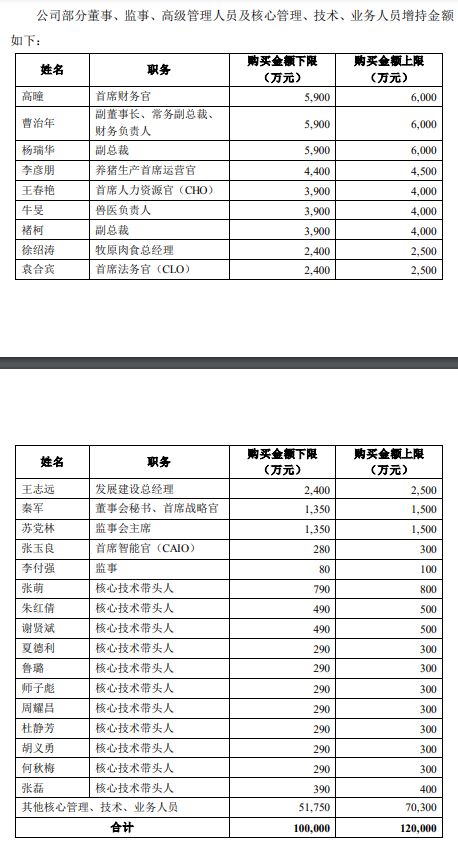

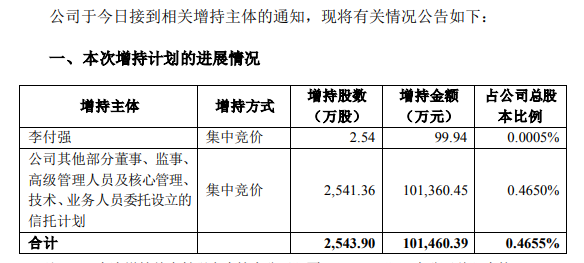

面对股价的大幅下挫,牧原股份于1月10日晚发布利好公告,披露部分董监高及核心人员增持股份计划的进展公告。

2023年10月25日,牧原股份公告称,基于对公司未来发展的信心和长期投资价值认可,部分董事、监事、高级管理人员及核心管理、技术、业务人员(增持主体),计划在未来6个月内通过集中竞价、大宗交易方式或法律法规允许的其他交易方式增持公司股份,合计计划增持金额10亿元-12亿元。

根据公司披露的增持进展,上述增持主体合计增持股数2,543.90万股,增持金额10.25亿元,即已经完成计划增持的最低要求。

据短平快解读了解,增持主体的资金来源是自有资金及自筹资金,而根据2022年报,公司董监高从公司领取的税前报酬为2525.89万元,这意味着增持主体的资金来源大概率是自筹资金。

至于如何自筹,估计只有当事人才能知道了。

截至1月11日收盘,牧原股份股价为36.92元/股,较年初高点跌幅已超12%,总市值2018亿元,TTM市盈率20.36。

行业普遍严重亏损

牧原股份成立于1992年,在2014年成功上市,现已形成集饲料加工、生猪育种、生猪养殖、屠宰加工为一体的猪肉产业链。2022年,生猪收入占比高达95.93%,即该产品是公司核心,也无愧于公司“猪茅”的称呼。

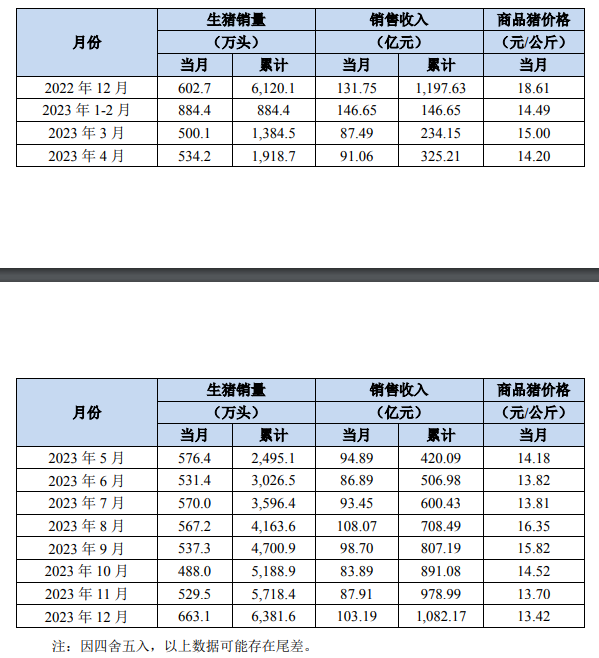

据短平快解读了解,2023年,公司生猪销量6,381.6万头,同比增长仅4.27%,对比此前的快速扩张,公司2023年的步伐明显放缓,这也是大部分猪企的态度,少部分猪企仍选择逆势扩张。

从价格看,公司的商品猪价格在2022年12月的价格为18.61元/公斤,此后,商品猪价格总体呈现下滑态势,中间略有反弹,2023年12月的价格下降至13.42元/公斤,同比下降27.89%。

因为商品猪价格的下滑,即使牧原股份的生猪销量实现增长,但销售收入却是有所下滑,2023年收入为1,082.17亿元,同比下滑9.64%,2023年的总体收入或将出现下滑。

2023年前三季度,公司实现营业收入829.69亿元,同比微增长2.72%,其中第三季度为311亿元,同比大幅下滑14.81%。

实际上,商品猪下滑除了让猪企收入下滑之外,对利润的影响更大,大部分猪企预估2023年是处于大额亏损的,那么牧原股份又是如何呢?

2023年前三季度,牧原股份的毛利率为4.63%,较2022年17.5%大幅下滑,直接让公司的利润由正转负。

具体来看,公司去年前三季度归母净利润净亏损18.42亿元,同比骤降221.82%,其中第三季度盈利9.37亿元,短暂扭转了亏损态势,后续能否维持还有待观察。

当然,从第四季度商品猪价格大幅下滑来看,牧原股份Q4出现亏损的可能性较大,具体等待2023年报披露。

2023年前三季度,A股11家生猪养殖企业中,除了京基智农(以房地产为主业)实现12.58亿元的净利润之外,其余猪企均处于大额亏损中,其中天邦食品(-15.66亿元)、牧原股份、*ST正邦(-28.19亿元)、新希望(38.58亿元)、温氏股份(-45.3亿元)亏损金额均超过10亿元。

从2021年持续至今的猪周期,让猪企们“伤不起”,为何猪肉价格跌跌不休?主要原因在于供需关系的失衡。

一方面,猪企们疯狂扩张,导致产能大增。据国家统计局公布,2023年前三季度,全国生猪出栏53723万头,同比增加1693万头,增长3.3%,为近5年出栏量最多。

另一方面,受饮食结构调整、猪瘟等影响,国内消费者对猪肉消费意愿有所下滑,需求量已达天花板,例如2018中国猪肉消费量为5519万吨,2022年为5713万吨,期间历经大幅下挫。

对于众多猪企而言,面临的两大问题分别是生猪价格波动以及猪瘟,其中价格上涨有利于企业提升业绩,反之拖累业绩,而一旦发生猪瘟,就会对整个行业产生不利影响,会对企业经营业绩产生不利影响。

短债远超货币资金

前文述及,导致牧原股份股价在1月10日大跌的原因与公司的一则公告有关,背后则是投资者对公司债务进一步增加的担忧,那么公司的偿债能力如何?

2023年前三季度,公司的资产负债率为59.65%,较2022年末54.36%有所上升,其中流动比率、速动比率分别为0.7、0.19,而2022年末的数据分别为0.8、0.28。

据短平快解读了解,流动比率和速动比率都是用来表示资金流动性的,前者的基准值是2,表示流动资产是流动负债的两倍;后者的基准值是1,表示速动资产(现金、短期投资、应收账款、票据等)可以偿还流动负债,短期偿债能力有可靠的保证。

从这点来看,牧原股份迫切需要提升自身偿债能力。

分析来看,牧原股份去年前三季度的资产为1895.47亿元,主要以固定资产、存货为主,分别为1103.38亿元、405.78亿元,占资产比例分别为58.21%、21.41%。

固定资产高企主要与牧原股份的经营模式有关,公司的业务模式是自养自宰,即自建养殖场、屠宰场,截至2022年末,公司屠宰、肉食业务已在全国20个省级行政区设立60余个服务站。

公司称该模式有助于保障食品质量和安全。

同期,公司的负债为1130.66亿元,其中流动负债为844.98亿元,占比74.73%。进一步来看,流动负债主要以短期借款、应付票据及应付账款、一年内到期的非流动负债为主,分别为453.34亿元、200.19亿元、78.79亿元。

另外,公司的非流动负债主要以长期借款、应付债券为主,分别为119.98亿元、91.39亿元.

作为对比,公司的货币资金为157.63亿元,与短期借款存在较大差距,公司的偿债压力并不轻。

有息负债的高企,也让公司的利息费用保持在高位,去年前三季度为24.24亿元,同比增长10.7%,侵蚀了企业利润。

从经营现金流来看,公司去年前三季度的净流入66.88亿元,同比下滑32.17%,经营现金流净流入是公司偿还债务的底气之一,但这还远远不够。

总体来看,若生猪市场有所改善,会让包括牧原股份在内的猪企业绩回升,继而增强偿债能力,不过,若生猪市场持续下滑,那么这些企业则会以各种方式寻求融资,这其中少不了兼收并购。