自朱镇豪辞去总经理职务后,虽然水井坊选择艾恩华作为代理总经理,但时至今日,艾恩华仍迟迟“未能转正”。显然,公司对艾恩华能力的考核还没结束。

总经理职务之重要自然不必多言,考核期长也在情理之中,不过,尽快选定总经理,或者让总经理更加名正言顺,才能稳定军心,聚焦业绩发展。

2023年前三季度,公司录得营收、净利双降的成绩,其中第三季度业绩改善明显,值得肯定,但从盈利指标来看,虽然公司毛利率排在前列,但净利率处在中游,为何会这样呢?

总经理悬而未定

水井坊迎来高管变动。

1月3日,水井坊公告称,因个人发展原因,RandallIngber决定自2024年1月1日起辞去其担任的本公司董事、战略委员会委员职务。辞职后,RandallIngber不再担任公司任何职务。

资料显示,RandallIngber历任帝亚吉欧副总法律顾问、帝亚吉欧全球管理组织及非洲总法律顾问。

2021年9月30日起,RandallIngber担任水井坊董事职务,任期终止日期为2024年6月7日。根据2022年报,其还是帝亚吉欧澳大利亚有限公司亚太区总法律顾问。

实际上,自2023年以来,水井坊的高管人事变动颇为频繁。

2月,董事、总经理朱镇豪因个人身体原因辞职。

5月,副总经理许勇因到龄退休辞职。

10月,职工代表监事张永强因工作需要申请辞职,辞职后在公司担任其他职务。

12月,独立董事马永强因工作调整申请辞职。

需要指出的是,自朱镇豪辞职后,水井坊至今没有选出正式的总经理。

2020年9月,朱镇豪被选举为代理总经理,于次年7月正式成为总经理,转正耗时约3个季度。

期间,朱镇豪交出的成绩单颇为出色,从2020年Q4计起,水井坊已经连续8个季度实现营业收入的增长,归母净利润除2021年Q4、2022年Q1之外,也均实现快速增长。

然而2022年Q3,公司营收、净利增速下滑至个位数,Q4的营收、净利均录得十位数的下滑,并延续至2023年Q1,一改此前增长势头。

在朱镇豪辞职后,公司董事会选举MarkAnthonyEdwards(艾恩华)代为行使总经理职务,代行期限为6个月,而公司经营和战略执行保持稳定。

据短平快解读了解,50岁的艾恩华是英国籍,拥有普通话文凭,来中国已经超过20年,曾在联合利华和帝亚吉欧担任市场经理、市场总监、总经理等,从履历来看,艾恩华是一步一步成长起来的,但并没有白酒行业相关从业经历,本次任职对其而言更多的是一种考验,或者说挑战。

2023年8月29日,水井坊公告称,因新任总经理的聘任工作仍在推进中,为保证公司经营工作的正常进行,同意艾恩华继续代为行使总经理职务,预计期限约6个月。

显然,水井坊对艾恩华能力的考核还没结束。

对于水井坊这种大型白酒企业而言,总经理的重要性是毋庸置疑,公司设置考核期也在情理之中,不过,仍需要尽快确定总经理人选,才能稳定军心,继而全心全意聚焦业务发展。

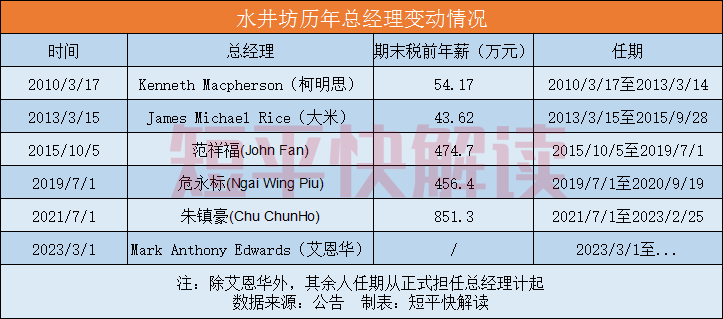

值得一提的是,自2010年以来,公司已经迎来了6个总经理(含艾恩华),平均两年多换一个总经理,颇为频繁,或许公司董事会该多给总经理一些时间,否则又如何贯彻经营战略呢?另外,或许公司可以尝试从内部竞选出新总经理。

有意思的是,公司新一任总经理的税前年薪也从2010年的54.17万元飙升至2021年的851.3万元,涨幅约14.72倍,总经理期末年薪金额是众多白酒企业之最。同期,公司营业收入从18.18亿元增长约1.54倍至46.32亿元,归母净利润从2.35亿元增长4.1倍至11.99亿元。

不过在2022年,朱镇豪税前年薪下降至465.61万元。

高毛利率、低净利率

水井坊的历史十分悠久,前身为全兴酒厂,与五粮液、泸州老窖、剑南春、郎酒和舍得并称为”川酒六朵金花”,于1996年登陆资本市场,主营白酒产品的生产、销售。2011年,帝亚吉欧正式成为了水井坊的实际控制人,这也是A股市场上唯一一家由外资控股的白酒企业。

业绩方面,2023年前三季度,水井坊业绩有所下滑,实现营业收入35.88亿元,同比下滑4.84%,归母净利润10.22亿元,同比下滑3.08%。

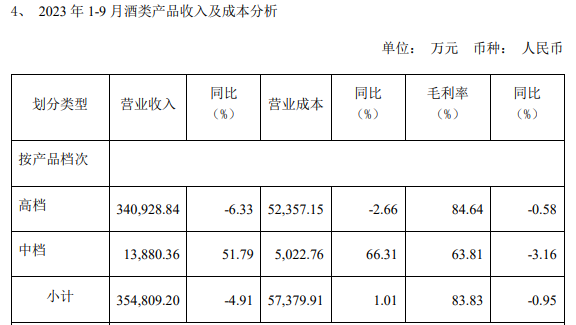

分产品来看,高档酒、中档酒收入分别为34.09亿元、1.39亿元,前者同比下滑6.33%,后者同比增长51.79%。

好消息是,公司第三季度的业绩情况有所回暖,实现营业收入20.62亿元,同比增长21.48%,实现归母净利润8.2亿元,同比增长19.61%。

水井坊在2022年报表示,2022年Q4及2023年Q1的主要目标是降低社会库存,从2023年Q2开始营业收入恢复增长,并预期从2023年第三季度开始营业收入恢复双位数成长。另外,公司预测2023年全年的净利润与营业收入同比2022年保持增长。

从目前来看,公司的预测还是较为准确的,至于全年业绩能够保持增长,仍有待时间验证。

盈利能力方面,公司去年前三季度的毛利率为83.18%,较去年年初有所下滑,其中高档酒、中档酒的毛利率均有所下滑,分别为84..64%、63.81%,同比分别下滑0.58%、3.16%。

对比同行,水井坊的毛利率仅次于贵州茅台、泸州老窖,后者去年前三季度分别为91.71%、88.45%,是A股20家白酒企业唯三毛利率在80%以上的酒企。

不过,水井坊同期的净利率仅28.49%,在20家白酒企业中排在第九,而贵州茅台、泸州老窖的净利率分别为53.09%、48.31%,均远远超过水井坊。

水井坊的毛利率、净利率之所以相差巨大,主要与公司销售费用、管理费用高企相关,去年前三季度分别为8.06亿元、2.73亿元,对应的销售费用率、管理费用率分别高达22.45%、7.6%。

对比来看,同期贵州茅台、泸州老窖的销售费用率分别为2.91%、10.97%,管理费用率分别为5.44%、3.84%,均远远低于水井坊。

或许水井坊需要认真思考如此大额的销售、管理费用投入是否物超所值?是否存在优化的空间。

与销售费用形成鲜明对比的是,公司的研发费用投入有待加强,去年前三季度为2438.72万元,而贵州茅台、泸州老窖的研发费用为1.01亿元、1.28亿元。

高端,还是次高端?

作为一家底蕴深厚的白酒企业,水井坊的品牌定位一直聚焦高端,这点从公司毛利率排在前列也可窥见一二。

更早之前,水井坊的价格更是远超贵州茅台、五粮液。2000年,公司推出井台,价格高于茅台、五粮液,于2003年推出更高价位的典藏,于2013年推出腰部价位的珍酿八号,于2017年推出千元价位的典藏大师和新菁翠,还在2021年对典藏和井台升级换代。

据光大证券2021年底发布的研报,井台、臻酿八号系列为公司贡献主要收入。同时,据渠道调研,在浙江、上海、福建等核心市场,次高端产品臻酿八号和井台收入占比达80%以上,而高端产品以典藏为主,辅以菁翠、珍藏(龙凤)等产品,目前占比较低约5%左右。

据短平快解读了解,井台主要在400-600元,臻酿八号主要在300-400元,显然次高端酒于公司收入起着不可替代的作用。

即使公司近年来持续加大销售费用投入、增强品牌推广力度,但品牌知名度与贵州茅台、五粮液、国窖1573仍然存在一定差距。对于较为重要的消费场景,消费者一般会选择贵州茅台、五粮液、国窖1573,想要改变消费者这种观念殊为不易。

值得注意的是,公司2022年的高档酒收入同比下滑0.36%,中档酒同比增长22.15%,这种趋势延续至2023年前三季度,这对于一向聚焦高端市场的水井坊而言并非好消息。

事实上,在高端白酒细分市场领域,现如今,茅台、五粮液和国窖的市占率分别为61%、28.4%和6%,市场份额总计高达95.4%,其余白酒企业想要从中分一杯羹颇为不易,同时这些头部品牌将会进一步挤压同行的生存空间,强者恒强,弱者出局。

对于水井坊而言,或许应该利用自身优势,持续抢占次高端市场,甚至于加大布局中低档位市场,而从业绩发布会内容来看,公司正在拓展不同价格带的产品,包括300元以下的产品,关注不同价格带消费者的需求,这是公司“求变”的积极表现。

拓展阅读:20家白酒企业,前三季度赚了1189亿元