又一 上市银行高管变动。

华夏银行行长关文杰辞职引起关注,这距离其正式担任行长一职尚不足一年,辞职后的下一站是北京农商银行,出任董事长职务。

受息差下行影响,华夏银行去年前三季度录得营收下滑、净利微增的成绩。比业绩更加值得关注的是公司的贷款质量,不良率在股份制银行排在第一,需要进一步加强贷款管理。另外,公司分行在去年第四季度收到多张罚单,提醒公司需要重视内控管理。

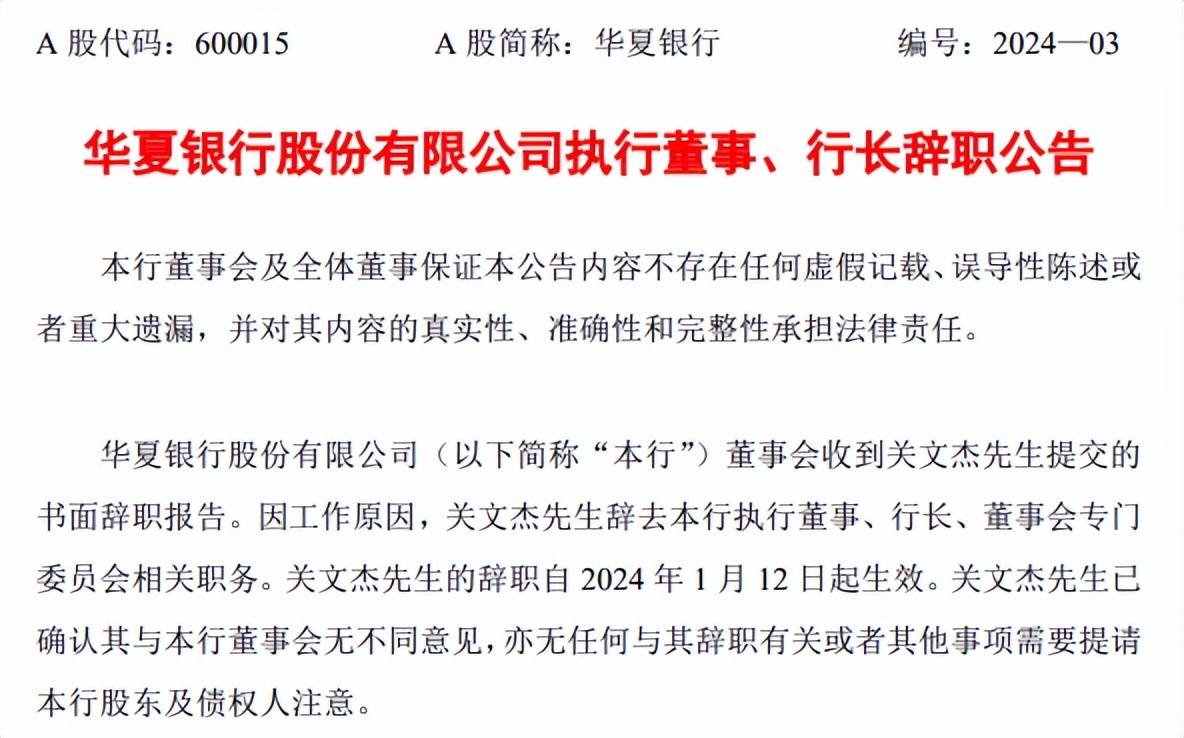

行长辞职

1月12日,华夏银行公告称,因工作原因,关文杰辞去本行执行董事、行长、董事会专门委员会相关职务。已确认关文杰与公司董事会无不同意见。

关文杰出生于1970年,硕士学位、高级会计师,曾任中国建设银行青岛市分行台东区办事处财会科副科长、铁路专业支行会计科科长、财会科科长。

此后,关文杰加入华夏银行,历任青岛支行计划财会处副处长(主持工作)、处长、青岛分行计划财务部总经理、青岛分行党委委员、副行长、青岛分行党委书记、行长。

随后,关文杰被调任至华夏银行任职,历任会计部总经理、财务负责人、计划财务部总经理、首席财务官、计划财务部总经理兼金融市场部总经理,此后进一步升职,担任党委常委、执行董事、副行长。

2022年11月,华夏银行董事会聘任关文杰为行长,并于2023年4月获得监管部门核准,任期至第八届董事会届满之日止。

从履历来看,关文杰的晋升之路可谓是一步一个脚印,不过其担任华夏银行行长一职的时间尚不足一年,为何就选择离职了呢?

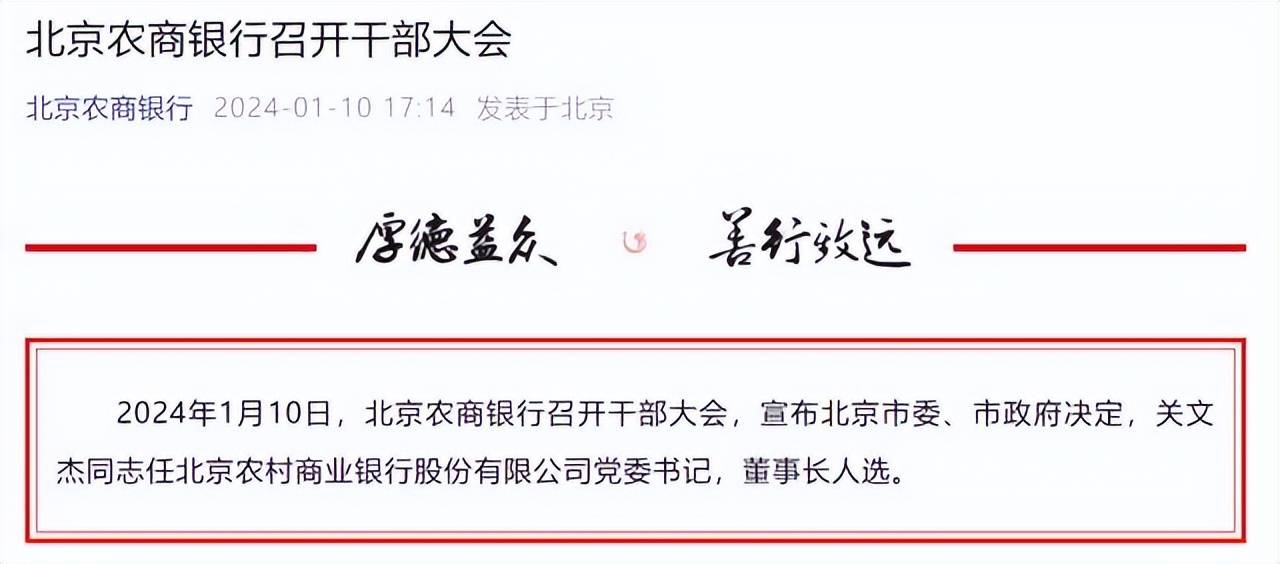

据短平快解读了解,北京农商银行在1月10日召开的干部大会上,宣布北京市委、市政府决定,关文杰同志任北京农村商业银行股份有限公司党委书记,董事长人选。

从资产来看,截至去年前三季度末,华夏银行的资产总额4.1万亿元,而北京农商银行资产总额1.25万亿元,资产是前者更胜一筹。

虽然北京农商银行的资产远远不及华夏银行,但关文杰个人在华夏银行是担任行长职务,而在北京农商银行则是担任董事长职务,孰高孰低,不言而喻。

事实上,华夏银行对关文杰任职期间做出的积极贡献表示感谢。

公司表示,关文杰为本行改革发展付出了辛勤的努力,在推动战略规划落地实施和经营转型、推进风险合规管控提质增效、提升经营管理水平和系统性管理能力等方面做了大量卓有成效的工作,为本行的高质量发展做出了重大贡献。

同日,华夏银行公告称,在公司聘任新任行长及其任职资格获国家金融监督管理总局核准前,指定董事长李民吉代为履行行长职责。

需要指出的是,1965年出生的李民吉从2017年4月14日起出任公司董事长职务,任职期限已经快接近7年。

2019年12月25日,中国银保监发布《关于银行保险机构员工履职回避工作的指导意见》指出,银行保险机构应建立关键人员和重要岗位员工轮岗制度,对于在业务运营、内控管理和风险防范等方面具有重要影响力的各级管理层成员、内设部门负责人和重点业务岗位员工,应明确轮岗期限、轮岗方式等要求,严格实行轮岗。其中,轮岗期限原则上不得超过7年。

去年前三季度营收下滑

1992年10月,华夏银行在北京成立,于1996年完成股份制改革,于2003年9月成功登陆上交所,是全国第五家上市银行,历史十分悠久。

截至2023年6月末,公司在全国共设立了44家一级分行,78家二级分行,营业网点总数986家,员工4.07万人。

截至去年9月末,公司资产、负债分别为4.1万亿元、3.79万亿元,同比分别增长6.84%、7.34%。另外,在去年7月英国《银行家》全球1000家银行排名中,按资产规模排名全球第60位。

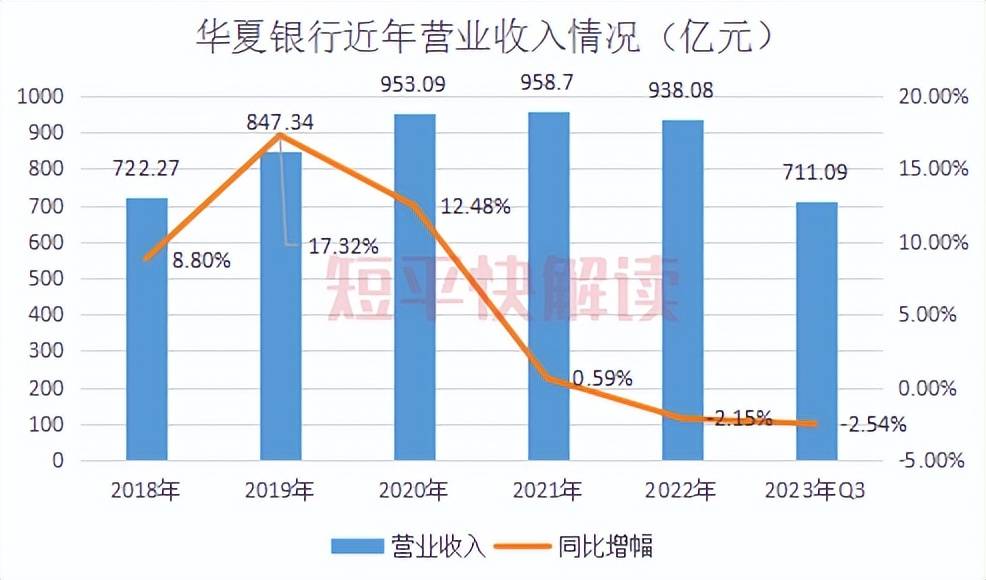

2018年至2022年,华夏银行营业收入总体实现增长,分别为722.27亿元、847.34亿元、953.09亿元、958.7亿元、938.08亿元,年复合增长率6.75%,其中2021年、2022年增速分别为0.59%、-2.15%,出现下滑。

同期归母净利润分别为208.54亿元、219.05亿元、212.75亿元、235.35亿元、250.35亿元,年复合增长率4.67%,其中2021年、2022年增速分别为10.62%、6.37%。

2023年前三季度,公司实现营业收入、归母净利润分别为711.09亿元、179.55亿元,前者同比下滑2.54%、后者同比增长5.15%。

实际上,A股股份制银行去年前三季度的营收成绩总体并不理想,除去浙商银行实现4.13%的小幅增长之外,其余8家银行均出现下滑,其中平安银行、浦发银行、兴业银行的降幅分别为7.69%、7.56%、5.59%。

导致大部分银行营收出现下滑的根源在于净息差的不断下滑,继而影响了利息净收入,这点对于华夏银行也并不例外,公司去年前三季度利息净收入为512.31亿元,同比大幅下滑9.16%。

数据显示,公司去年前三季度末的净息差为1.87%,较2022年末2.1%下滑了0.23个百分点。

在利息净收入大幅下滑的背景下,华夏银行去年前三季度营收仅小幅下滑,主要是非息收入同比大增19.97%至198.78亿元所致,其中投资收益、公允价值变动均大幅增长,而手续费及佣金净收入同比大幅下滑。

面对息差较大的下行压力,华夏银行的应对策略稳定息差运行,在资产端优化结构,提升规模效益,在负债端聚焦结构优化与成本管控,保持成本优势。同时,加大非息收入组织力度,支撑非息收入增长、提高非息收入占比。

不良率超过同行

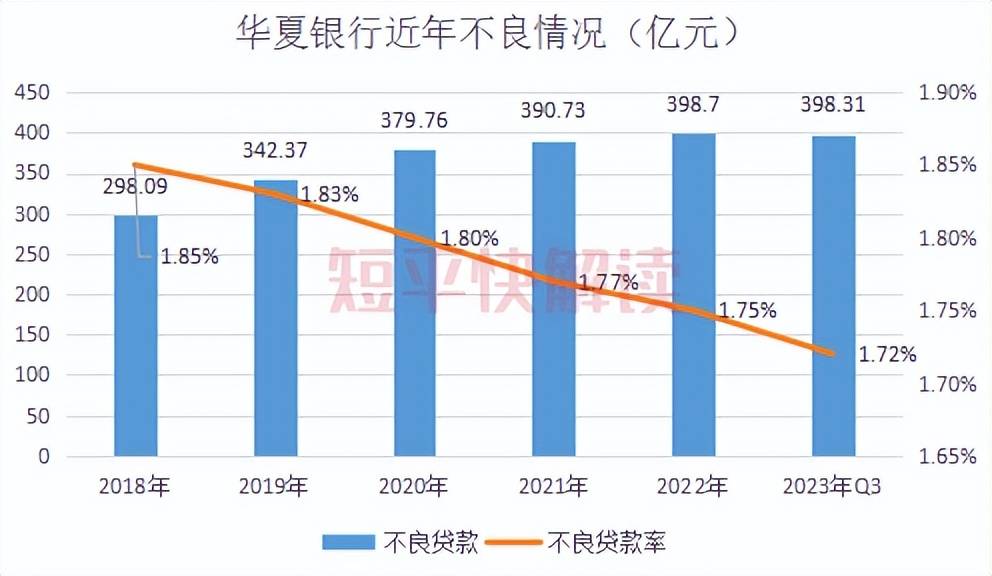

2018年至2022年,华夏银行贷款总额不断增长,从1.61万亿元上升至2.27万亿元,去年前三季度同比增长1.35%至2.32万亿元。

与此同时,公司同期的不良贷款增长迅猛,分别为298.09亿元、342.37亿元、379.76亿元、390.73亿元、398.7亿元,去年前三季度同比下滑1.89%至398.31亿元。

同期,公司的不良贷款率分别为1.85%、1.83%、1.8%、1.77%、1.75%,去年前三季度下滑至1.72%。

即使公司近年来的不良贷款率持续下滑,在去年前三季度创下新低,但在9家股份制银行中仍高居第一,紧随其后的民生银行、浦发银行分别为1.55%、1.52%。

显然,公司需要更加贷款质量。

值得指出的是,不良贷款高企也让公司的资产/信用减值损失保持在高位,分别为211.17亿元、304.05亿元、404.31亿元、351.76亿元、307.69亿元,去年前三季度下降至240.98亿元,均超过同期净利润。

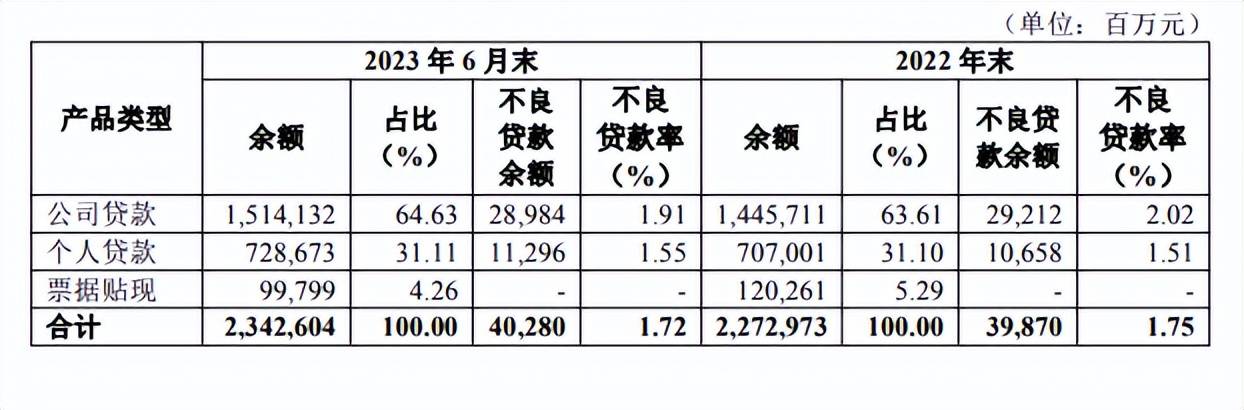

根据2023年中报,华夏银行对公贷款占比为64.63%,不良贷款、不良贷款率分别为289.84亿元、1.91%;零售贷款占比为31.11%,不良贷款、不良贷款率分别为112.96亿元、1.55%。

按行业划分来看,不良贷款前四的行业分别是制造业、批发和零售业、房地产业、建筑业,分别为61.81亿元、47.69亿元、35.6亿元、32.61亿元。

不良贷款率前四的行业分别是采矿业、房地产业、建筑业、批发和零售业,分别为6.05%、3.77%、3.09%、3.45%。

从数据来看,公司需要高度重视房地产及相关产业链的贷款情况。

需要指出的是,自去年10月份以来,华夏银行多家分行收到大额罚单。

10月8日,华夏银行临沂分行因未经批准擅自经营其他外汇业务;办理经常项目资金收付,未对交易单证的真实性及其与外汇收支的一致性进行合理审查,被处罚款97万元。

12月22日,华夏银行锦州分行因借款人违背借款合同约定的行为应发现而未发现,被处以20万元罚款。同日,华夏银行东营分行因内控管理严重违反审慎经营规则,被处以40万元罚款。

12月29日,华夏银行龙岩分行因流动资金贷款“三查”不到位,信贷资金被挪用,被处以60万元罚款。

短短一个季度的时间,华夏银行多家分行遭到行政处罚,显然公司需要深入剖析问题出现的根源,并予以积极整改,同时,加强对各大分行的监督,加强内控管理,进一步合规运营,避免重蹈覆辙。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)