今年前三季度,三只松鼠营收、净利双双狂飙,扭转了前几年收入下滑的困境,似乎彻底迎来了反转?真相如何呢?

2019年起,公司开始发力线下业务,推广线下门店,不过进展并不顺利,公司于2023年重新构建线下门店体系,转型社区零食店,目前虽快速发展,但基数较低。

三只松鼠年内业绩增长主要受电商影响,尤其是抖音电商快速发展所致,换句话说,线上业务“救了”公司,背后离不开大额的营销费用投入,这也意味着公司走“回头路”。

需要指出的是,公司两大股东在年内相继披露减持计划,与业绩向上形成了鲜明对比。

逆袭背后,门店萎缩

2019年,三只松鼠的经营规模突破百亿元大关,达到101.73亿元,稳坐A股休闲零食龙头老大的交椅,这是公司的高光时刻。

然而自此之后,三只松鼠的规模迎来了长达四年的下滑历程,收入分别为97.94亿元、97.7亿元、72.93亿元、71.15亿元,其中2023年较高点下滑超过30亿元,规模一度被良品铺子反超。

收入连续下滑的颓势似乎在2024年得到了终止,公司前三季度实现营业收入71.69亿元,同比大幅增长56.46%,公司在中报中表示,主要系公司战略有效落地,各渠道营收实现大幅增长所致。

收入逆转背后,三只松鼠也并非高枕无忧。

据短平快解读了解,公司前三季度各季度的营业收入分别为36.46亿元、14.29亿元、20.95亿元,同比增速呈现放缓态势,分别为91.83%、43.93%、24.03%。

三只松鼠的快速崛起主要受益于电商红利,但伴随着红利逝去,线上收入面临增长瓶颈,且高居不下的线上营销费用侵蚀了企业利润。

公司在该背景下选择押注线下,加快布局线下渠道,彼时节点是2019年,创始人章燎原曾宣布到2020年要开出1000家线下门店,5年内开设10000家线下门店的激进计划。

不过,三只松鼠的门店扩张计划进展并不顺利。

2020年,投食店新开78家、联盟店新开641家,合计719家;

此后两年,开店速度放缓,且联盟店大进大出。

2021年,投食店、联盟店合计1065家,其中联盟店新开341家,闭店288家。

2022年,投食店、联盟店合计561家,分别闭店118家、431家。

公司表示,是主动优化现有门店,推动公司更轻负担向线下门店新业态(自有品牌零食专业店)全面进军。

2023年,三只松鼠以“高端性价比”为导向,重新构建线下门店体系,开创自有品牌社区零食店,并对线下原有店型进行集中优化。期末社区零食店开设149家,原有店型266家。

今年上半年,社区零食店209家,较年初新增70家。

投食店、联盟店门店数量锐减,直至不再披露,显然三只松鼠的线下渠道建设以失败告终,公司将目光瞄准了火爆的社区零食店,但该赛道竞争激烈,且逐渐红海化,从中分一杯羹的难度极大。

今年上半年,三只松鼠社区零食店营业收入为1.75亿元,已超越2023年全年的0.92亿元,考虑到基数较小、以及公司大力扶持,取得如此成绩也并不意外,能否持续维持高速增长才是关键。

发力抖音,走回头路

诚如上文所述,三只松鼠称收入的快速增长与各渠道营业收入大幅增长有关,其中线上收入所起到的作用是不可忽视的。

2023年,公司在第三方电商平台的收入为49.51亿元,占营业收入比例为69.59%;2024上半年,来自第三方电商平台的收入为40.9亿元,占比高达81%。

进一步来看,第三方收入主要来自天猫系、京东系以及抖音,其中发展最为迅猛的当属抖音,2023年及上半年收入分别为12.04亿元、12.24亿元,同比分别暴涨118.51%、180.73%,上半年的收入规模已经远超天猫系、京东系。

与此同时,公司上半年来自天猫系、京东系的收入也已实现逆转,分别为10.83亿元、7.93亿元,同比分别增长28.32%、20.33%。

从抓住天猫、京东流量,再到如今接住了抖音的电商狂潮,三只松鼠管理层的战略眼光以及行动力还是值得肯定的,这成功让公司收入再次实现了逆转,值得同行参考借鉴。

收入增长自然是好事,不过公司并没有摆脱对线上渠道的依赖,2020年的线上收入占比为73.56%,今年上半年已经猛增至81%。目前抖音的现状与多年前的天猫一样,对商家进行流量倾斜,但未来的流量费必定转移至商家身上,这是包括三只松鼠在内的商家未来都要共同面对的问题。

实际上,三只松鼠收入规模能够实现逆转,与营销费用的大笔投入是分不开的,付出的代价并不低。

据短平快解读了解,今年前三季度,销售费用为12.94亿元,同比增加4.7亿元,增幅56.97%,与收入增速相当,一改前两年收缩的趋势,销售费用率高达18.05%,公司称是推广费用增加所致。

根据中报,推广费及平台服务费是销售费用支出大头,高达6.07亿元,同比增加3亿元,同比增长97.76%,几乎翻番。

前三季度,三只松鼠归母净利润、扣非净利润分别为3.41亿元、2.67亿元,同比分别猛增101.15%、211.56%,形势似乎一片大好。

分析来看,利润的增长除了与收入规模扩大、毛利率上涨息息相关之外,还与公司严格把控费用支出有关,其中管理费用为1.52亿元,同比减少1130.95万元,降幅6.94%;研发费用1805.08万元,同比减少68.8万元,降幅3.67%。

值得一提的是,虽然三只松鼠利润大涨,但前三季度经营现金流仅净流入3180.36万元,同比骤降86.82%,公司称主要系本期经营性采购和费用支出增加所致。

2020年至2024年,公司前三季度的净利润现金含量分别为349.18%、91.98%、271.24%、142.26%、9.32%。

结合资产负债表来看,公司今年前三季度的预付款项大增至3.65亿元,同比增加1.67亿元,增幅84.7%,主要系预付材料款增加所致,这是导致经营现金流锐减的重要原因。

大股东多次减持

2012年2月,章燎原在安徽芜湖创立了三只松鼠,7年后,公司成功在深交所挂牌上市,被誉为“国民零食第一股”,曾录得连续11个交易日涨停,在2019年吸引了众多投资者的目光。

2020年5月,三只松鼠股价曾一度狂飙至90.46元/股(前复权,下同),市值一度超过300亿元,此后股价迎来了较长时间的下跌,低点至14.43元/股。

截至11月15日收盘,股价为31.41元/股,较历史高点跌幅超过六成,总市值126亿元,市值大幅缩水,TTM市盈率32.18,估值并不算太低。

股价大起大落,是与公司业绩持续低迷有着不可分割的关系,除此之外,大股东的频繁减持套现操作则加剧了股价下跌,是投资者用脚投票的关键因素。

根据2019年年报,三只松鼠有三个大股东,分别是章燎源、NICE GROWTH(实控人是IDG资本)、LT GROWTH INVESTME(实控人是今日资本),持股比例分别为39.97%、20.61%、16.73%。

股票解禁后,IDG资本、今日资本因为自身资金需求,相继开始了减持操作。

据短平快解读不完全统计,IDG资本已经完成6轮减持,套现金额超过16亿元,持股比例已降低至5%。其一致行动人GAOZHENGCAPITAL已完成3轮减持,套现金额超8亿元,已经清仓。

今日资本共实施3轮减持,套现金额超过11亿元,持股比例已经降低至5%。

今年3月,今日资本披露减持计划,拟减持公司股份不超过718.23万股,不超过总股本的1.8%,目前减持没有进展。

9月,IDG资本同样披露减持计划,拟减持公司股份不超过320万股,即不超过公司总股本的0.80%,目前减持没有进展。

因为上述大股东的持股比例均为5%,这也意味着最新一轮减持之后,后续减持将不再进行披露。

除了IDG资本、今日资本减持之外,股东上海自友松鼠投资中心(有限合伙)同样实施了减持操作,持股比例从2019年的4.34%降低至2022年的0.66%,目前已不在前十股东之列。

值得一提的是,创始人章燎源虽然没有实施减持,但早已质押了公司股份。

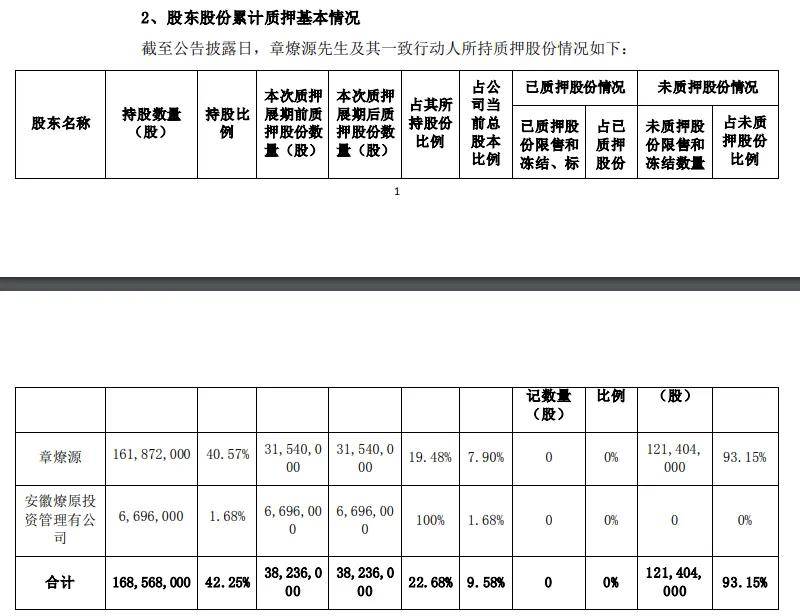

根据质押公告,章燎源及其一致行动人安徽燎原投资管理有公司(章燎原持股比例99%)分别质押股份3154万股、669.6万股,合计3823.6万股,占其持股比例22.68%。

在三只松鼠业绩向上之际,IDG资本、今日资本为何于年内再次披露减持计划呢?是出于自身资金需求,还是对公司的前景没有信心呢?亦或者是其他原因呢?

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)