宁波银行的2023年,颇不容易。

二级市场上,公司股价大幅下跌,投资机构数量、持股数量大幅骤降。

从业绩看,虽然公司去年前三季度仍录得营收、净利双增的成绩,但增速继续放缓,能否重回“快车道”待考验。

拉长时间线来看,公司近年来业绩的飞速发展受益于零售贷款,这也让公司一度成为资本宠儿。也要看到,以消费贷款为主的零售贷款的“不良”持续增长。

公司站在了十字路口。

股价跌幅逾四成

2023年,宁波银行在资本市场的表现不尽人意,股价大幅下跌。

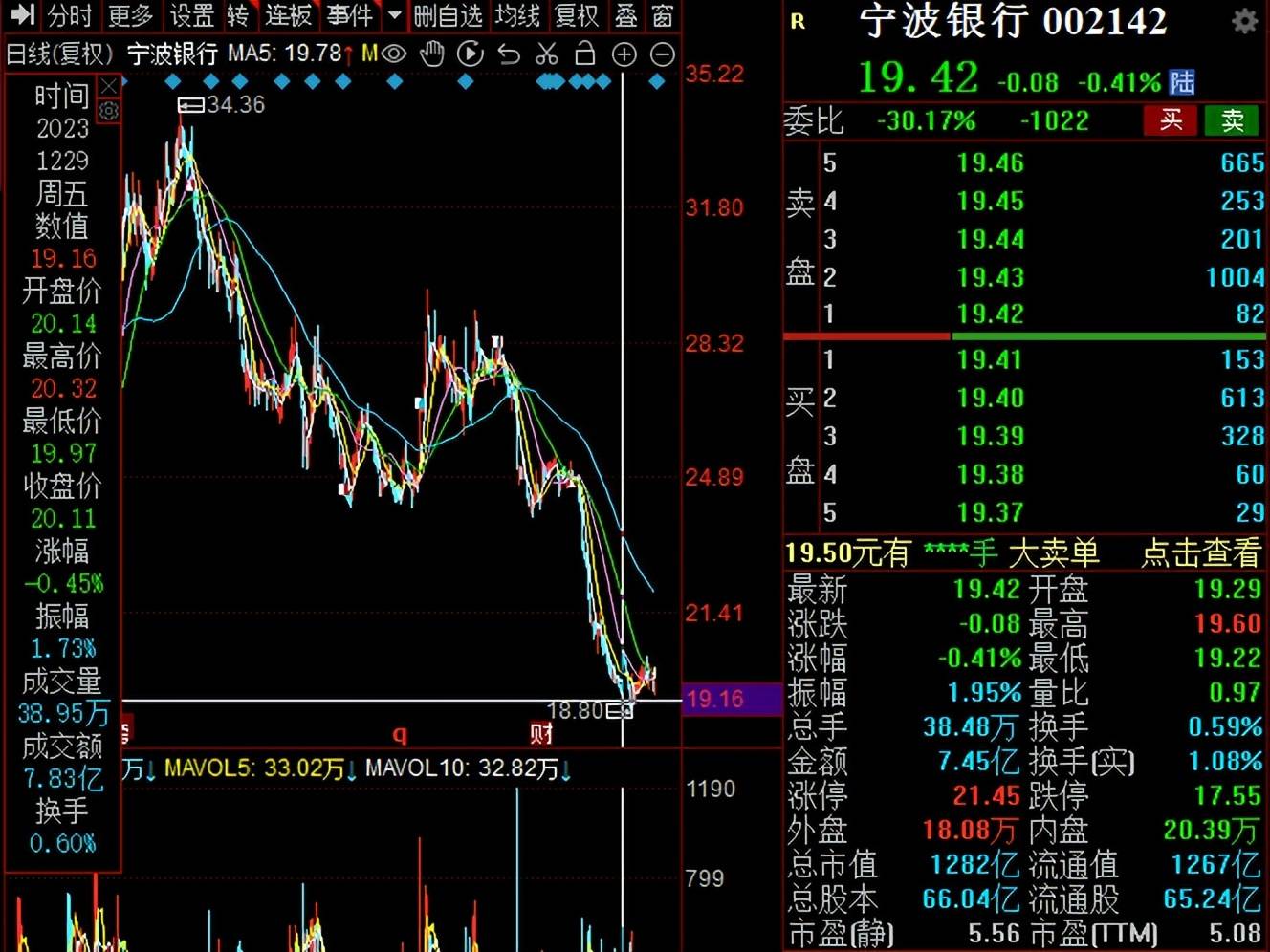

公司股价在去年1月份达到34.36元/股(前复权,下同)的高点后,开始了较长时间的下跌,低点至19.27元/股,当年最后一个交易日的收盘价为20.11元/股,较高点跌幅约41%。

该跌幅在行业中排在第一,对于以“稳”出名的银行业中,公司的跌幅让投资者感到吃惊。

进入2024年,宁波银行的股价有所回暖,但总体情况并不乐观。截至1月23日收盘,公司股价为19.42元/股,跌幅0.41%,总市值1282亿元,TTM市盈率5.08,市盈率4.97,在42家银行中排在第11位。

数据显示,在2022年报,持有宁波银行的机构数量、持有股份分别为1145家、48.56亿股,而到了2023年报,分别降至141家、2.66亿股。另外,持仓比例也从74.44%下降至4.08%。

显然,机构在撤退。

据短平快解读了解,与机构撤走不同的是,公司的散户数量有所增加,2022年底有10.39万户,去年前三季度上升至12.76万户,中间两个季度均在15万户以上。

机构与散户不同选择的背后,对宁波银行后续的走势有着不同的态度。当然,最终还是机构更胜一筹。

面对股价的大幅下跌,宁波银行并没有启动回购,高管也没有实施增持,不过,第三大股东雅戈尔在去年11月披露增持计划,增持股份不低于2000万股,增持价格不高于26元/股。

截至当月底,雅戈尔增持公司股份2195.54万股,目前持股6.59亿股,持股比例上升至9.97%。

雅戈尔是基于对宁波银行投资价值的分析和未来前景的预测,才实施增持,这意味着雅戈尔对公司还抱有一定的信心的,认为公司处于被低估状态,但未来是否会有所收获,还需交由时间验证。

股价大跌源头

对于宁波银行这种大型银行而言,股价与业绩挂钩,那么公司具体的经营成绩如何呢?导致股价大跌的根源又在哪里呢?

2018年至2022年,宁波银行的业绩快速增长,营业收入从289.3亿元上升至578.79亿元,年复合增长率约19%,同期的归母净利润从111.86亿元上升至230.75亿元,年复合增长率约20%。

总体表现十分亮眼。

进一步来看,公司营业收入增速分别为14.28%、21.26%、17.19%、28.37%、9.67%,归母净利润增速分别为19.85%、22.6%、9.73%、29.87%、18.05%。

2022年营收增速降落至个位数,且创下新低,而归母净利润增速较2021年放缓十分明显。换句话来讲,公司业绩仍然增长,但增长速度不及往昔。

二级市场上,公司股价在2021年6月之前总体处于快速上升阶段,但此后的股价走势波动较大,总体呈现下跌态势。

据短平快解读了解,2023年前三季度,宁波银行实现营业收入472.35亿元,同比增长5.45%,归母净利润193.49亿元,同比增长12.55%,此前2022年前三季度的增速分别为15.21%、20.16%。

显然,公司去年前三季度的营收、净利增速进一步放缓。

另外,公司第三季度的营业收入150.91亿元,同比下滑1.88%,归母净利润64.02亿元,同比增长8.09%。

分析来看,宁波银行近年来业绩的快速发展是与零售业务分不开的。

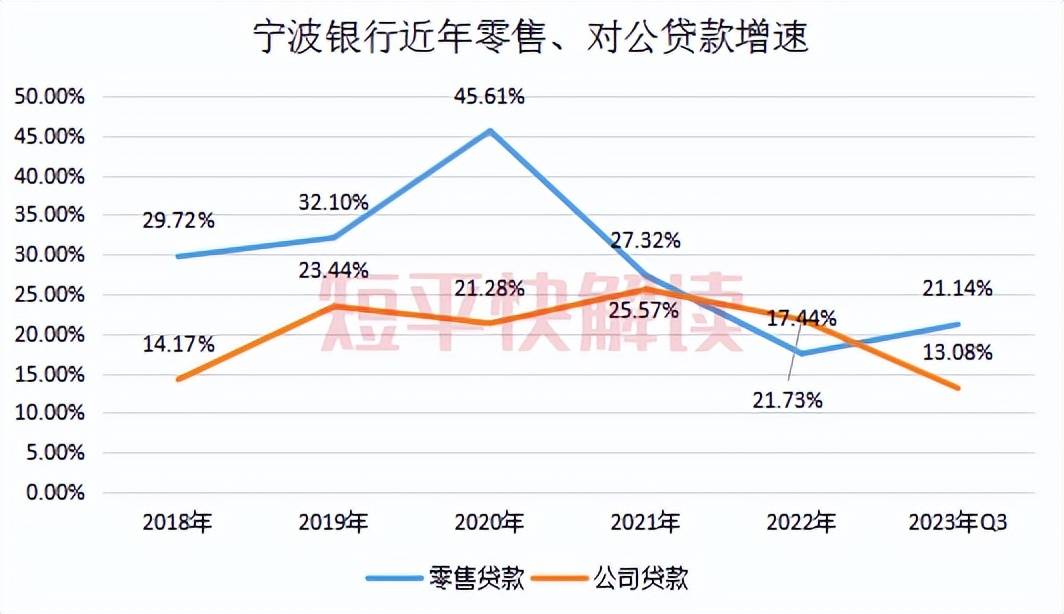

数据显示,2018年至2022年,公司零售贷款的增速分别为29.72%、32.1%、45.61%、27.32%、17.44%,前4年的增速均超过对公贷款增速,而2022年被对公贷款增速(21.73%)赶超。

去年前三季度,公司零售贷款、对公贷款较上年末分别增长21.14%、13.08%,似乎公司继续发力零售贷款。

事实上,同期公司零售贷款平均收息率也保持在高位,分别为7.16%、7.74%、7.79%、7.21%、6.92%,均远超对公贷款平均收息率,不过也能看到自2020年之后开始出现下滑态势,2023年中报则进一步下滑至6.53%。

平均收息率下滑会对利润能力产生不利影响。

进一步来看,宁波银行的零售贷款主要以消费贷款为主,2021年及2022年,个人消费贷款占零售贷款的比例分别为65.99%、62.2%,这也意味着公司零售贷款的发展基本不会受到房地产调整的影响,所以仍能保持较快增长。

“狂飙”后遗症

然而,零售贷款飞速发展带来的隐忧也是需要重视起来的。

2018年至2022年,公司零售贷款的不良贷款一路走高,分别为8.62亿元、16.55亿元、23.16亿元、41.23亿元、54.31亿元,年复合增长率约58%,远超同期营收、利润增速。

同期,零售贷款的不良贷款率分别为0.63%、0.92%、0.89%、1.24%、1.39%,累计上升0.76个百分点。

2023年上半年,公司零售贷款“不良”双增,分别为65.41亿元、1.48%。另外,自2019年起,公司零售贷款的不良率超过公司总体的不良率。

若公司持续发展以消费贷款为主的零售贷款,则有可能面临“不良”继续双增的结局,但若不发展,则业绩难以实现肉眼可见的增长,这是宁波银行的两难抉择。

从去年三季度的数据来看,虽然公司零售贷款大增,但业绩增速并不算可观,显然公司想让业绩重回“快车道”面临着更多难题。

实际上,服务质量以及合规性也是公司应当重点关注的。

根据第三方投诉平台黑猫投诉,截至1月23日,宁波银行的投诉量为1087条,已完成949条,投诉完成率87.3%,服务质量有待进一步提升。投诉内容包括征信问题、信用卡逾期遭暴力催收等等。

2021年及2022年,公司收到监管转办投诉数量分别为1,071件、1,244件,2023年上半年为470件,公司称投诉响应率、反馈率均为100%。

需要指出的是,宁波银行在去年10月因提供个人不良信息未事先告知信息主体本人,被处以20万元罚款;11月因消费者个人信息管理不到位、贷款“三查”不尽职、押品管理不到位,又被处以100万元的罚款。

这提醒公司需要加强内控管理,在开展零售贷款业务时,需要进一步规范运作、合规运营。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)