近日,哈尔滨银行迎来了重大高管变动,原董事长邓新权因到龄原因而辞职,行长姚春和升迁,被董事会选举为新一任董事长,任职资格尚待核准。

今年上半年,公司录得营收、净利双增的成绩,不过,仍然与公司辉煌时刻有着较大差距,更重要的是,公司的不良贷款率高达2.87%,远超诸多同行,进一步加强贷款质量、以及内控管理是新掌舵人的工作重心。

董事长辞职

11月6日,哈尔滨银行披露拟变更董事长公告。

哈尔滨银行公告称,因临近退休年龄,邓新权向董事会提交辞呈,提请辞去第九届董事会执行董事、董事长及董事会发展战略委员会主任委员职务。

换而言之,邓新权本次辞职属于到龄退休。

据2023年报,邓新权年龄为59岁,是银行业资深人士,曾在农业银行黑龙江分行、中国人民银行黑龙江分行、中国银监会黑龙江监管局任职,在2018年5月至2021年2月,担任哈尔滨银行监事会主席、职工监事;

自2021年3月起,担任公司执行董事、董事长、法定代表人职务,今年7月再次被选举为董事长,直至本次提出辞职申请,2023年税前年薪为151.7万元。

本次公告中,哈尔滨银行董事会同意选举姚春和担任董事长,这也意味着权利交棒是有序进行的。

根据年报,姚春和现时46岁,在2003年7月获得吉林大学金融学硕士学位,此后入职中国工商银行大连分行,从财务部职员一路升职至行长助理、副行长、行长等,自2020年11月至2022年6月出任中国工商银行黑龙江分行副行长、党委书记。

自2022年6月起,姚春和担任哈尔滨银行党委副书记,次年3月起,担任哈尔滨银行执行董事、行长,2023年税前年薪为104.5万元。

去年3月才担任行长职务,如今即将要成为哈尔滨银行的掌舵人,姚春和的升迁可谓是飞跃式的,或许与其丰富的银行业从业经验有关。

需要指出的是,姚春和的董事长任职资格要获得国家金融监管总局核准,在此之前,邓新权将依照法律法规及公司《公司章程》有关规定,继续履行第九届董事会执行董事、董事长及董事会发展战略委员会主任委员职务。

离巅峰距离颇大

据短平快解读了解,哈尔滨银行成立于1997年2月,总部位于哈尔滨,现已在天津、重庆、大连、沈阳、成都、哈尔滨、大庆等地设立了17家分行,在北京、广东、江苏、吉林、黑龙江等14个省及直辖市发起设立了30家村镇银行。

截至6月末,公司拥有营业机构384家,遍布全国七大区域,另外,资产总额达到了8,828.38亿元。

今年上半年,公司录得营收、净利双增长的成绩,实现营业收入71.99亿元,同比增长8.17%,归母净利润7.63亿元,同比增长29.62%。

在诸多上市银行面临增长瓶颈之际,哈尔滨银行的中报表现尚可,远超诸多同行,不过却与自身辉煌时刻相差甚远。

拉长时间线来看,哈尔滨银行近五年的营业收入总体而言是下降的,从151.24亿元下降至132.42亿元,累计减少18.82亿元,降幅12.49%,其中2023年同比增长2.88%。

归母净利润从35.58亿元下降至7.4亿元,累计减少28.18亿元,降幅79.2%,其中2023年同比增长33.38%。

总体来看,哈尔滨银行去年以及上半年的业绩情况是有所改善的,但仍然未恢复至全盛时期,尤其利润端与同行差距较大。

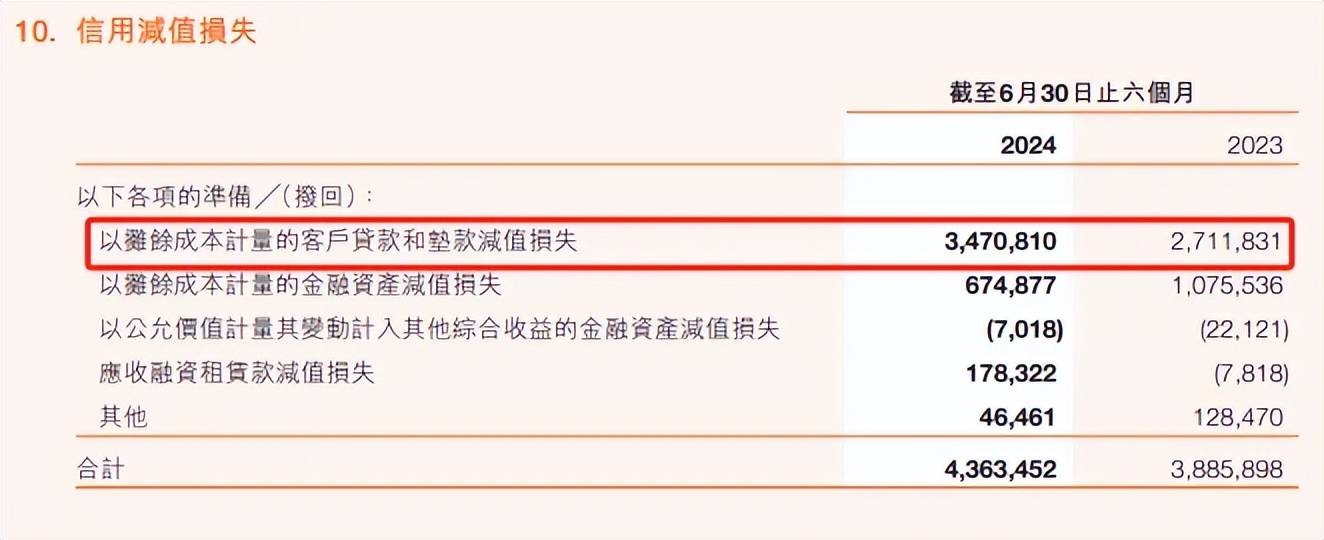

分析来看,信用减值损失高企是导致公司利润率较低的关键,近五年分别为51.8亿元、83.01亿元、67.01亿元、65.84亿元、69.58亿元,累计增加17.77亿元,增长率34.3%。

今年上半年,信用减值损失为43.63亿元,同比增加4.78亿元,增幅12.3%,主要以贷款减值损失为主,多达34.71亿元,同比增加7.59亿元。

不良贷款率高达2.87%

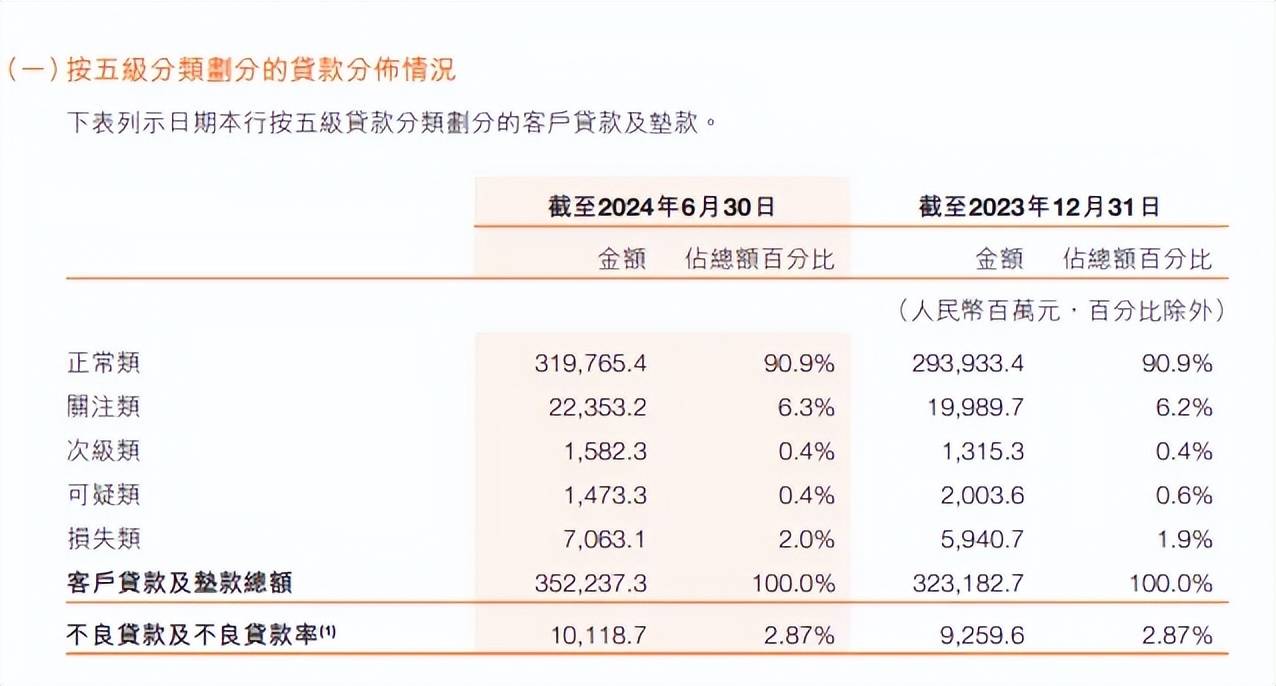

据wind数据,哈尔滨银行近五年的不良贷款呈现上升态势,分别为52.52亿元、83.33亿元、84.83亿元、82.19亿元、92.6亿元;不良贷款率分别为1.99%、2.97%、2.88%、2.89%、2.87%。

今年上半年,公司不良贷款为101.19亿元,较年初增加8.59亿元,增长率9.28%;不良贷款率2.87%,与年初持平。

据短平快解读了解,金融监管总局数据显示,2024年上半年末,商业银行不良贷款率为1.56%,显然哈尔滨银行的不良贷款率水平要远远高于平均值,加强贷款质量是当务之急。

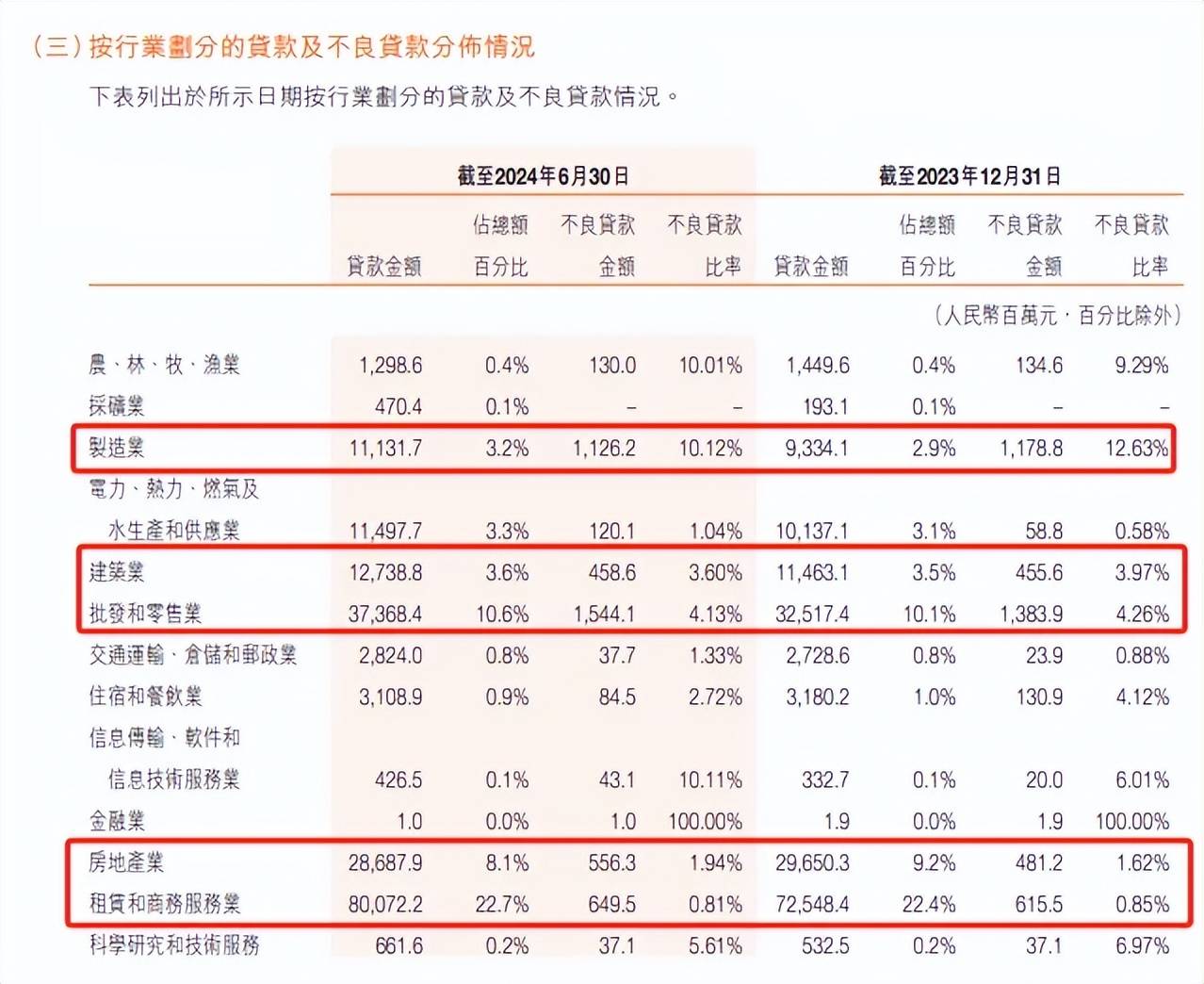

对公贷款方面,哈尔滨银行中报对公贷款的不良贷款为48.87亿元,较年初增加2.81亿元,不良贷款率为2.42%,较年初下滑0.08个百分点。

按行业分类看,批发和零售业、制造业、租赁和商务服务业、房地产业、建筑业的不良贷款较高,分别为15.44亿元、11.26亿元、6.5亿元、5.56亿元、4.59亿元,不良贷款率分别为4.13%、10.12%、0.81%、1.94%、3.6%。

零售贷款方面,公司个人贷款的不良贷款为52.32亿元,不良贷款率4.5%,较年初上升0.57个百分点。

个人消费贷款、小企业自然人贷款分别为38.26亿元、12.14亿元,不良贷款率分别为5.23%、4.91%,均较年初有所上升。

不管是对公贷款,还是零售贷款,哈尔滨银行的贷款质量管理均存在较大不足之处,这是公司信用减值损失高企、利润率低于同行的关键,持续不断地提升贷款质量是公司管理层未来的工作重心。

除此之外,加强合规、内控管理也是当务之急。

1月份,哈尔滨银行被中国人民银行黑龙江省分行处以178万元罚款,违法事实是违反反电信网络诈骗相关管理规定;未按规定履行客户身份识别义务;未按规定报送大额交易或可疑交易报告;与身份不明的客户进行交易。

事实上,因为贷前“三查”不到位,哈尔滨银行多家分支行遭遇处罚,例如3月份,绥化海伦支行被处以30万元罚款、绥化庆安支行被处以20万元罚款。

综合来看,相比较于业绩重回巅峰,加强贷款质量管理、以及内控合规管理显得更为重要,这是公司未来的工作核心,也是姚春和升任后的工作重点之一。