2月1日,市场传出碧桂园债权人将申请清盘,有香港银行将接管碧桂园在港抵押资产。公司回应称,传闻不属实。

自面临流动性压力以来,碧桂园开始多种自救措施,其中最为引人注目的则是出售相关优质资产,且自去年12月以来,公司出售资产的速度明显加快,消息层出不穷。

资产出售,消息此起彼伏

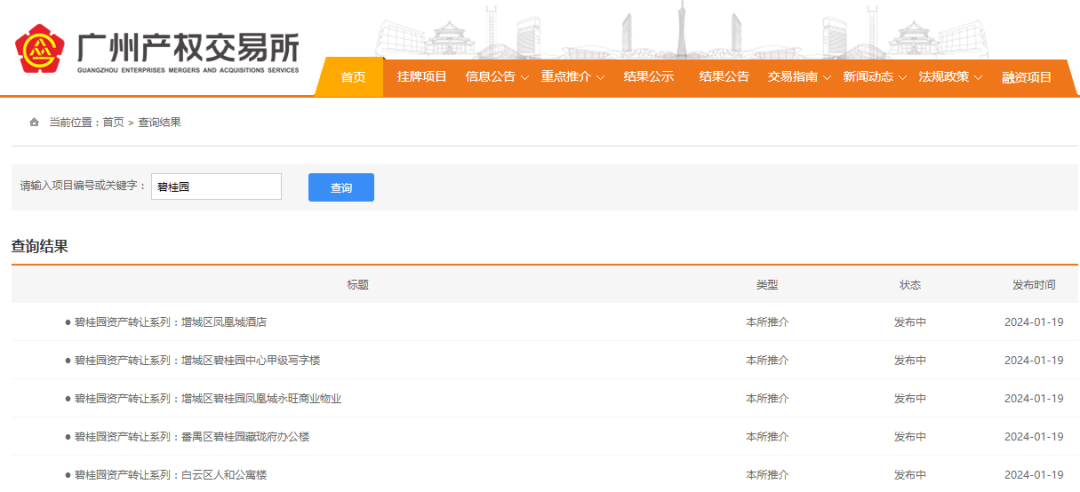

1月19日,广州产权交易所发布碧桂园资产转让系列项目,一共包含5个项目,拟转让价格合计38.18亿元。

具体转让资产详情如下:

增城区凤凰城酒店拟转让价格12.6亿元,该酒店是广州东最大五星级山水主题式酒店,总建筑面积,97912.69㎡,含573间豪华客房,22间不同风格的多功能豪华宴会厅商务会议室,全厅可容纳超过1500人的酒会和摆设100围筵席。该项目产权独立清晰,证载用途酒店,有抵押,现状经营。

番禺区碧桂园藏珑府办公楼拟转让价格11.52亿元,位于华南板块C位的地段、105国道与南大干线的交汇处,总占地约7.8万㎡,建筑面积约38万㎡,自带商业配套。项目产权独立清晰,证载用途办公,有抵押,现状空置。

增城区碧桂园中心甲级写字楼拟转让价格7.72亿元,该写字楼位于荔湖新城中轴核心发展区,项目产权独立清晰,证载用途办公,有抵押,现状空置。

白云区人和公寓楼拟转让价格3.84亿元,该项目合计土地面积117101㎡,建筑面积34812㎡,总体房量630套公寓,房间数量881间,项目产权独立清晰,证载用途公寓,有抵押,现状出租。

增城区碧桂园凤凰城永旺商业物业拟转让价格为2.5亿元,该物业建筑面积13196.55㎡,带永旺租约,项目产权独立清晰,证载用途商业,有抵押,现状出租。

对于房企而言,手上最多的资源就是土地与建筑物,当企业在面临债务压力时,做出的选择往往是出售相关资产以“回血”,继而偿还相应的债务,这也是业界的常规操作。

从碧桂园拟出售的项目来看,虽然位于一线城市的广州,但并非城市的核心地区,例如天河区、越秀区等,最终能否成功转让还有待时间验证。另外,即使成功转让,但由于上述项目均处于抵押状态,这意味着公司需要先提前清偿债务。

上述资产拟转让价格合计逾38亿元,但最终能有多少用于补充现金流,也只有公司高层才能知晓了。

据短平快解读了解,1月26日,市场消息称,碧桂园有意出让位于伦敦的住宅项目Ailsa Wharf,总价值约4.5亿英镑。

这一项目由碧桂园联合一家香港基金于2018年拿下,代价约为8000万英镑,碧桂园计划投资约4亿英镑建设这一项目,按照计划将建造785套住宅和办公空间。

此外,碧桂园澳洲子公司RislandAustralia已就出售悉尼一宗地块所持的股权达成协议,拟以2.4亿澳元(约合人民币11.38亿元)出售悉尼剩余所持地块。在协议完成后,碧桂园将全面退出澳洲市场。

2024年的首月,碧桂园出售资产的消息层出不穷,预估公司会在今年更加积极的出售资产,但能否填补缺口,还有待时间观察。

去年出售股权

2023年8月,碧桂园承认出现了阶段性的流动压力,此后公司开始了一系列自救行动,包括境内债务展期、董事自愿降薪、出售优质资产等。同时,公司称,杨惠妍家族肯定会砸锅卖铁支持公司的。

出售资产方面,8月25日,公司出售了联营公司广州利合房地产开发有限公司26.67%的股权,交易对价12.915亿元,该公司主要资产是一座名为广州亚运城的商住混合式综合体,总建筑面积约为5,850,000平方米,地盘面积约为2,521,000平方米。

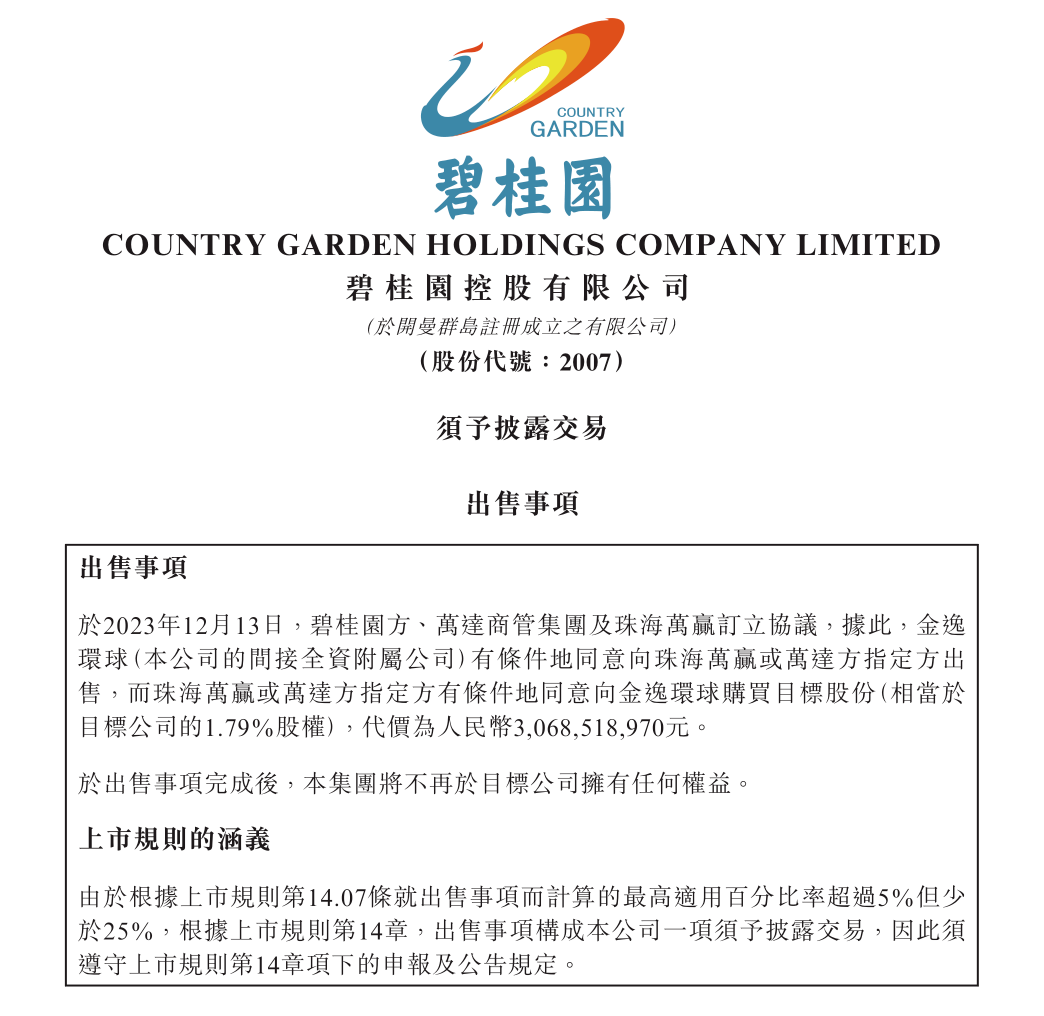

12月13日,碧桂园公告称,碧桂园方、万达商管集团及珠海万赢订立协议,据此,碧桂园间接全资附属公司金逸环球有限公司有条件地同意向珠海万赢或万达方指定方出售,而珠海万赢或万达方指定方有条件地同意向金逸环球购买目标股份(相当于目标公司的1.79%股权),交易对价30.68亿元。

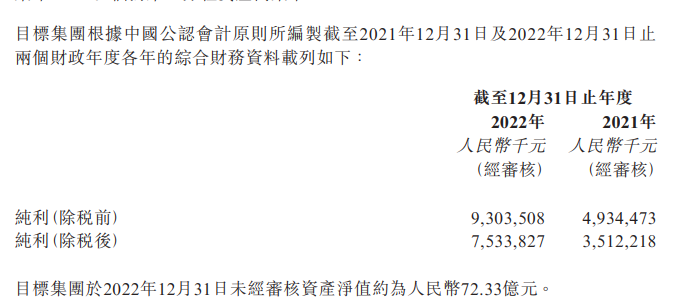

目标集团是大连万达商管集团旗下商业中心轻资产运营管理的唯一业务平台。截至2023年11月,目标集团运营管理494个大型商业中心,其中290个为大连万达旗下商业中心,204个为第三方轻资产商业中心。

2021年及2022年,该目标集团税前纯利分别为49.34亿元、93.04亿元,且该公司已经提交港股IPO申报,但上市进程缓慢,或许也是碧桂园出售该资产的重要原因。

公司表示,本集团正积极化解阶段性流动压力。由于本集团仅于目标公司持有少数权益,本公司认为进行出售事项能提前锁定较为合适的交易价格和退出路径,以规避未来退出时点与金额的重大不确定性,有效保障公司战投股权资产变现的价值,将对本公司有利。出售款项净额将用于境外重组。

据短平快解读了解,除了出售资产之外,杨惠妍家族也在为公司提供支持,在去年8月至12月期间,向公司支持了24亿港元,每月约6亿港元。

目前,房地产市场的修复不及预期,房企的回款压力不容乐观,这对于主攻三四线城市的碧桂园而言,压力更是巨大。杨惠妍在年度工作会议表示,虽然公司现在面临困难,但梦想中的碧桂园从未改变,目前也在尽力盘活资产。

在境外债务重组方面,公司已经聘任毕马威作为主要财务顾问。

1月16日,碧桂园官宣已委聘毕马威企业咨询(中国)有限公司担任境外债务重组之主要财务顾问(「主要财务顾问」)。公司表示,将在各财务、法律顾问的协助下继续评估本集团的流动资金状况,建立与所有债权人的合作沟通平台,共同制定整体方案来全面解决本公司当前境外债务风险。

2月1日,市场传出碧桂园债权人将申请清盘,有香港银行将接管碧桂园在港抵押资产。

碧桂园称上述消息不属实,并表示,“公司正与顾问团队一起,积极评估集团的财务状况,并已建立与主要债权人的合作沟通平台,相关评估及沟通也在正常有序推进中。根据与主要债权人的沟通,当前广大国际投资人对中国经济以及本公司的盘整发展仍充满信心。”

2024年刚刚开始,碧桂园后续仍将面临哪些挑战?不妨让子弹飞一会!

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)