自2023年以来,常熟银行管理层的变动颇为频繁,近期又再度迎来调整,原副行长吴铁军辞职,公司聘任程鹏飞为副行长。另外,董事长薛文、行长包剑的任职资格也在上个月获得核准,宣告人员调整暂告一段落。

近年来,常熟银行发展势头颇为迅猛,不管是营收,还是净利,增速在同行中排在前列,美中不足的是,公司的理财业务收入近两年下滑明显,面临一定挑战。

此外,公司在利润持续大涨的背景下,现金分红增长有限,而股利支付率则是持续下滑,这点让投资者颇为不满。

管理层再迎调整

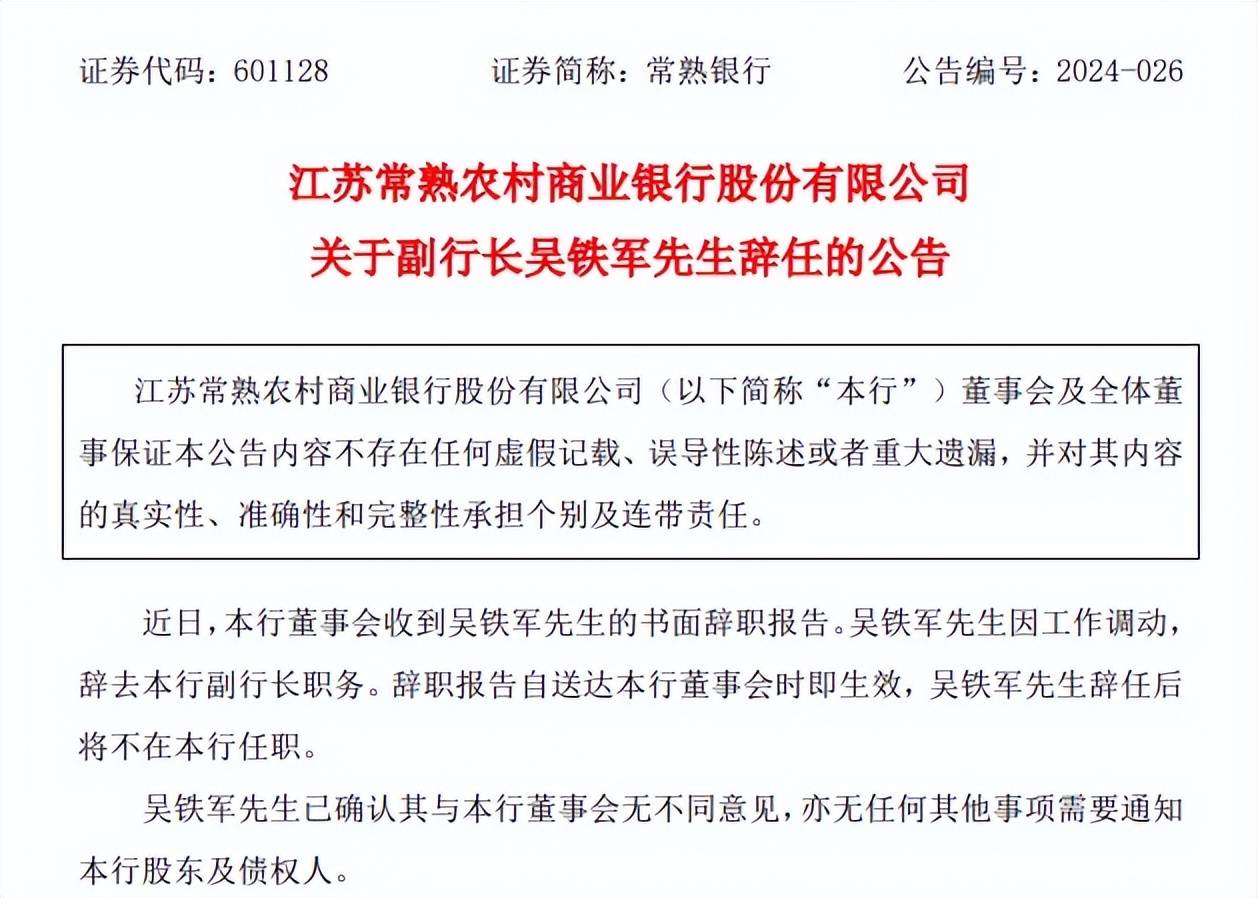

7月31日,常熟银行公告称,因工作调动,吴铁军申请辞去本行副行长职务,辞职后,吴铁军将不在本行任职。

1975年出生的吴铁军,是研究生学历,更是常熟银行的资深老将,历任常熟市金龙城市信用社(常熟银行前身)柜员、客户经理,风险管理部办事员、信贷管理部办事员、小企业信贷中心办事员、小企业信贷中心总经理助理、唐市支行副行长(主持工作)、公司银行部总经理、公司银行总部总裁、行长助理。

自2020年12月起,吴铁军担任常熟银行副行长,2023年税前报酬为154.38万元,去年末持股数量为310,362股,对应市值约200多万元。

同日,常熟银行董事会聘任程鹏飞为副行长,任职资格尚需国家金融监督管理总局苏总监管分局核准。

1979年出生的陈鹏飞,本科学历,硕士学位,同样也是公司资深老将,历任常熟银行赵市支行柜员,业务拓展部、银行卡部、业务发展部、资金部办事员,资金部、金融市场部总经理助理,金融市场部副总经理,资产管理部副总经理、总经理,资金营运中心副总裁兼交易银行部总经理,资金营运中心副总裁兼交易银行部总经理、大义支行行长。

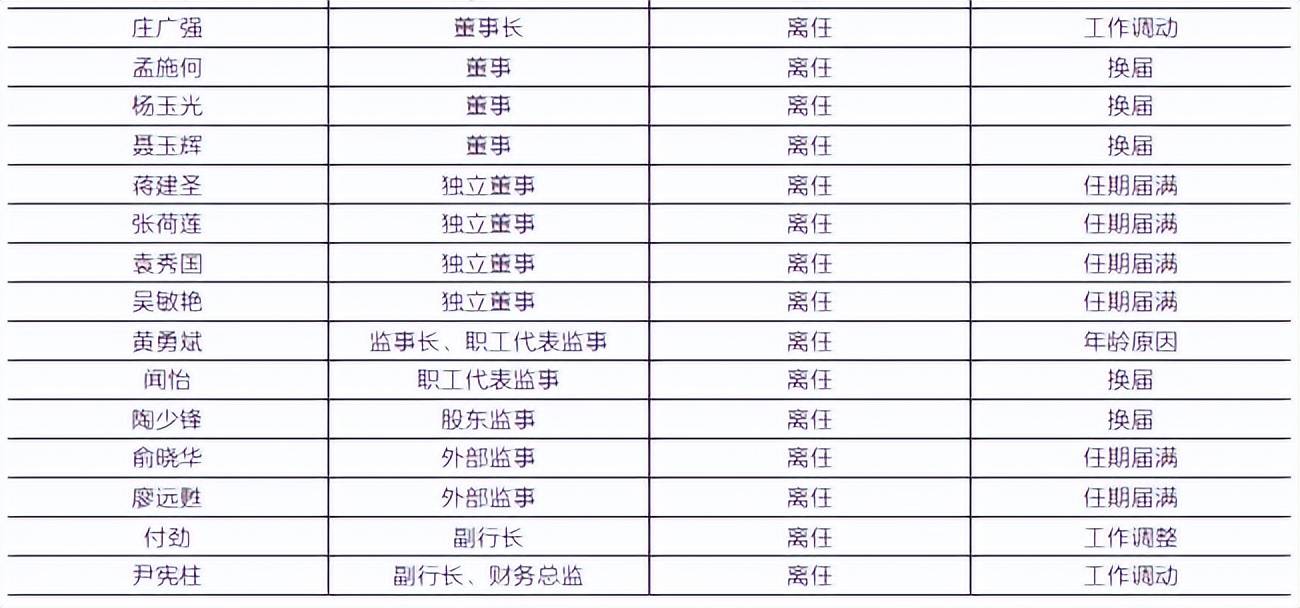

自2023年以来,常熟银行管理层的变动较大,公司多位董事、独立董事、监事因换届而离任,副行长兼财务总监尹宪柱、副行长付劲在去年6月、11月,相继因为工作调整而辞职。

同样也是11月,常熟银行迎来了更加重磅的人事变动,董事长庄广强、行长薛文纷纷辞职,其中庄广强调任江南农商行担任董事长一职,该行是全国规模排名第七的农商行,资产规模突破了5000亿元,远超常熟银行。

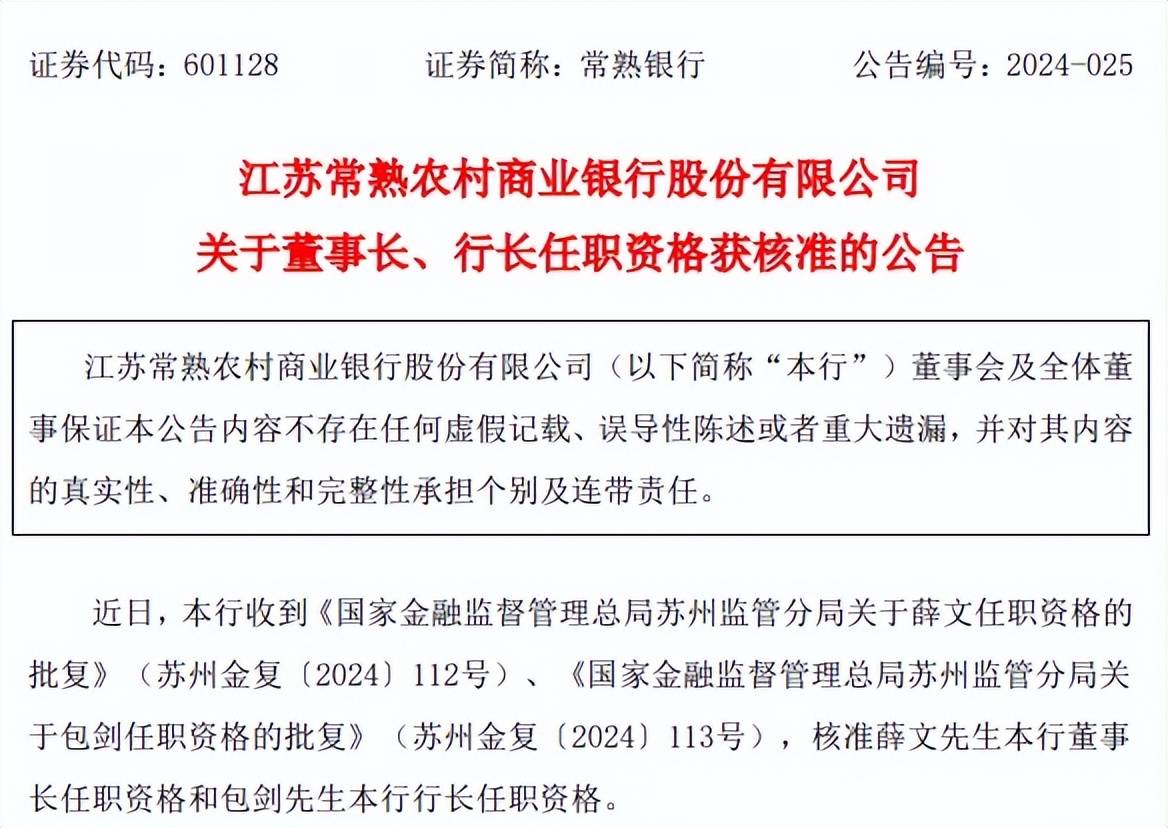

薛文则被常熟银行董事会选举为董事长,且公司董事会还聘任包剑为行长,两人的任职资格在今年7月获得国家金融监督管理总局苏州监管分局核准。

薛文出生于1974年,本科学历,2014年4月起,薛文担任常熟银行副行长职务,又于2017年4月起,担任公司财务总监职务,此后自2020年12月起,担任公司董事,行长职务。

包剑出生于1981年,本科学历,历任常熟银行任阳支行柜员、信贷内勤、客户经理,业务发展部办事员、办公室办事员、公司银行部办事员,小额贷款中心办事员、总经理助理,南京银行苏州分行投行与同业部总经理助理、副总经理,本行投资银行部总经理,票据业务部总经理,同业金融部总经理,公司银行总部总裁,党委委员、副行长,直至成为如今的行长。

不管是薛文,还是包剑,两人都是公司的资深老将,升职意味着公司对其能力的认可,且两人对公司知根知底的,或能够很快适应新职务,担负其带领公司前行的重担。

营收增长背后,理财收入下滑

官网显示,常熟银行改制成立于2001年11月28日,是全国首批组建的股份制农村金融机构,于2016年9月30日在上交所挂牌上市。截至2023年末,该行拥有168家分支机构,员工总数4459人。

2019年至2023年(报告期),常熟银行营收规模快速扩大,分别为64.45亿元、65.82亿元、76.55亿元、88.09亿元、98.7亿元,年复合增长率11.24%,其中2023年增速为12.05%,较2021年、2022年有所放缓。

报告期内,公司的利息净收入保持增长态势,从初期94.69亿元上升至末期150.69亿元,累计增长59.14%,而需要注意的是,自2020年起,公司的利息支出增速超过利息收入增速。

近年来,银行业的净利差总体呈现收窄趋势,而常熟银行报告期内的净利差分别为3.22%、3.01%、2.95%、2.88%、2.7%,累计下滑0.52个百分点。

在上述大背景下,为了业绩的持续增长,许多银行将目光转移至非息收入上面。

报告期内,公司的手续费及佣金净收入波动较大,分别为2.14亿元、1.48亿元、2.38亿元、1.88亿元、0.32亿元,已经连续两年下滑,且加剧,降幅分别为20.91%、82.84%。

常熟银行董事长薛文在业绩说明会上表示:“2023年我行手续费及佣金净收入同比下降,主要是受我行自营理财规模下降,同时理财净值化转型后手续费费率下降导致我行理财收入下降的影响。”

分析来看,手续费及佣金净收入下滑与理财业务收入锐减息息相关,最近两年的收入分别为2.2亿元、0.82亿元,降幅分别为11.71%、62.83%。

据短平快解读了解,常熟银行自营理财产品体系包含“常乐智享”系列、“常乐星享”系列、“常乐睿享”系列、“常乐瑞盈”系列、“常乐天天利”系列等,满足不同类型投资者的理财需求。

2022年末及2023年末,公司的自营理财产品均为非保本、净值型理财产品,总规模分别为337.58亿元、293.02亿元,其中去年同比减少44.56亿元。

在理财业务上面,公司面临着较大挑战,而公司近两年非息收入之所以保持增长,主要源于投资收益大增,分别为9.78亿元、9.57亿元,不过,投资收益并不具备可持续性,波动性也较高,

净利涨,股利支付率降

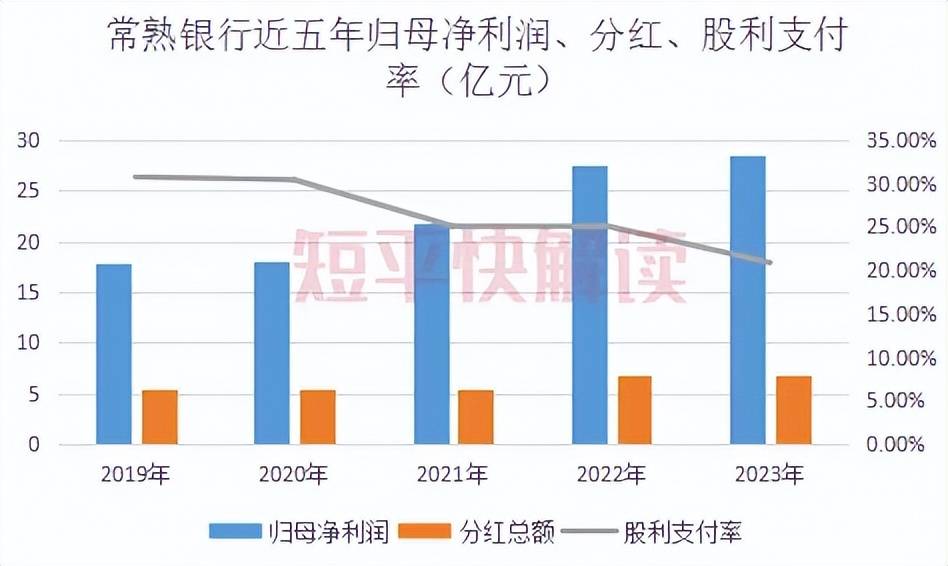

报告期内,常熟银行的盈利能力得到显著加强,归母净利润从初期17.85亿元上升至末期32.82亿元,累计增长率83.87%,其中2023年增速为19.60%。

一般而言,业绩上升的另一面应当是加大对投资者回报,而常熟银行却是反其道而行。

报告期内,常熟银行的分红总额分别为5.48亿元、5.48亿元、5.48亿元、6.85亿元、6.85亿元,对应的股利支付率分别为30.71%、30.4%、25.05%、24.97%、20.88%。

盈利能力加强,而现今分红比例持续下滑引起了投资者关注,常熟银行对此表示:一是公司正处于快速发展阶段,适当留存利润以补充核心一级资本、二是充足的资本有利于公司持续提升价值创造能力、三是充分考虑监管机构对资本充足率的要求,增强风险抵御能力。

根据常熟银行股东大会通过的《2020-2022年股东回报规划》,2020-2022年度,若本行当年进行股利分配,在符合届时法律法规和监管机构对资本充足率规定以及满足本行正常经营资金要求、业务发展和重大投资并购需求的前提下,以现金方式累计分配的利润不少于当年实现的可分配利润的30%。

而从实际现今分红来看,仅2020年的股利支付率不少于30%,那么公司的资金情况究竟是怎么样的?

报告期内,公司的一级资本净额呈现快速上升态势,从初期173.25亿元上升至末期265.51亿元,累计增长53.25%,而一级资本充足率则从初期12.49%下降至末期10.48%,累计下降2.01个百分点。

另外,公司的核心一级资本充足率从12.44%下滑至10.42%,累计下降2.02个百分点。

同时期的资本净额从初期209.48亿元上升至末期351.07亿元,累计增长70.43%,资本充足率从15.1%下降至13.86%,累计下降1.24个百分点。

根据今年1月1日实施的《商业银行资本管理办法》,商业银行核心一级资本充足率、一级资本充足率、资本充足率分别不得低于5%、6%、8%,而常熟银行的数据均远超监管要求。

既然如此,公司是否应该考虑提高现金分红呢?

值得注意的是,公司的拨备覆盖率从初期481.28%上升至末期537.88%,在众多同行中也是颇为亮眼的存在,但该指标并非越高越好。

财政部曾在2019年9月发布的《金融企业财务规则(征求意见稿)》中,针对贷款损失准备计提方面明确指出:“以银行业金融机构为例,监管部门要求的拨备覆盖率基本标准为150%,对于超过监管要求2倍的,应视为存在隐藏利润的倾向,要对超额计提部分还原成未分配利润进行分配。”

目前诸多银行的拨备覆盖率远远高于150%的基本标准,但意见稿就成为了“意见稿”,没有了下文。

常熟银行如今的股利支付率让笔者想起了曾经的平安银行,在业绩持续保持增长的条件下,股利支付率却长时间处在较低水平,而在利润增速放缓的2023年,在分红上却难得大方了一回。

今年第一季度,常熟银行业绩继续增长,营业收入、归母净利润分别为27亿元、9.52亿元,同比分别增长12.01%、19.8%。