作为医美龙头的华熙生物,业绩在2023年一改此前快速增长势头,出现了倒退,且延续至今年上半年,这与同行爱美客、昊海生物业绩仍然增长形成了鲜明对比。

分析来看,功能性护肤产品收入的猛增是公司近年来业绩快速增长的根源,但与此同时,线上推广费用的增长侵蚀了企业利润,让公司净利率不断下滑,这促使公司在2023年调整经营策略,减少营销支出,主动进行渠道改革,以此减轻、甚至于摆脱对电商平台的依赖。

当然,渠道改革并非一蹴而就,需要的时间不会太短,非一朝一夕就能看到成效,而这期间,华熙生物的业绩必定会受到影响,“阵痛”是不可避免的。

业绩继续下滑,与同行背道而驰

作为一家拥有20多年历史的医美企业,华熙生物乘着科创板东风,在2019年11月成功上市,成为资本市场的一员,风光无限。

据短平快解读了解,公司是全球知名的生物科技公司和生物活性材料公司,是集研发、生产和销售于一体的透明质酸全产业链平台企业,微生物发酵生产透明质酸技术处于全球领先,

透明质酸,就是大众口中的“玻尿酸”。

2019年至2022年,华熙生物实现营业收入分别为18.86亿元、26.33元、49.48亿元、63.59亿元,累计增长率237%;归母净利润分别为5.86亿元、6.46亿元、7.82亿元、9.71亿元,累计增长率66%。

虽然营收增速远远甩开净利增速,但华熙生物的业绩表现可圈可点。

然而,公司业绩在2023年出现了逆转,掉转直下,其中营业收入60.76亿元,同比下滑4.45%,归母净利润5.93亿元,同比大幅下滑38.97%。

公司在年报中表示,世界经济低迷,外部环境复杂性、不确定性上升,国内周期性、结构性矛盾比较多。内部环境方面,2023年,公司高速增长遇到压力,主要源于过去业务增长过快,导致内部组织管理滞后于业务的发展速度,组织管理有待提高,运营效率有待提升。

为了达成从高速发展顺利过渡至高质量发展,华熙生物积极落地“数字化转型、组织能力提升、合规经营、安全运营和降本增效”五大战略任务,启动多个管理变革项目。

2024年是公司“变革元年”,但上半年的业绩表现难言乐观。

营业收入实现28.11亿元,同比下滑8.61%,归母净利润3.42亿元,同比大幅下滑19.51%,这是公司上市以来,中报首次出现的营收、净利双双下滑的局面。

华熙生物对此表示,管理变革在短期产生了一系列费用,影响短期损益;鉴于公司各业务产业特点、发展阶段、发展战略和进入变革的周期不同,部分业务因为管理变革较早,已呈现出变革效果,例如医美业务,部分业务正处于变革深水区,经营措施有所收紧,市场拓展未能完全展开,影响短期经营成果,例如功能性护肤品。

作为对比,与华熙生物并列“医美三剑客”的爱美客、昊海生物在上半年分别实现营业收入16.57亿元、14.04亿元,同比分别增长13.53%、6.97;归母净利润分别为11.21亿元、2.35亿元,同比分别增长16.35%、14.64%。

另外,昊海生物医疗美容和创面护理产品实现收入6.34亿元,同比增长30.72%。

爱美客、昊海生物均实现营收、净利双增,与经营规模最大的华熙生物业绩双降形成了鲜明对比,个中缘由或许不仅仅只是“管理变革”,这是公司管理层需要认真思考的。

渠道改革“阵痛”

作为一家布局玻尿酸全产业链的企业,华熙生物的业务众多,大体可以分为功能性护肤品、医疗终端、原料产品以及功能性食品等,其中原料产品曾是公司核心业务,是公司根基。

2019年至2023年,原料产品收入从初期7.61亿元上升至末期11.29亿元,累计增长率48%,收入占比从40%下滑至19%。

医疗终端产品从4.89亿元上升至10.9亿元,累计增长率123%,收入占比从26%下滑至18%。

功能性护肤品从6.34亿元狂飙至37.57亿元,累计增长率492%,收入占比从34%上升至62%,取代原料产品成为公司收入的顶梁柱。

需要指出的是,华熙生物2023年收入下滑的根源也是功能性护肤品,同比减少8.5亿元,降幅18.45%,从狂飙到踩刹车,功能性护肤品到底怎么了?

公司的功能性护肤品品牌众多,其中润百颜、夸迪、米蓓尔、BM肌活是其中的佼佼者,收入贡献占比合计超过90%。

自2020年起,华熙生物首次披露润百颜、夸迪、米蓓尔、BM肌活的收入情况,当年实现收入分别为5.62亿元、3.91亿元、1.99亿元、1.13亿元,2022年分别为13.85亿元、13.68亿元、6.01亿元、8.98亿元,累计增长145%、250%、204%、697%。

润百颜、夸迪成为了收入超过10亿元的大单品,但这两大品牌收入增长速度在2022年已经有所放缓了,分别为12.64%、39.73%,而2021年增速分别高达117.42%、150.19%。

2023年,公司没有披露这四大品牌具体的收入情况,但该业务收入大幅下滑意味着整体收入情况是不乐观的。华熙生物表示,公司对各大品牌进行阶段性调整,产品持续打造大单品及大单品系列,继续调整渠道结构,优化高费率渠道的占比,提高自营渠道的占比。

实际上,功能性护肤品收入的快速增长,与公司持续加大营销投入是密不可分的。

2019年至2023年,公司销售费用分别为5.21亿元、10.99亿元、24.36亿元、30.49亿元、28.42亿元,累计增长454%,其中2023年同期下滑6.79%。

线上推广服务费从1.04亿元狂飙至14.27亿元,累计增长1270%,占销售费用比例从19.98%上升至50.21%。在2022年,线上推广服务费高达17.22亿元,占比达到56.48%,而2023年的下滑则是公司有意改变销售策略的结果,目的则是为了摆脱对各大电商平台的高度依赖。

华熙生物面临的困境,与休闲零食龙头三只松鼠、扫地茅科沃斯高度相似,但后者至今仍然在遭遇“阵痛”,这也是华熙生物的未来,毕竟渠道改革并非一蹴而就的。

实际上,高度依赖电商渠道会侵蚀企业利润,例如华熙生物近年来的净利润虽然有所增长,但净利率却是一年不如一年,近五年分别为31%、24.5%、15.67%、15.12%、9.59%,累计下降21.41个百分点,今年上半年上升至12.11%。

今年上半年,功能性护肤品收入为13.81亿元,同比减少5.85亿元,降幅29.74%,是导致公司收入下滑的根源,显然公司正在经历“阵痛”。

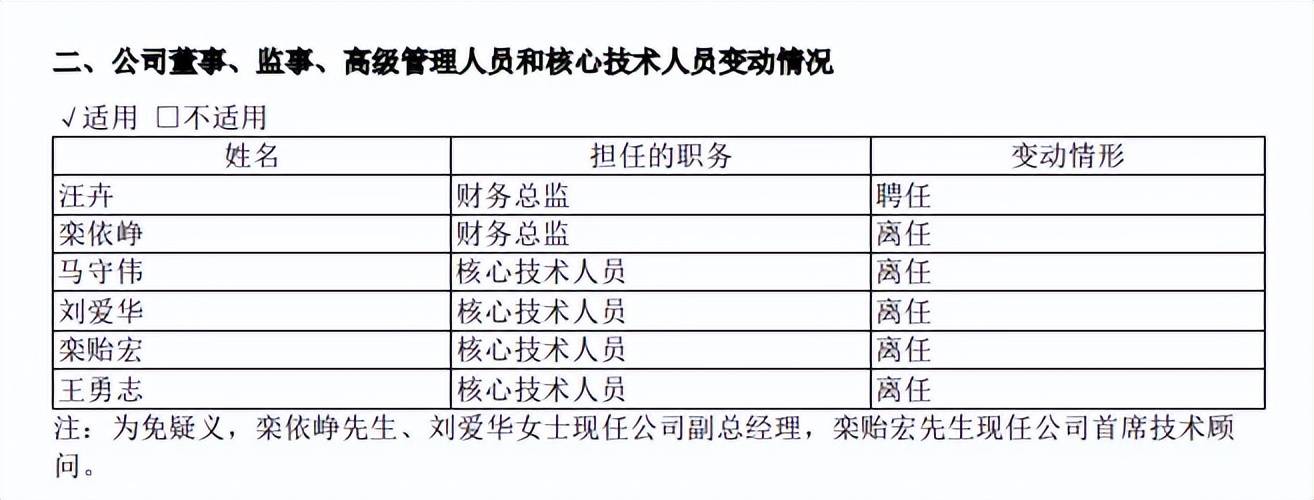

此外,公司报告期内发生多起人事变动,多位核心技术人员在上半年离任,包括马守伟、刘爱华、栾贻宏、王勇志,其中马守伟、王勇志因个人原因辞职,且不在公司担任任何职务。

刘爱华、栾贻宏因内部工作安排,不再直接负责研发相关工作,公司不再认定其为核心技术人员,但两人仍然在公司任职,分别担任副总经理、首席技术顾问。

股价跌幅逾八成

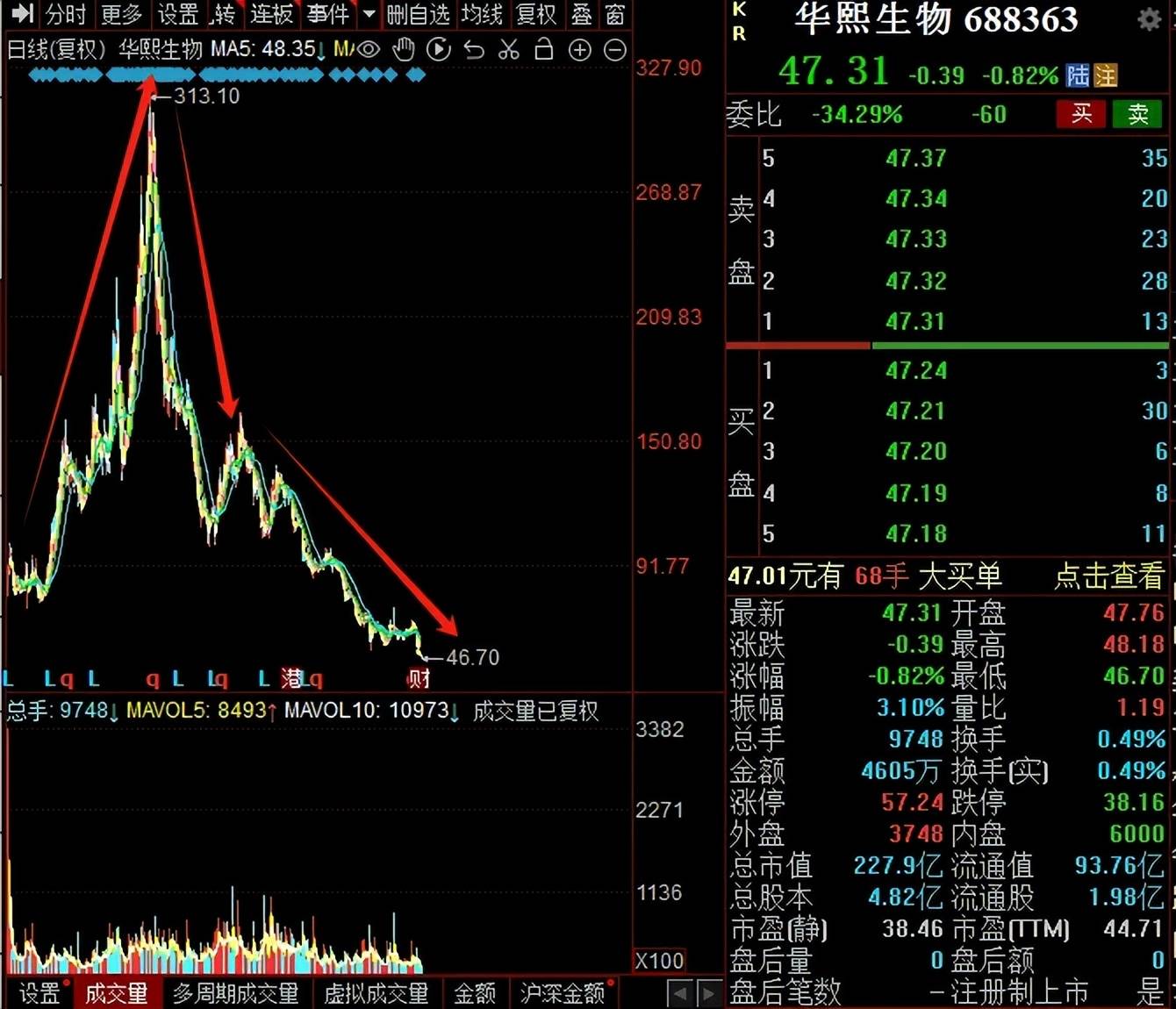

因为业绩的快速增长,华熙生物曾在资本市场火极一时,备受追捧,股价高点至313.51元/股,市值一度突破千亿元,这是公司的高光时刻。

然而好景不长,公司股价自此之后迎来较长时间的暴跌,低点至46.7元/股。截至9月10日收盘,公司股价为47.31元/股,较高点跌幅逾八成,总市值228亿元,与巅峰时期不可同日而语,但TTM市盈率仍高达44.71。

作为对比,爱美客、昊海生物TTM市盈率分别为20.7/31.31,远远不及华熙生物,后者的估值仍然偏高,需要警惕。

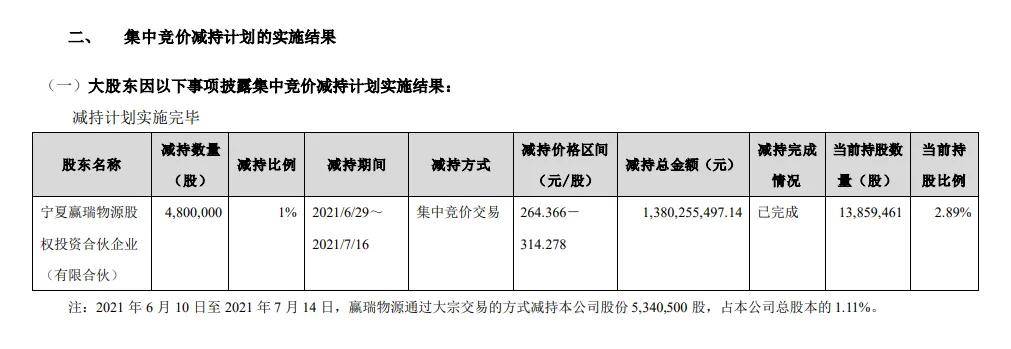

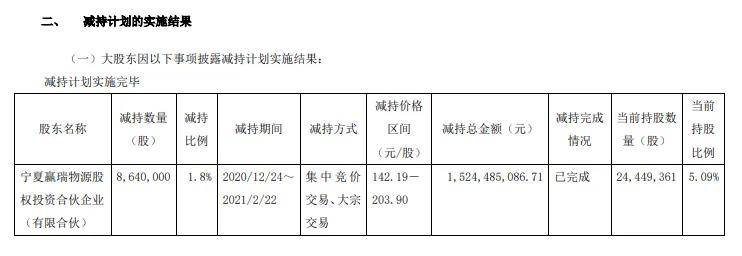

实际上,在股价达到高点时,公司股东宁夏赢瑞物源股权投资合伙企业(有限合伙)开始实施减持,在2021年6月29日至7月16日期间,减持480万股,套现金额13.8亿元。另外,赢瑞物源在股票解禁后不久,就披露减持计划,于2020年12月24日至2021年2月22日期间,减持公司股份864万股,套现15.24亿元。

赢瑞物源成立于2018年2月5日,是一家私募基金,实际控制人为温暖,目前已不再是华熙生物前十股东。

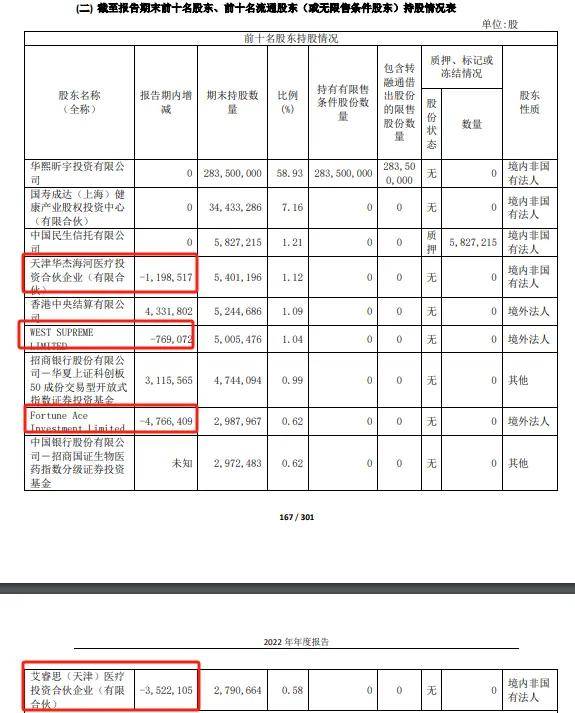

根据2022年报,前十股东天津华杰海河医疗投资合伙企业(有限合伙)、WESTSUPREMELIMITED、FortuneAceInvestmentLimited、艾睿思(天津)医疗投资合伙企业(有限合伙)均实施减持,减持数量分别为119.85万股、76.91万股、476.64万股、352.21万股。

截至中报,共有184家机构持有华熙生物,持股数量9983.73万股,而2023年持股机构及持股数量分别为215家、9487.41万,可见机构少了,但持股数量有所增加。

值得一提的是,华熙生物实际控制人、董事长兼总经理赵燕在去年8月30日提议回购,预计回购金额2亿元~3亿元,回购金额用于员工持股计划或股权激励。

截至今年8月28日,公司累计回购股份331.55万股,占比0.6883%,回购最高价/最低价分别为89.71元/股、56.37元/股,回购金额2.199亿元(不含交易费用)。

从回购用途、回购金额、回购耗时来看,华熙生物本次回购力度并不强,毕竟2亿元的回购金额与市值相比可谓是九牛一毛,且公司回购股份还不是用于注销。

在业绩下滑之际,公司若想挽留投资者,最好的办法是加大回报股东力度,包括提高分红、回购注销股份等,公司近年来的股利支付率保持在30%左右,还是值得肯定。

未来,华熙生物业绩能否实现“新生”,需要交给时间验证,我们也将持续关注。