2024年,伊利股份多次成功发行短期融资券,不断补充现金流,面临着不低的资金需求。

自2021年以来,公司不断加大杠杆,导致资产负债率节节攀升,截至三季度末,资产合计1506.15亿元,负债合计906.57亿元,后者以流动负债为主,其中有息负债占据大头,随之而来的利息费用对利润产生不利影响。

前三季度,伊利股份营收出现了下滑,而扣非净利润则保持微增,但值得注意的是,公司年内共计提资产减值损失超10亿元,远超去年同期,侵蚀了企业利润。

频繁融资

11月20日,伊利股份披露2024年第一、第二期短期融资券结果。

据短平快解读了解,伊利股份第一、第二期超短期融资券实际发行总额均为50亿元,即公司本次融资金额合计100亿元,发行利率2.01%,簿记管理人、主承销商均为中国工商银行股份有限公司,兑付日分别为2025年9月24日、2025年9月25日。

今年5月,伊利股份股东大会审议通过了《公司关于申请注册发行境内债务融资工具的议案》,同意公司注册发行余额合计不超过400亿元人民币的多品种债务融资工具(DFI)。

此后,中国银行间市场交易商协会(交易商协会)接受伊利股份债务融资工具注册,有效期为2年,可分期发行超短期融资券、短期融资券、中期票据、永续票据、资产支持票据、绿色债务融资工具等产品,也可定向发行相关产品。

自下半年以来,伊利股份的融资步伐明显加快。

7月5日,公司成功发行了2024年度第十五、十六期超短期融资券,实际发行总额分别为60亿元、105亿元,发行利率分别为1.72%、1.71%,主承销商是中信银行,兑付日分别为2024年9月20日、9月25日。

7月8日,公司成功发行了2024年度第十八、十九期超短期融资券,实际发行总额分别为55亿元、40亿元,发行利率分别为1.69%、1.68%,主承销商分别为中信银行、浦发银行,兑付日分别为2024年9月27日、9月26日。

11月1日,公司成功发行了2024年度第二十、二十一期超短期融资券,实际发行总额分别为90亿元、70亿元,发行利率均为1.92%,主承销商分别为中信银行、工商银行,兑付日是2024年12月3日、12月4日。

一边兑付,一边融资,是伊利股份2024年以来的现状,背后则是面临着一定的资金需求。

有息负债高企

最近三年,伊利股份的资产负债率节节攀升,分别为52.15%、58.66%、62.19%,前三季度下滑至60.19%。

与此同时,偿债能力指标逐年下滑,近三年的流动比率分别为1.16、0.99、0.9,前三季度也为0.9,与年初持平;同期速动比率分别为0.79、0.6、0.61,前三季度为0.68,较年初有所改善。

据短平快解读了解,流动比率和速动比率都是用来表示资金流动性的,前者的基准值是2,表示流动资产是流动负债的两倍;后者的基准值是1,表示速动资产(现金、短期投资、应收账款、票据等)可以偿还流动负债,短期偿债能力有可靠的保证。

显然,伊利股份的偿债能力有待加强。

截至三季度末,公司资产合计1506.15亿元,流动资产、非流动资产分别为711.19亿元、794.96亿元;负债合计906.57亿元,主要以流动负债为主,高达791.04亿元,占比高达87%,而非流动负债为115.53亿元。

分析来看,伊利股份的流动资产以货币资金为主,高达501.14亿元,存货紧随其后,金额为102.01亿元。

流动负债中,短期借款、一年内到期的非流动负债分别为437.57亿元、47.41亿元,合计约485亿元。另外,应付票据及应付账款高达137.02亿元。

可见,伊利股份的短债压力较大,更别提还有59.77亿元的长期借款、以及35.04亿元的应付债券。

好消息是,公司的经营现金流表现良好,前三季度净流入138.7亿元,同比增长18.46%,是公司偿还相关债务的坚实保障。近三年及前三季度,公司净利润现金含量分别为178.38%、142.3%、175.39%、127.61%。

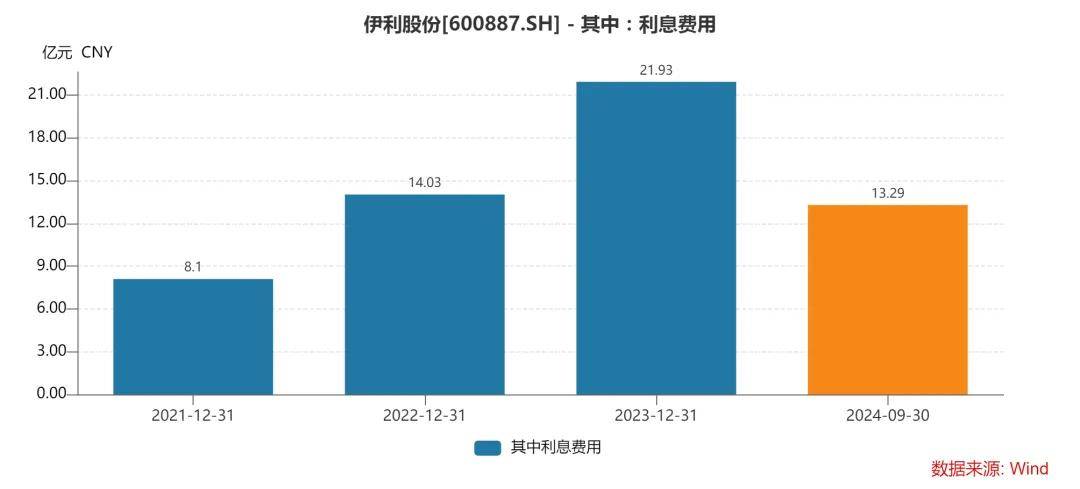

坏消息是,巨额有息负债让公司的利息费用支出保持在高位,且呈现上升态势,侵蚀了企业利润,近三年分别为8.1亿元、14.03亿元、21.93亿元,今年前三季度为13.29亿元。

结合不断上升的资产负债率,伊利股份或许应该适当放慢脚步,降低杠杆,进一步优化资产负债,增强流动性,减轻债务压力,提升利润水平。

收入下滑,资产减值超10亿

2024年,乳制品行业面临着巨大的挑战,身为行业龙头的伊利股份也是深受影响。

具体来看,伊利股份前三季度实现营业收入890.39亿元,同比下滑8.59%,这是公司20年来首次出现营收下滑的情形。

自2023年Q4以来,公司单季度的收入均呈现下滑态势,分别为287.75亿元、325.77亿元、273.38亿元、291.25亿元,同比分别下滑1.82%、2.58%、16.54%、6.67%。

换而言之,伊利股份收入已经连续四个季度下滑了。

按产品分类来看,前三季度,公司液体乳、奶粉及奶制品、冷饮产品的收入分别为575.24亿元、213.3亿元、83.45亿元,其中液体乳、冷饮产品同比分别减少79.08亿元、20.4亿元,而奶粉及奶制品同比增加14.08亿元。

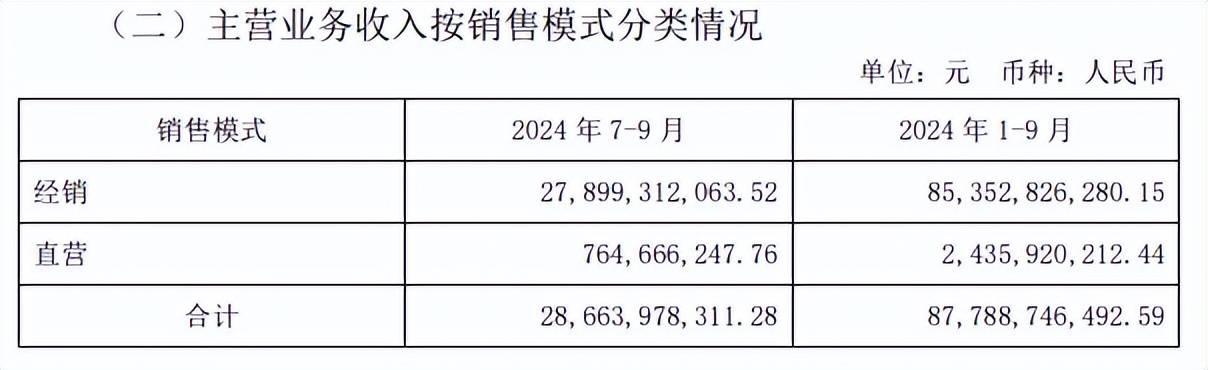

按销售模式来看,前三季度,经销、直营收入分别为853.53亿元、24.36元,同比分别减少78.68亿元、5.51亿元,降幅分别为8.44%、18.46%。

据短平快解读了解,截至三季度末,伊利股份经销商17249家个,同比减少2359个,经销商大幅锐减。与之相对应的,合同负债同比减少2.24%至49.98亿元。

前三季度,伊利股份实现归母净利润108.68亿元,同比增长15.87%,而扣非净利润85.09亿元,同比仅微增0.65%,主营业务收入下滑对利润造成了不利影响。

另外,公司归母净利润之所以远超扣非净利润,主要源于非经常性项目收益大幅增加所致,其中非流动性资产处置损益,包括已计提资产减值准备的冲销部分的金额高达25.67亿元。

1月份,伊利股份出售了控股子公司昌吉盛新实业有限责任公司95%股权,获得投资收益25.72亿元,这是归母净利润仍保持快速增长的根源。

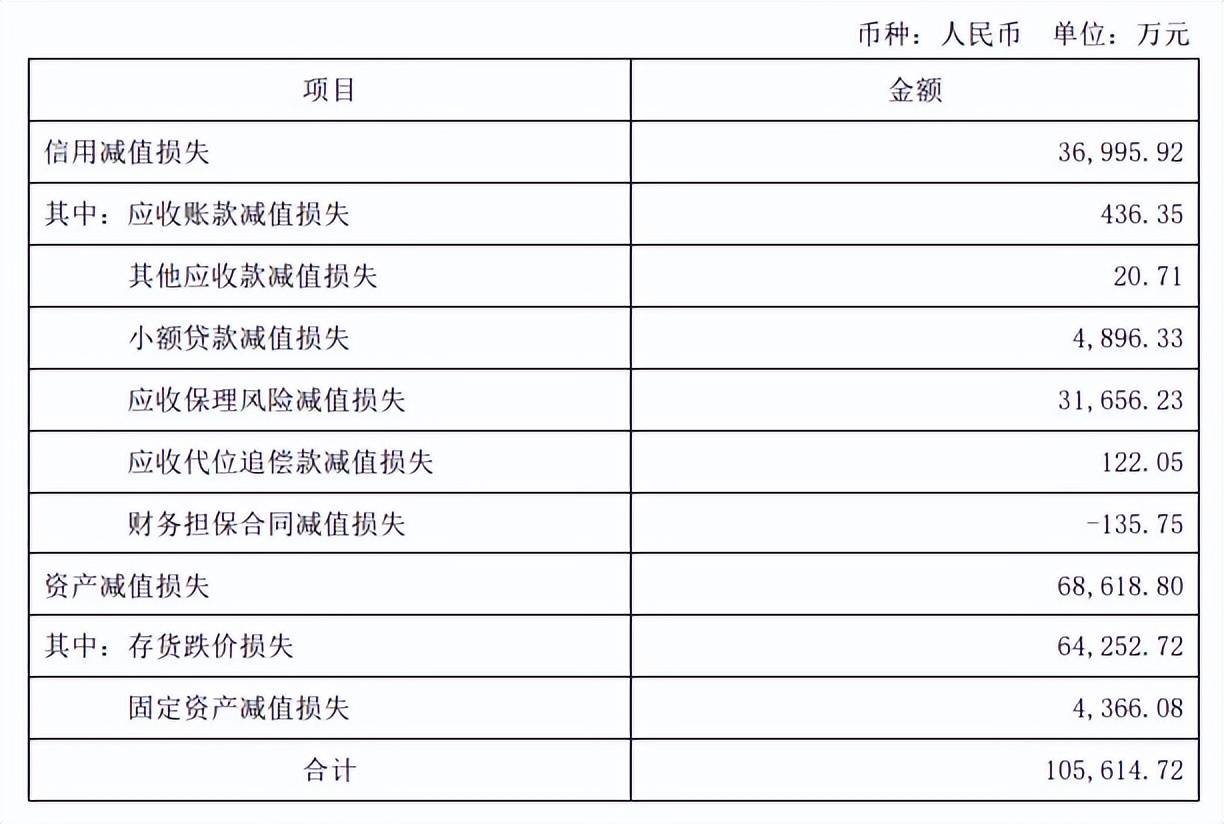

需要指出的是,伊利股份前三季度共计提资产减值准备10.56亿元,这也意味着利润总额也相应减少10.56亿元。

分析来看,信用减值损失3.7亿元,其中应收保理风险减值损失、小额贷款减值损失分别为3.17亿元、4896.33万元。公司表示,主要系2024年原奶供需过剩,原奶价格持续下降,部分原奶供应商还款能力下降,因此计提了减值损失。

资产减值损失6.86亿元,包括存货跌价损失6.43亿元、固定资产减值损失4366.08万元,对于存货减值,公司称主要受乳制品行业供需市场变化影响,对部分可变现净值低于成本的全脂奶粉、产成品等存货计提减值准备。

拉长时间线来看,伊利股份前三季度的资产减值损失、信用减值损失均远超往年同期的数据,例如去年前三季度的损失分别为4.98亿元、6633.87万元,说明乳制品行业供大于求对企业的影响有所加大。

2023年Q4,伊利股份录得营收、净利双双下滑的成绩,其中净利的大幅下滑与该季度大额计提资产减值损失有着直接联系,那么今年Q4的减值损失是否会增加呢?尚有待时间验证。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)