1月26日晚,东鹏饮料披露2023年度业绩预告,预计实现营业收入110.57亿元~113.12亿元,同比增长30%~33%,归母净利润19.89亿元~20.61亿元,同比增幅38%~43%。

与业绩快速增长形成反比的是,公司的股东、董监高在去年披露减持计划并实施减持,而在本次业绩预告的前一天,公司第二大股东君正投资再次披露了减持计划,拟减持不超过3%,此前已经通过减持套现逾9亿元。

实际上,自2017年入股东鹏饮料以来,君正投资可谓是赚的盆满钵满,目前处于浮盈状态。

投资收益超16倍

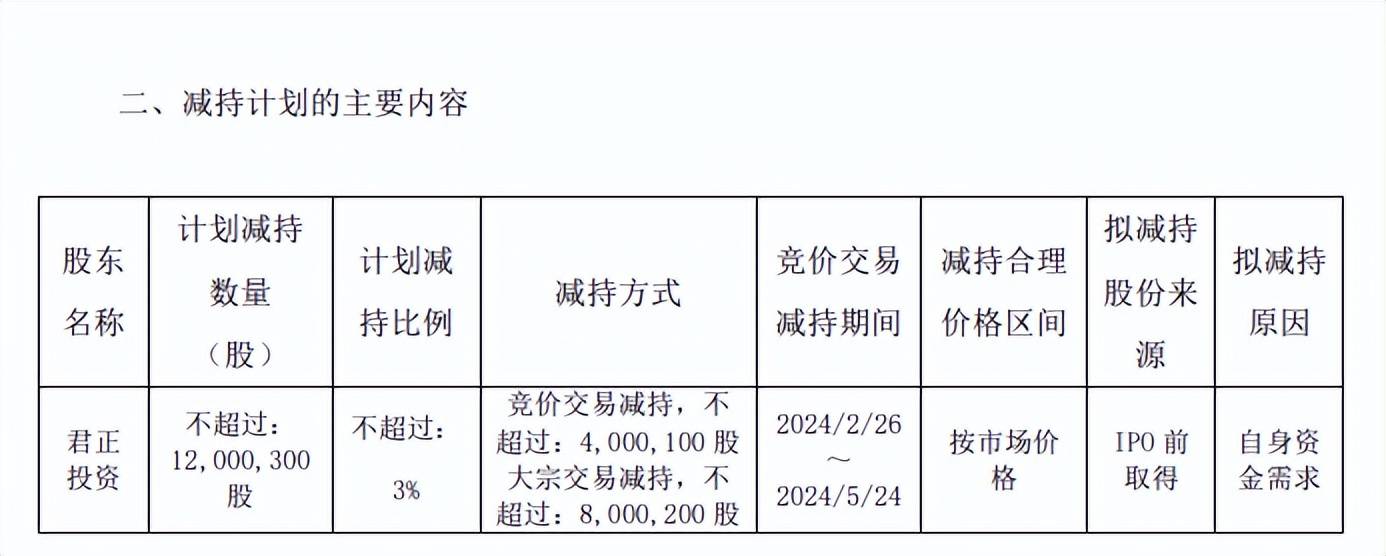

1月25日晚,东鹏饮料公告称,因自身资金需求,君正投资计划以集中竞价交易方式和大宗交易方式减持公司合计不超过12,000,300股股份,即不超过公司总股本的3%,其中集中竞价交易方式、大宗交易方式减持分别不超过1%、2%。

据短平快解读了解,君正投资持有东鹏饮料的股份为30,834,646股,持股比例7.7085%,为公司第二大股东。

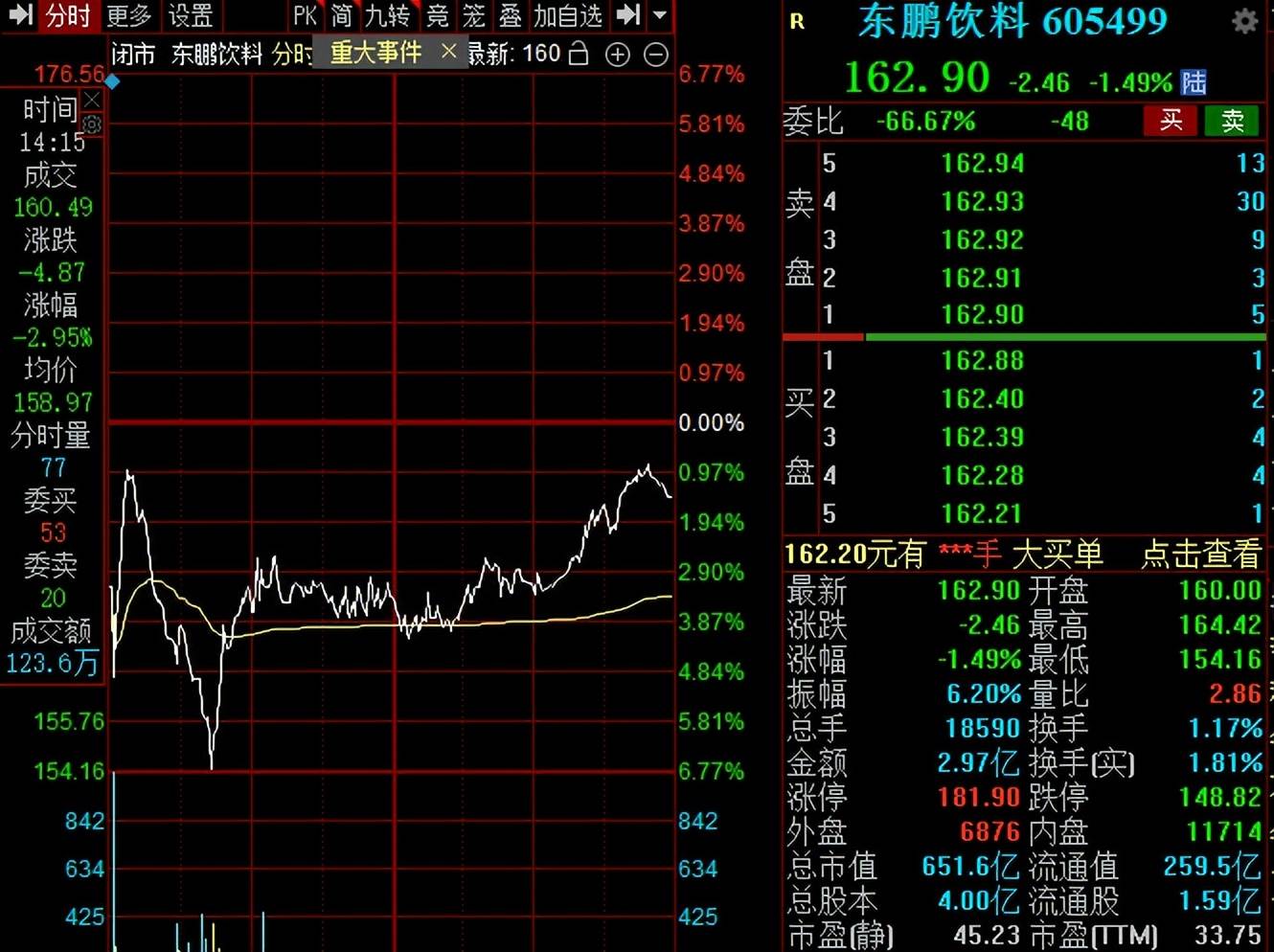

受上述消息影响,东鹏饮料26日早盘低开,盘中跌幅一度达到6.77%,随后午后快速反弹,截至收盘,公司股价为162.9元/股,跌幅1.49%,总市值652亿元,早已不复往昔千亿元的光景,TTM市盈率33.75。

实际上,自解禁以来,君正投资曾多次披露减持计划。

2022年5月27日,君正投资拟减持公司股份不超过12,000,300股股份,即不超过公司总股本的3%,不过截至减持期限届满,也没有进行减持。

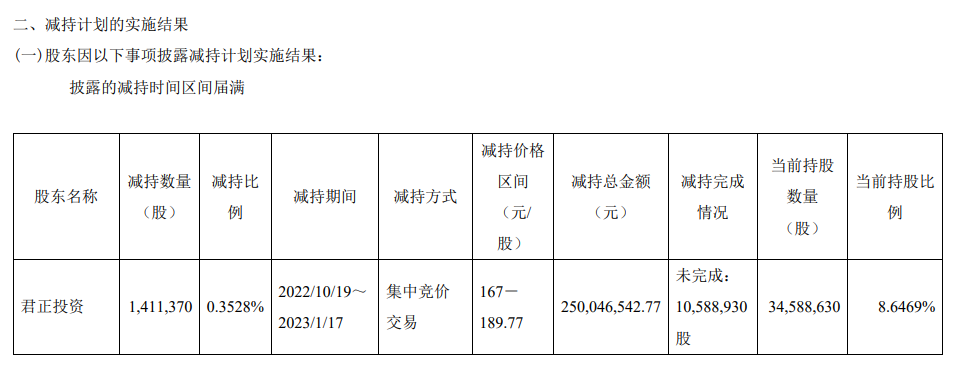

当年9月21日,君正投资披露与上述相同的减持计划,最终仅减持1,411,370股,减持比例0.3528%,套现金额2.5亿元。

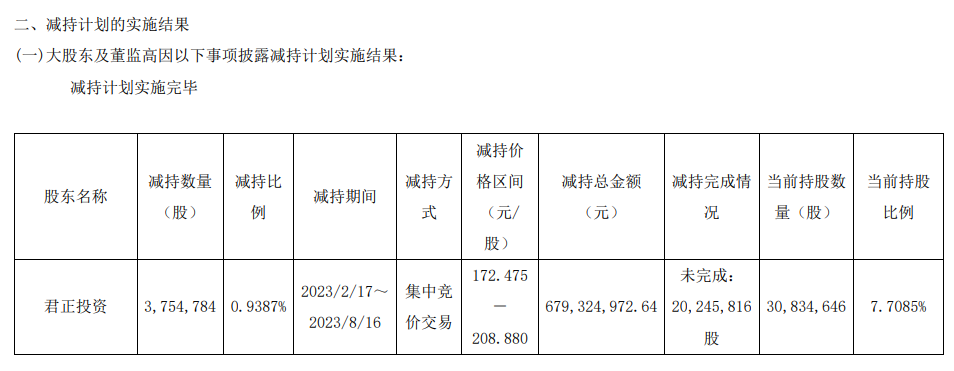

2023年1月20日,君正投资拟减持合计不超过24,000,600股股份,即不超过公司总股本的6%,最终减持3,754,784股,减持比例0.9387%,套现金额6.79亿元。

通过上述减持,君正投资合计套现金额超过9亿元。

按照25日收盘价165.36元计算,君正投资本次减持股份对应的市值为19.84亿元,接近20亿元,不过从其之前的减持经历来看,最终顶格减持的可能较低,具体如何,不妨让子弹飞一会。

解禁后就迫不及待的实施减持的君正投资,有何背景呢?

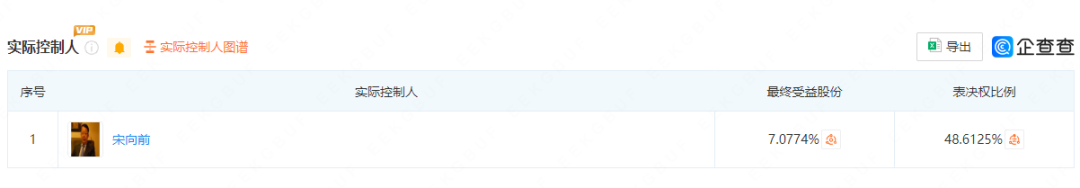

企查查显示,君正投资成立于2016年2月19日,是一家私募基金,实际控制人是宋向前,最终受益股份、表决权比例分别为7.0774%、48.6125%。

宋向前是北京加华伟业资本有限公司的创始人,公司专注于中国大消费与现代服务产业投资,累计管理资金规模超过280亿元人民币,投资代表案例除了东鹏饮料之外,还包括来伊份、爱慕股份、巴比食品、洽洽食品、加加酱油、居然之家、美团点评等多家上市公司。

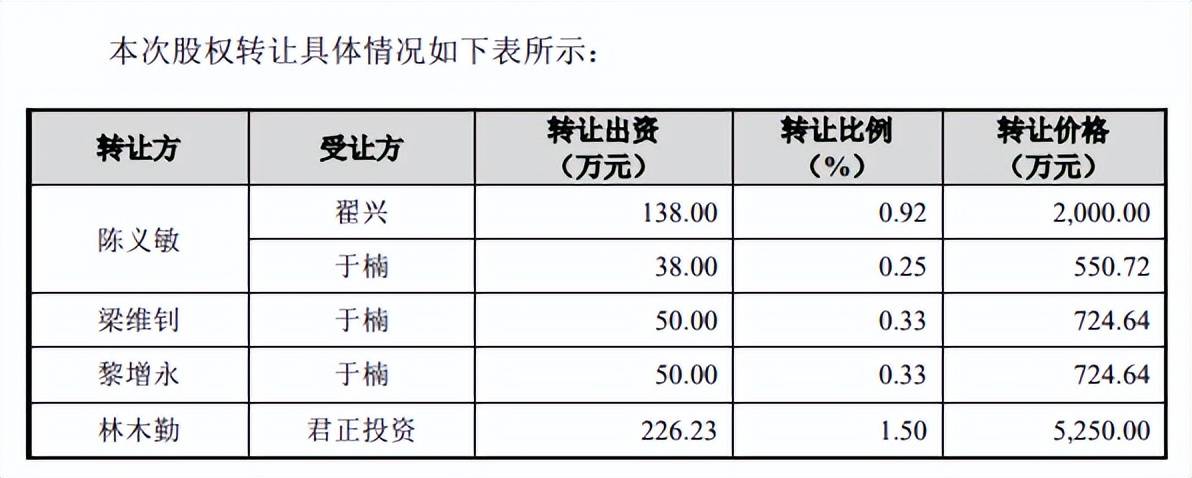

根据招股书,2017年4月28日,君正投资通过增资方式,以2.975亿元取得东鹏有限8.5%(东鹏饮料前身)的股权;同月,林木勤(东鹏饮料实际控制人)将其持有的2017年增资后的出资额226.23万元以5250万元转让给君正投资,转让比例1.5%。

由此,君正投资以3.5亿元的代价,成为东鹏饮料的第二大股东,持股比例10%。东鹏饮料股改完成后,君正投资参与增资,以571.43万元新增认购100万股,持股比例仍然为10%。

以25日收盘价165.36元计算,君正投资持有的30,834,646股对应的市值约51亿元,再加上公司此前减持合计套现逾9亿元,合计超过60亿元,即其投资东鹏饮料不到7年的时间,收益率超过16倍,这笔投资真是赚翻了。

股东、高管纷纷减持

解禁期过后,除了君正投资实施减持之外,东鹏饮料的其他股东以及董监高等也在2023年5月披露了减持计划,合计拟减持公司股份不超过35,741,517股股份,即不超过总股本的8.9352%,减持原因均为自身资金需求。

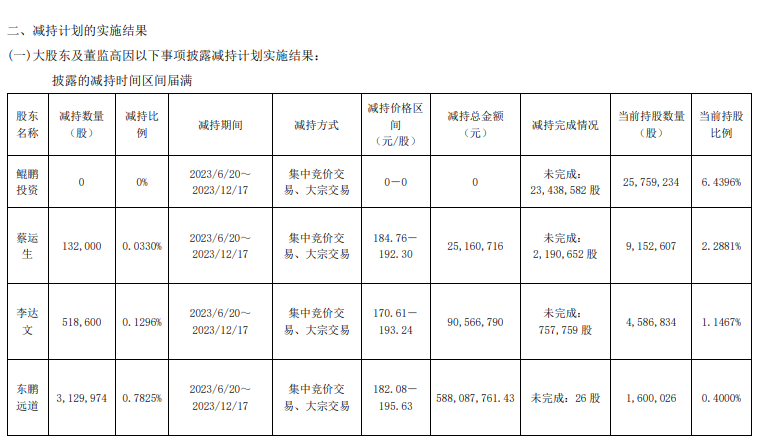

股东方面,持股比例分别为6.3496%、1.1825%、0.3775%、0.29%的鲲鹏投资、东鹏远道、东鹏致远、东鹏致诚拟分别减持公司股份不超过5.8595%、0.7825%、0.3725%、0.2775%。

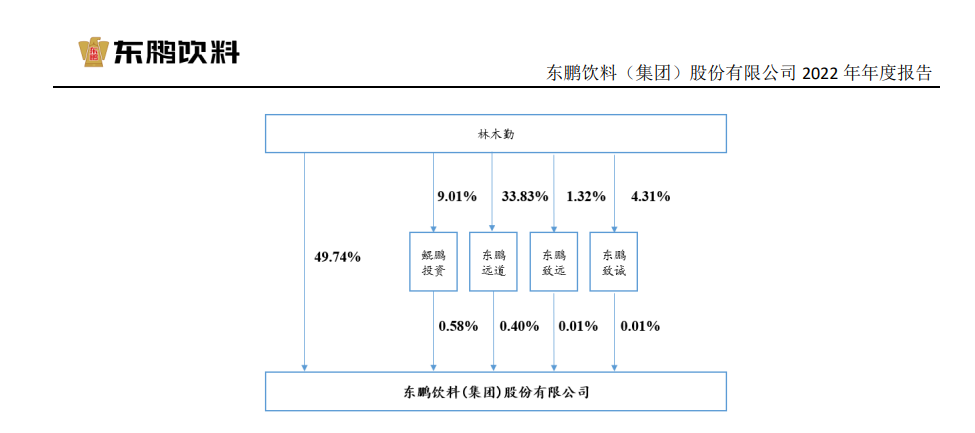

年报显示,林木勤是鲲鹏投资、东鹏远道、东鹏致远、东鹏致诚的股东,持股比例分别为9.01%、33.83%、1.32%、4.31%,后三家企业为东鹏饮料员工持股平台;另据企查查,鲲鹏投资的第一大股东是林煜鹏,是林木勤的儿子,持股比例过半,为54.0541%。

董监高方面,监事会主席蔡运生、董事李达文、监事陈义敏、财务总监彭得新、监事黎增永、副总裁刘美丽、董事会秘书/副总裁刘丽华、副总裁蒋薇薇、副总裁卢义富等人拟分别减持不超过0.5801%、0.3191%、0.2234%、0.1450%、0.1450%、0.1305%、0.0500%、0.0250%、0.0250%。

去年12月20日,上述主体减持期届满。

股东方面,鲲鹏投资没有实施减持,东鹏远道、东鹏致远、东鹏致诚分别减持3,129,974股、1,489,978股、1,109,937股,套现金额分别为5.88亿元、2.73亿元、2.06亿元。

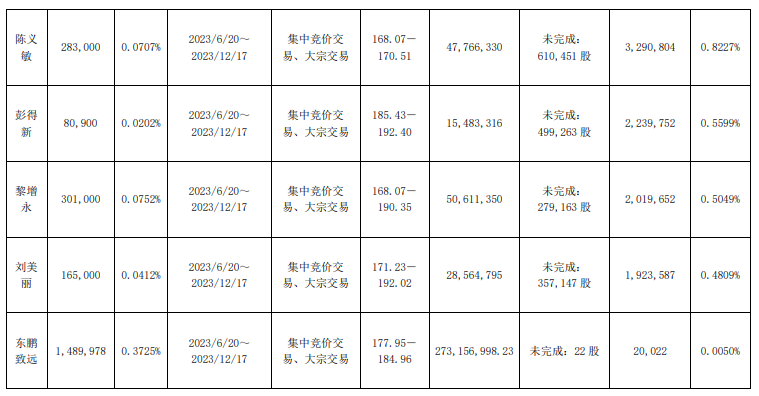

董监高方面,蒋薇薇没有实施减持,蔡运生、李达文、陈义敏、彭得新、黎增永、刘美丽、刘丽华、卢义富分别减持132,000股、518,600股、283,000股、80,900股、301,000股、165,000股、199,100股、30,000股,套现金额分别为2516.07万元、9056.68万元、4776.63万元、1548.33万元、5061.14万元、2856.48万元、3785.59万元、566.15万元。

更多详情参考下表:

资本市场中,公司实际控制人、股东减持的例子比比皆是,但股东、高管均参与减持的案例还是比较少见,至于为何这些股东、高管们选择集体套现,或许是认为当时的股价是一个套现的良机。

销售费用远超研发费用

东鹏饮料的前身是东鹏实业,在濒临破产之际,以林木勤为核心的20名员工完成对东鹏实业的收购,后经多次资本操作后,林木勤成为了东鹏饮料的实际控制人,并成功于2021年5月登陆资本市场,成为国内功能饮料第一股。

据短平快解读了解,2020年至2022年,东鹏饮料的业绩发展迅猛,营业收入分别为49.59亿元、69.78亿元、85.05亿元,归母净利润分别为8.12亿元、11.93亿元、14.41亿元。

2023年前三季度,公司实现营业收入、归母净利润分别为86.41亿元、16.56亿元,同比分别增长30.05%、42.05%,依旧保持快速增长态势。

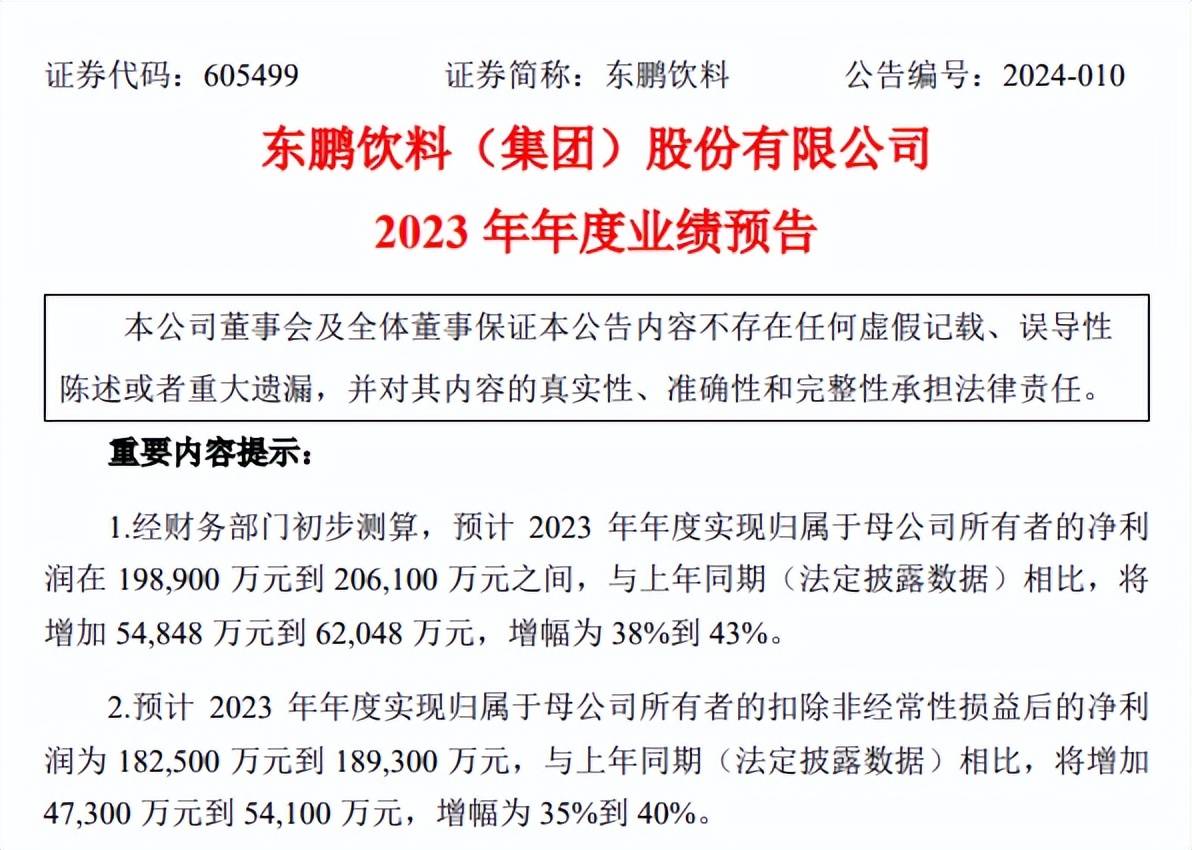

26日晚,东鹏饮料发布2023年度业绩预告,预计实现营业收入110.57亿元~113.12亿元,同比增长30%~33%,归母净利润19.89亿元~20.61亿元,同比增幅38%~43%。

东鹏饮料表示,2023年公司持续推进全国化战略,深耕细化渠道网点,不断加强渠道运营能力,持续增强产品的曝光率和终端动销;在夯实东鹏特饮基本盘,持续保持增长的同时,积极进行多品类布局,培育第二增长曲线产品,进一步带动收入的增长。

虽然公司近年来业绩增长迅猛,但毛利率则呈现下滑态势,分别为46.6%、44.37%、42.33%,去年前三季度为42.52%,累计下滑4.08个百分点。

另外,公司经营规模的快速扩大是与公司较大的营销投入分不开的,2020年至2023年前三季度,公司销售费用分别为9.04亿元、13.68亿元、14.49亿元、14.21亿元,其中去年前三季度同比增长30.89%,与营收增速相当,销售费用率分别为18.24%、19.61%、17.04%、16.44%。

分析来看,职工薪酬、宣传推广费是销售费用的大头,2023年中报占比分别为47.76%、43.56%,对于销售费用增长,公司表示主要系本期计提销售人员的奖金增加使得职工薪酬增加,以及增加冰柜投放、广告投放使得宣传推广费用增加所致。

同期,公司的研发费用分别为3554.25万元、4279.9万元、4375.48万元、4314.08万元,研发费用率分别为0.72%、0.61%、0.51%、0.50%。

对比发现,东鹏饮料的销售费用远远超出研发费用,公司需要进一步重视研发投入,才能跟上市场节奏,及时开辟出新品类。

值得一提的是,东鹏饮料2020年至2023年前三季度的短期借款增长迅猛,分别为1.1亿元、6.24亿元、31.82亿元、43.37亿元,同期的总现金(货币资金+交易性金融资产)分别为12.75亿元、13.2亿元、41.95亿元、68.26亿元,其中交易性金融资产分别为5000万元、3.01亿元、20.37亿元、13.68亿元。

为何在现金流十分充裕的条件下,公司还要加大银行借款呢?这点颇为奇怪。