“面包第一股”桃李面包,面临业绩下滑,股价遇冷的难题,年内跌幅超过三成。

高速、放慢以及下滑是公司上市以来的三个阶段,在此背景下,公司仍然坚持扩产,此举有待商榷。实际上,频繁的扩产以及大额分红让公司现金流持续锐减,目前已不足以覆盖短期债务,偿债压力不轻。

公司高度依赖单一品类产品面包,上半年收入占比逼近99%,而月饼及粽子具有明显的季节性,或许公司该尝试切入其他赛道了。

高速、放慢、下滑

1995年,60岁的吴志刚创建了桃李面包,“桃李”代表其过去老师的身份,更对企业未来寄予厚望,希望产品“桃李满天下”,遍布全国各地。

吴志刚的用心经营在多年后得到了回报,桃李面包在2015年成功登陆资本市场,成为A股“面包第一股”,随后几年的业绩表现亮眼。

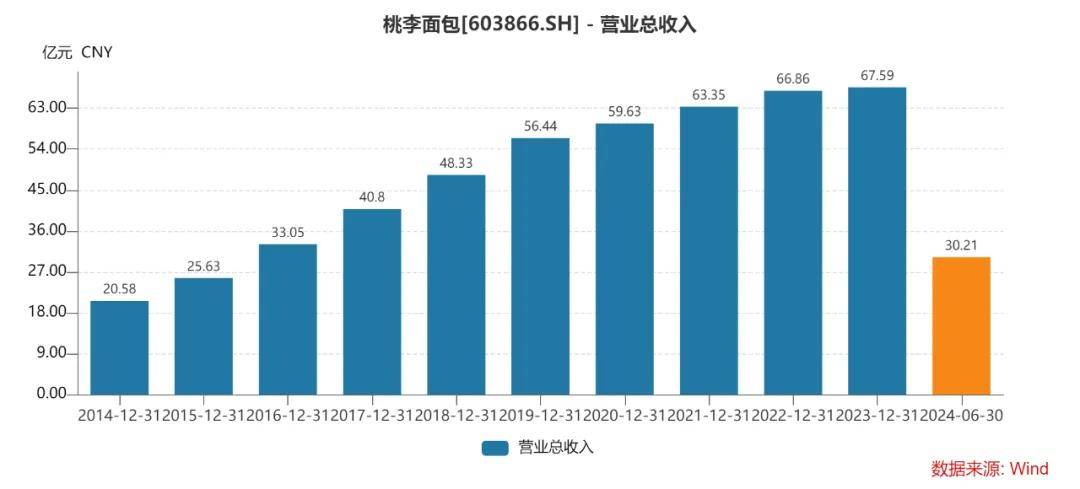

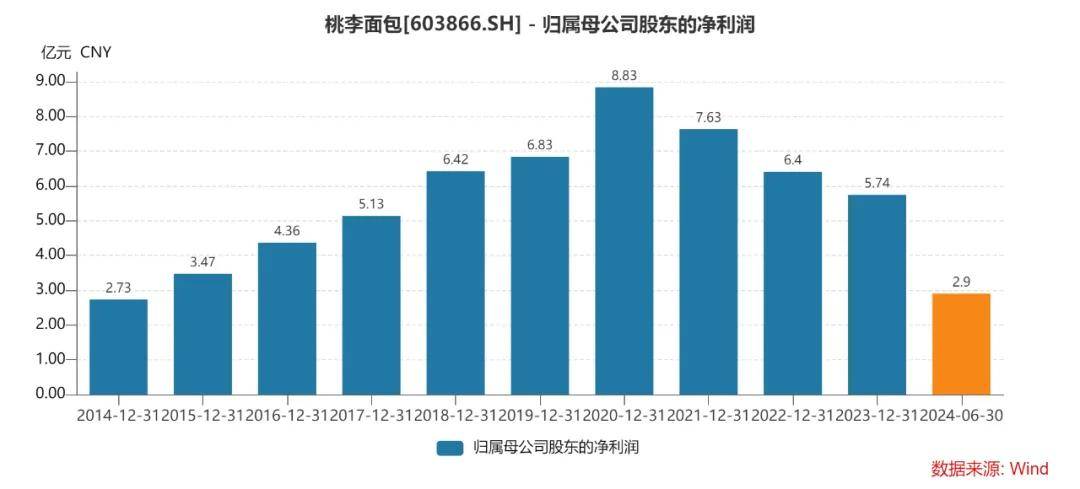

2015年至2019年,公司营业收入从初期25.63亿元增长至末期56.44亿元,累计增长1.2倍,收入增速均为双位数;归母净利润从3.47亿元上升至6.83亿元,累计增长97%,除去2019年录得个位数增长之外,其余年度增幅同样在双位数。

这是一份可圈可点的成绩。

2019年4月,吴志刚退休,其子吴学亮成为接班人,肩负公司继续前行的重担,目前集董事长、总经理于一身,责任重大。

然而,吴学亮近年来执掌桃李面包交出的成绩单并不出色。

2020年至2023年,公司收入分别为59.63亿元、63.35亿元、66.86亿元、67.59亿元,对应增速分别为5.66%、6.24%、5.54%、1.08%,呈现逐年放缓,已经面临增长瓶颈。

与此同时,公司利润端变化更大,归母净利润分别为8.83亿元、7.63亿元、6.4亿元、5.74亿元,除了2020年实现29.19%的增长之外,其余年度分别下滑13.54%、16.16%、10.29%。

2023年归母净利润较高点减少了3.36亿元,是近六年最差的数值,仅比2017年5.13亿元略高一些。

换而言之,桃李面包近三年均处于增收不增利,这对于任何企业而言都难言乐观。

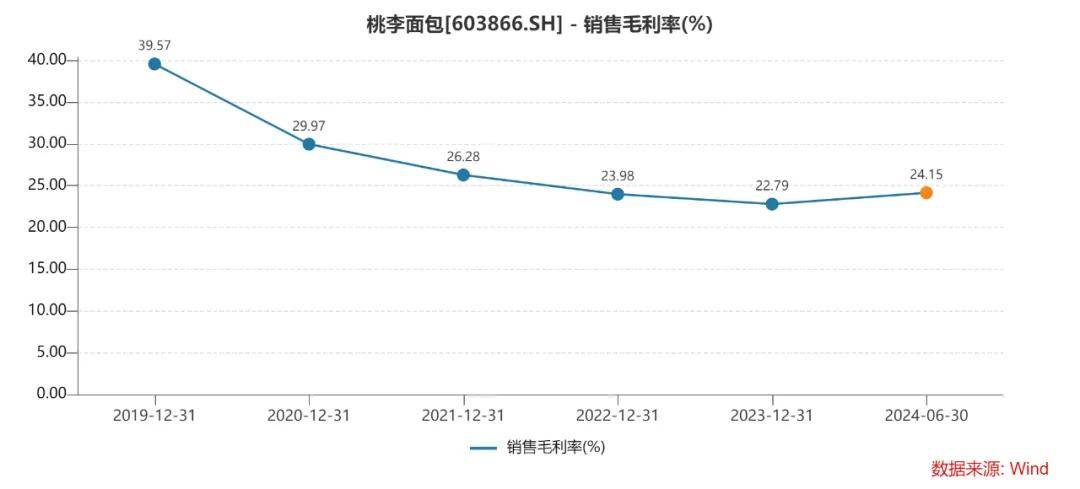

分析来看,桃李面包近年来利润端大幅下滑主要与毛利率下滑相关,2019年至2023年分别为39.57%、29.97%、26.28%、23.98%、22.79%,累计下滑16.78个百分点。

2020年,毛利率大幅下滑主要与公司执行新会计标准有关,将产品配送服务费调至营业成本,后面几年毛利率下滑主要与原材料价格上涨以及促销力度增大折让率升高有关。

打折促销下,收入却仅仅保持低速增长,公司经营面临巨大挑战。

今年上半年,桃李面包实现营业收入、归母净利润分别为30.21亿元、2.9亿元,同比分别下滑5.79%、0.6%,这是公司上市以来首次出现收入下滑的中报。

众所周知,2024年的经济形势并不乐观,消费下行,各行各业都面临着巨大挑战,餐饮业巨头的业绩情况均出现了不同程度的下滑,例如海底捞、太二酸菜鱼、奈雪的茶、茶百道等等,时代洪流之下,桃李面包也不可避免的受到巨大冲击。

高度依赖面包产品

字如其名,桃李面包收入主要来源于面包及糕点产品,2023年收入占比96.65%,这种收入结构有利有弊,有利的一面是直接告诉消费者,我们就是卖面包的,可以持续增强品牌效应。

不利的一面是,当面包产品陷入舆论风波时,或行业发生重大变故时,如食品安全、原材料上涨、消费者喜好变动等,都会对该类产品收入产生不利影响,继而影响公司业绩情况。

2020年至2023年,面包收入分别为58.37亿元、61.88亿元、64.91亿元、65.32亿元,增速分别为5.6%、6.01%、4.89%、0.64%,今年上半年为29.85亿元,同比下滑5.37%。

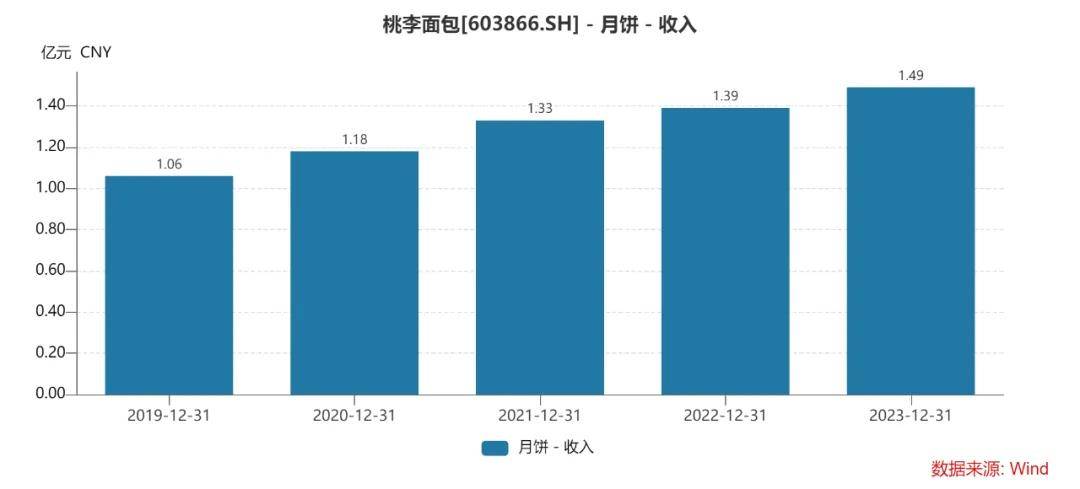

除了面包之外,公司还生产月饼、粽子等传统节日产品,但对于公司收入贡献并不高。

其中月饼收入从2019年1.06亿元增长至2023年1.49亿元,累计增长率41%,收入占比从1.87%为增至2.2%。

粽子收入从初期0.11亿元上升至0.17亿元,收入占比从0.19%上升至0.25%。

值得指出的是,月饼、粽子具有较大季节性,仅在当季畅销,其余季度销售额可以忽略不计,并不适合视作主营业务,更加不适合培育成第二增长曲线。

在核心产品面临瓶颈时,桃李面包亟待寻找新增长点,但遗憾的是,公司在这块似乎并没有大动作,反而是按部就班,持续发展面包业务,颇有一种不撞南墙不回头的执着。

实际上,就面包产品而言,公司还需要进一步加强食品安全管控。

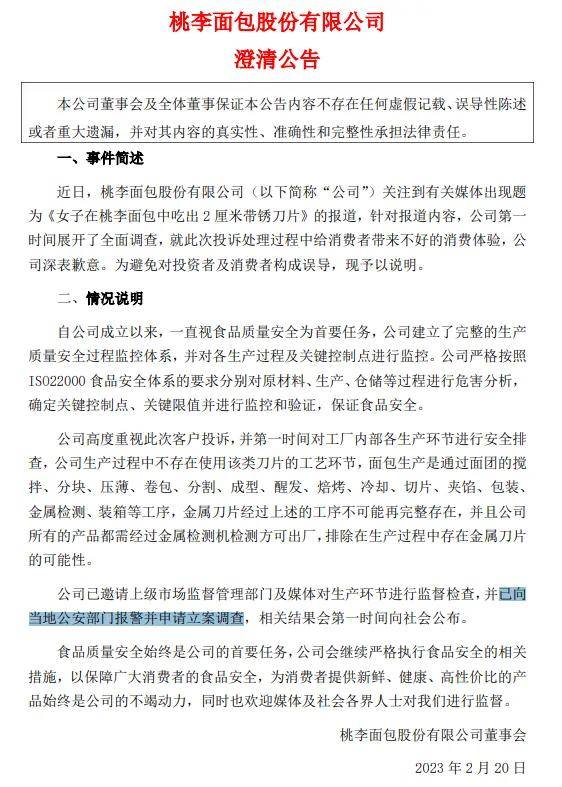

2023年2月,有消费者发视频称在桃李面包吃到带锈刀片,该事件一度冲上微博热搜。

公司随后发布澄清公告称,高度重视该事件,已邀请监管部门、媒体对生产环节进行监督检查,并已向公安部门报警并申请立案调查,相关结果会第一时间向社会公布的。

遗憾的是,一年多的时间过去了,公司并没有公布调查进展。

黑猫投诉上,截至9月18日,桃李面包投诉量372条,已完成265条,投诉完成率约七成,消费者投诉问题基本都是食品安全问题,例如面包有异物、面包变质等。

一直以来,桃李面包的研发费用投入较低,2023年及今年上半年分别为3369.77万元、1540.68万元,研发费用率0.5%、0.51%,其中人工费是研发费用的主要支出,去年占比约65%。

作为一家营收峰值近70亿元的食品巨头,研发费用相对而言是偏低的,或许也可以理解为何公司迟迟没有培育第二增长曲线了,但不管如何,加强质量监管还是必要的,或许可以适当加大质检费用支出,从而减少消费者的食品安全投诉。

作为对比,公司营销投入并不低,2023年及上半年分别为5.49亿元、2.4亿元,销售费用率分别为8.13%、7.95%。

扩产“后遗症”

烘焙产品保质期可分为长保、中保、短保,而桃李面包产品属于短保面包,即保质期在15天以内的面包产品,时效性较强。

公司采用了“以销定产”的生产模式,根据市场需求灵活制定生产计划,利用各地中央工厂模式统一生产,这意味着公司要在全国各地建设基地,才能让产品及时到达经销商手中,及时被消费者消费。

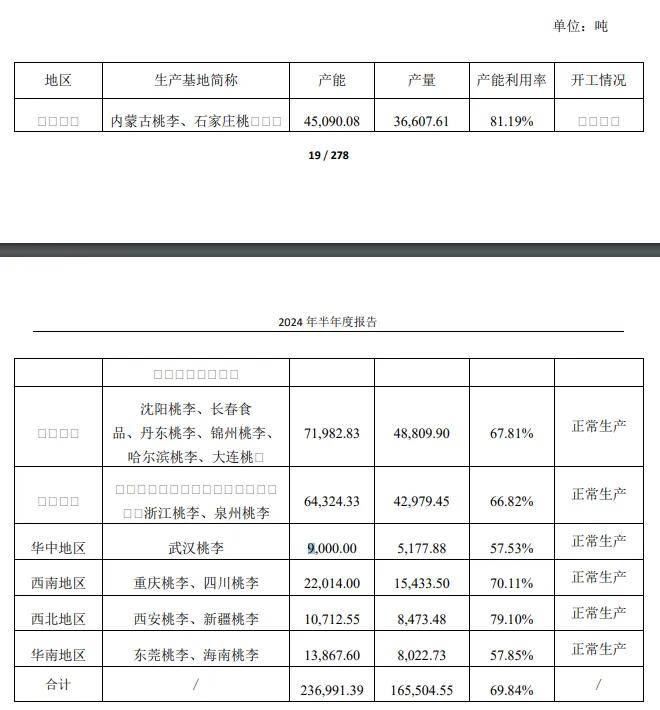

截至2024年6月30日,公司共有22个生产基地已投入使用,包括华北地区4个、东北地区6个、华东地区5个、华中地区1个、西南地区、西北地区、华南地区各2个,合计产能236991.39吨。

需要吐槽的是,作为一家上市公司,桃李面包在中报披露的生产基地居然存在多个空格现象,不知道董秘办是否对披露的中报进行了检查核对呢?如果有还出现这种情况,也是够可以的!

这种情况,公司是否应该重新披露中报呢?

此外,公司在建基地有5个,分别位于广西、长春、河南、上海、否山,设计产能分别为3.44万吨、6.09万吨、3万吨、3万吨、6.09万吨。

前文述及,桃李面包近几年收入增长有限,上半年又出现了下滑,如此背景下,还进行扩产是否有必要呢?

桃李面包的判断是行业在未来的较长时间将面临良好的发展机遇,项目建设有助于扩大生产规模,保持市场份额,同时利用规模效应来降低成本,提升盈利能力。

理想很丰满,现实很苦感。

2021年至2023年,公司产能利用率呈现下滑趋势,分别为85.56%、81.39%、74.32%,今年上半年进一步下滑至69.84%,其中华北地区、西北地区生产基地的产能利用率尚可,分别为81.19%、79.1%,其他基地的产能利用率普遍在70%以下。

另外,上文提及公司毛利率持续下滑,规模效应并没能提升公司利润能力。

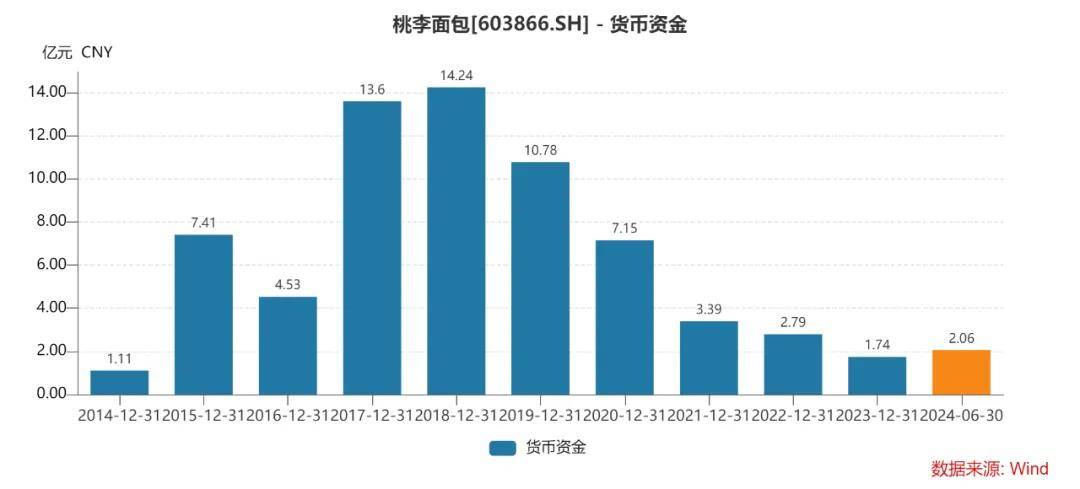

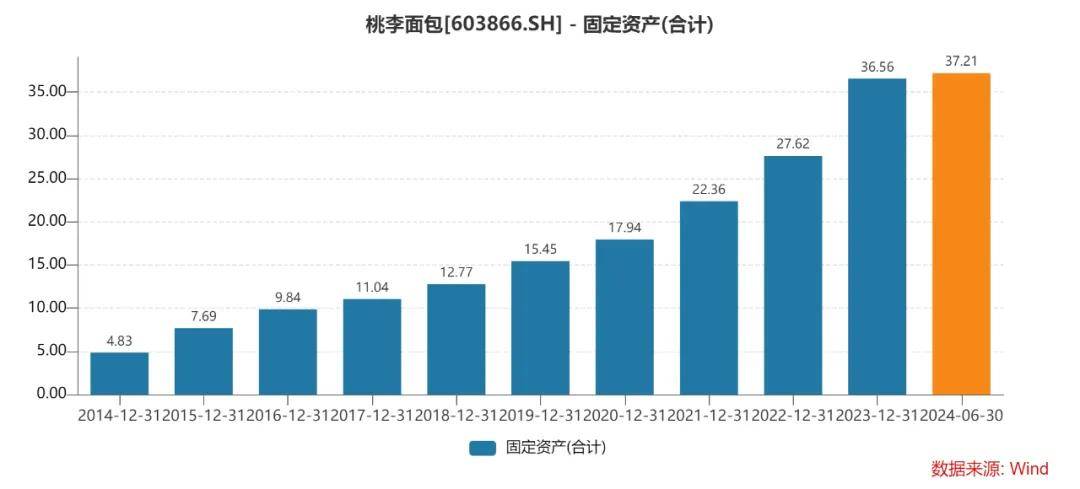

更为重要的是,项目建设需要资金投入,这也导致公司现金流锐减,从2018年14.24亿元下滑至2023年1.74亿元,今年上半年为2.06亿元。同期固定资产从12.77亿元上升至36.56亿元,上半年为37.21亿元。

上半年,公司在建工程9.61亿元,较年初增加1.98亿元,说明公司仍在坚定推进项目建设。

截至中报,公司短期借款、一年内到期的非流动负债分别为2.28亿元、4.74亿元,合计超7亿元,是现金流所不能覆盖的,资金压力可想而知。更别提公司还有4.62亿元的长期借款。

值得指出的是,虽然利润连续多年下滑、现金流连年减少,但公司在分红上却是颇为大方,近三年分别分红5.71亿元、5.33亿元、2.88亿元,股利支付率分别为74.85%、83.33%、50.16%。

中报披露后,公司还拟现金分红1.92亿元,股利支付率66.21%。

由于吴学群、吴学亮、吴志刚、盛雅莉、吴学东等实际控制人持股比例过半,意味着一半分红流进了吴志刚家族的口袋中。此外,公司最大股东吴学群共有2.92亿股处于质押中,占其持股比例75.1%。

企业积极分红是值得肯定的,但在自身资金压力较为紧张的时候,还进行大手笔分红,此举有待商榷,毕竟对于任何企业而言,只有充足“弹药”才能更有底气谋发展。

未来,桃李面包将何去何从?时间会给出答案的!